4 ting at vide om Kinas nye forbrugermarked i 2020

der er næsten 300 byer i Kina med 1 million eller flere mennesker i dem. På trods af dette har internationale mærker en tendens til at prioritere Tier 1-byer, når de søger at udnytte det kinesiske marked.

på grund af Kinas enorme størrelse og fænomenale økonomiske vækst er et uofficielt tiersystem blevet bredt vedtaget af mediepublikationer i de senere år for at repræsentere diversificering mellem byer, herunder-blandt andre faktorer – forbrugeradfærd, indkomstniveau, infrastruktur og forretningsmulighed.

som en del af vores flagskibsundersøgelse beder vi Kinesiske respondenter om at vælge deres hjemby. Vi bruger derefter vores klassificeringskriterier til at bestemme, hvilket niveau disse respondenter tilhører.

Tier 1 består af Beijing, Shanghai og Tianjin, men det er de nye byer, der tilbyder det største potentiale for vækst i de kommende år.

en rapport fra PineBridge Investments refererer til disse up-and-coming byer som en anden “Kina-størrelse isbjerg af forbrugskraft kommer online i de næste 15 år”.

vi tog os tid til at undersøge, hvordan disse niveauer er steget til, hvor de er i dag, og hvordan virksomheder kan engagere sig med disse markeder i år. Her er vores vigtigste grillbarer på nye kinesiske forbrugere i 2020.

de er optimistiske forbrugere.

på trods af nutidige udfordringer, der truer Kina, såsom Hong Kong-protesterne og amerikanske sanktioner, har der været en støt stigning i positive holdninger til økonomien.

vi spurgte kinesiske respondenter (på tværs af alle niveauer), hvor meget de er enige i udsagnet: “Jeg føler mig positiv over for den globale økonomi.”Vi gav derefter hvert svar en score som følger:

- +2 = stærkt enig

- +1 = noget enig

- 0 = Neutral

- -1 = noget uenig

- -2 = stærkt uenig

ved hjælp af denne metode fik vi en gennemsnitlig aftale score for hvert niveau på dette datapunkt. Som du kan se fra nedenstående diagram, er der siden 2016 steget et positivt økonomisk perspektiv støt blandt de nye niveauer.

interessant, i dag er forskellen mellem niveauer langt mindre væsentlig end den var 3 år siden. Denne positivitet omkring den globale økonomi afspejles i forbrugernes forbrugsvaner fra nye niveauer.

med hensyn til detailhandel, mens Kinas største byer har de største markeder, har Kinas nye byer haft tocifret vækst i de sidste par år; langt over større byer som Shanghai, Beijing og Guangjou.

i sidste ende ønsker nye forbrugere også den luksuriøse og velhavende livsstil, der længe har været synonymt med Tier 1-byer. Dette ønske om status har været en vigtig drivkraft bag Kinesisk forbrugerisme, og vil sandsynligvis fortsætte med at være sådan.

den kinesiske forbruger er 44% mere tilbøjelige end den gennemsnitlige internetbruger til at acceptere, at de let påvirkes af andres mening.

en Deloitte-rapport, der dykker dybt ned i forbrugernes købspræferencer i Kina, illustrerer måske bedst denne situation ved at tilbyde råd om, at nye mærker til Kina skal: “ses i byer i første niveau, Tjen penge i byer i anden, tredje og fjerde niveau.”

en vigtig måde, hvorpå mærker kan nå disse rentable niveauer, er gennem e-handel.

de er konstant forbundet online.

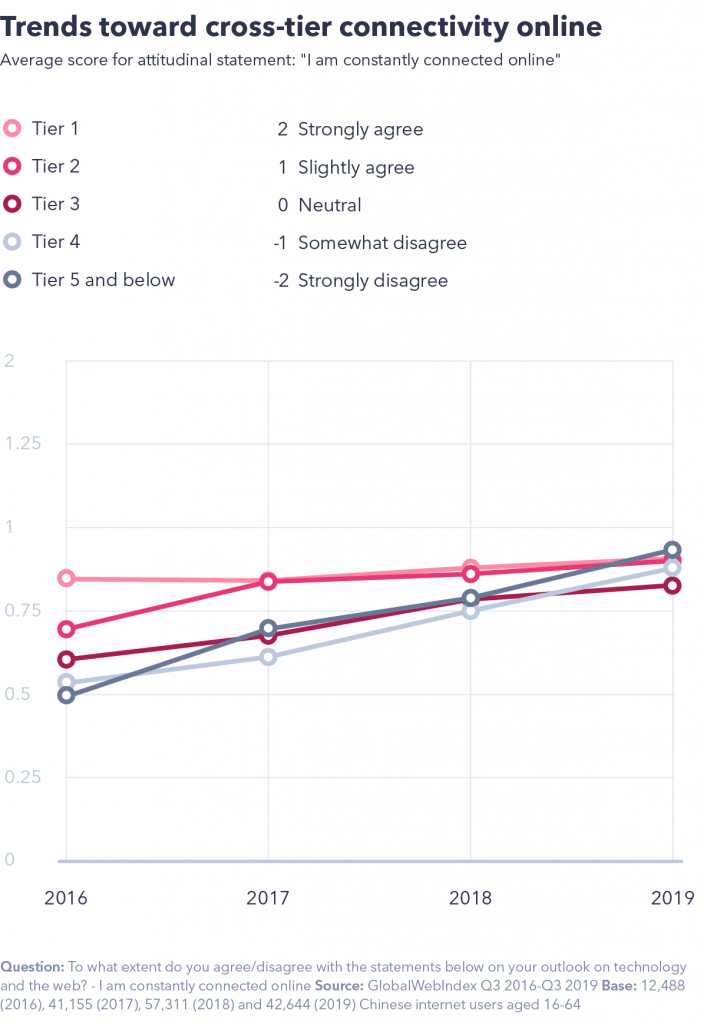

vores data viste, at forbrugere i nye niveauer er forbundet online mere end nogensinde før. Brug af den samme” aftale “- scoringsmetode, der er beskrevet i det foregående diagram, vi var i stand til at score, hvordan kinesiske forbrugere på tværs af niveauer” var enige “om, at de” konstant er forbundet online.”

som set ovenfor opstod et lignende mønster af kinesiske niveauer, der fusionerede sammen. På tværs af Kina, uanset byens niveau, den gennemsnitlige respondent føler sig konstant forbundet online. Dette skaber en fantastisk mulighed for at udvikle E-handel i nye niveauer.

på et nyligt verdensomspændende Partnerbegivenhed, vi deltog i Singapore, foreslog Humphrey Ho, administrerende direktør hos Hylink digital, at mange kinesiske virksomheder nu ofte omtaler forbrugere som “brugere” på grund af deres konstante online tilstedeværelse og efterfølgende datafodaftryk.

virksomheder omfavner det stigende antal “brugere” i nye byer og udvikler e-handelskanaler på disse tidligere underudviklede destinationer.

for eksempel bruger kinesisk opstart Yunji en forretningsoperation kaldet “Central leverandør til en lille virksomhed til forbrugere” (S2b2C).

effektivt lader Yunji små virksomheder sælge deres varer/tjenester på sin platform for at nå online brugere. Små virksomheder, som tidligere ikke ville have haft råd til den nødvendige infrastruktur, der var nødvendig for at nå nye niveauer, kan nu gøre det ved at piggy-backing fra Yunji-platformen. Og appen klarer sig godt: Yunji indgav for nylig en $200m børsnotering.

en anden måde, hvorpå mærker nu er i stand til at nå nye brugere, er gennem platforme som Five Star Holdings. Dette firma driver en e-handelsplatform, der er målrettet mod mindre udviklede byer og også driver en logistikservice kaldet Huitongda-netværket, der dækker 17,000 landsbyer og byer i 20 provinser.

udbydere som Yunji og Five Star Holdings gør e-handel i kommende byer langt mere effektiv og som et resultat gør det muligt for mærker at fange denne voksende efterspørgsel.

Påvirkere er vigtige for dem.

på grund af at forbrugere i nye byer har øget online-forbindelse, er det nu næsten lige så let at markedsføre til Tier 5-forbrugere som det er for deres Tier 1-kolleger.

med Kinas nylige udrulning af et af verdens største 5G-netværk er kvaliteten og effektiviteten af denne markedsføring bedre end nogensinde før.

en vigtig måde at målrette nye forbrugere på er gennem påvirkere. Også ofte omtalt som Key Opinion Leaders (KOLs) i Kina, har sociale medier lettet deres vækst til en af de hurtigst voksende marketingkræfter i landet i dag.

20% af internetbrugere i Kina find ud af om nye mærker og produkter ved påtegninger af berømtheder eller kendte personer-sammenlignet med det globale gennemsnit på 15%.

i Kina er KOLs store drivkræfter for salg. Li Jiaki, en 27-årig videoblogger, kendt som “Lipstick King” steg til berømmelse efter at have solgt over 15.000 læbestifter på 5 minutter på Singles Day i 2018.

Jiaki og andre KOLs som ham fokuserer ikke kun på Tier 1 byer. Mange producerer lokaliseret indhold og, på grund af de skyhøje omkostninger ved Kinas mega østkyst metropoler, vælger ofte at flytte til nye byer.

dette gør sådanne byer moderigtige og primer dem til at blive sofistikerede og forskellige destinationer for Luksus -, Mode-og skønhedsmærker i fremtiden. Faktisk findes der i kinesisk e-handel et udtryk kaldet “Influencer Cities”, der fremhæver den effekt, KOLs har på disse nye byer.

denne proces har været så dramatisk, at data indsamlet fra Douyin (TikTok) afslører, at Chongdu var appens tre Bedste Byer til videovisninger sidste år; alle tre er Tier 2 byer, og Chongdu – i første position – havde 1,5 gange flere visninger end 4.Plads Beijing.

det er klart, at sociale medier har lettet stigningen i KOLs i Kina, og at de har en dramatisk effekt på nye byer ved at gøre dem mere egnede steder til brandmarkedsføring og e-handel.

de betaler for præmie.

en vigtig drivkraft bag den voksende forbrugerefterspørgsel i nye niveauer er den stigende middelklasse, der ønsker at efterligne deres Tier 1-kolleger. Grundlæggende er nøglen til at gøre dette gennem luksusindustrien.

i 2016 var 57% af internetbrugerne i Tier 2 og 3 enige om, at de har tendens til at købe premium – versionen af et produkt-Dette er steget til 65% i 2019.

hvad mere er, 31% af internetbrugere i Tier 2 og 3 ønsker et brand, der hjælper dem med at forbedre deres image/omdømme, Dette er lidt over Tier 1, hvor kun 29% af de adspurgte følte det samme.

Kina er det største globale marked for luksusprodukter, og de bærer de mest oplagte links til status. Det er ikke overraskende, at de er i høj efterspørgsel blandt den stigende middelklasse i nye byer.

især har luksusindustrien i Kina et meget stærkt fodfæste i fysiske butikker – mere end 80% af luksuskøb sker stadig offline.

i en nylig rapport, der blev udgivet i fællesskab af Boston Consulting Group og den kinesiske internetgigant Tencent, blev det konstateret, at mere end halvdelen af alle luksusforbrugere i Kina bor uden for de 15 bedste byer.

luksusforhandlere har noteret sig mange for nylig åbne butikker i nye niveauer. For eksempel har Gucci-ejere kering SA for nylig forpligtet sig til 14 nye fysiske butikker i hele Kina, herunder byer som Dalian og Uhan (begge i Tier 2).

mærker er også i stand til at drage fordel af Kinas utroligt effektive transportnet. Ved at åbne butikker i “cluster cities” kan de udnytte efterspørgslen fra flere forbundne nye byer og bringe luksus mursten og mørtel butikker til masserne.

en voksende mulighed

Kinas økonomi vokser. Det har sine udfordringer, men forbrugskraften hos den nye tier – forbruger er enorm, og dette sikrer, at virksomheder i hele Kina – både online og offline-vil fortsætte med at vokse.

vores unikke data giver den perfekte mulighed for marketingfolk til at analysere vaner i forskellige niveauer i Kina ved at profilere disse separate målgrupper. På grund af Kinas enorme størrelse og vækstpotentiale er det vigtigt, at marketingfolk genkender Kinas samfundsmæssige nuancer, og vores tierbaserede data viser dig hvordan.

Bemærk, fordi “Tiers”-systemet ikke er officielt godkendt, er der forskellige synspunkter om, hvilke byer der falder i hvilke niveauer. Ud over, med mange kinesiske byer, der vokser hurtigt i størrelse, det er almindeligt, at byer bevæger sig mellem niveauer. Som et resultat søgte vi input fra lokale eksperter om, hvordan vi klassificerede vores 300 byer. For mere information om disse klassifikationer, kontakt venligst [email protected]. på grund af karakteren af online paneler er vi ikke i stand til at garantere en repræsentativ prøve inden for regioner og derfor Kina-niveauer. Som sådan er disse data repræsentative for Kinas onlinepopulation, ikke for hvert niveau.