Évaluateur du comté, trésorier tenir des questions-réponses sur les modifications de l’impôt foncier en 2020

La plupart des résidents verront les impôts augmenter, en particulier au Battle Ground

BATTLE GROUND — Lorsque les personnes chargées de collecter les impôts fonciers dans le comté de Clark passent plusieurs minutes d’un forum public à expliquer à qui vous devriez vraiment vous plaindre des impôts fonciers, il est facile de deviner de quelle façon le vent souffle.

L’évaluateur du comté de Clark, Peter Van Nortwick, et la trésorière, Alishia Topper, ont tenu un forum public au Battle Ground Community Center mardi soir pour présenter les changements pour la nouvelle année et répondre aux questions.

Ils étaient là en grande partie parce que les gens du district scolaire de Battle Ground verront le changement le plus extrême des taxes foncières cette année.

Le changement est dû en grande partie à une augmentation de la taxe d’enrichissement scolaire locale (auparavant appelée taxe d’entretien et de fonctionnement), qui est passée de 1,50 per par tranche de 1 000 property de la valeur foncière évaluée à 2,50 per par tranche de 1 000 $.

Ajoutez l’expiration d’une facture d’allégement d’impôt foncier d’un an de 30 cents, et le propriétaire d’une maison de 400 000 home à Battle Ground verra sa facture d’impôt 2020 augmenter d’environ 539 $.60, dit Van Nortwick.

Alors que de nombreux districts scolaires ont approuvé de nouveaux prélèvements alors qu’ils étaient sous le plafond initial de 1,50 $, plusieurs districts étaient au milieu des prélèvements existants, notamment Battle Ground, Washougal et Camas. Seul Battle Ground, via un vote du conseil scolaire, a approuvé la prise de la totalité des 2,50 per par millier. Le prélèvement local à Camas augmente à 2,15 per pour mille, le Washougal passant à 1,98 per pour mille.

Van Nortwick a qualifié la situation de taxe foncière de “montagnes russes” créées par la législature de l’État.

” Tu veux me demander à quoi ressembleront les taxes foncières l’année prochaine?”Van Nortwick a dit: “Je ne sais pas. La législature est en session. Il y a beaucoup de discussions sur le chemin en termes de ce qui se passe avec les taxes foncières.”

L’un des problèmes que Van Nortwick voit est le taux forfaitaire pour les taxes scolaires publiques.

” Notre système fiscal n’a jamais été conçu pour avoir un taux fixe “, a-t-il déclaré à la foule, “et donc ce que la législature de l’État a fait, c’est qu’ils sont allés et ils ont adopté ce projet de loi qui imposait un taux d’imposition de2 2.70 à partir de l’année 2018.”

En général, les taxes foncières sont perçues pour atteindre un montant fixe. Cela signifie que, à mesure que la valeur des maisons augmente et que de nouvelles constructions sont mises en ligne, les taux peuvent diminuer à mesure que le pool fiscal se propage davantage.

Au lieu de cela, la taxe sur les écoles publiques rapportera plus d’argent à mesure que la valeur des propriétés augmentera.

En 2019, l’État a collecté 162,6 millions de dollars dans le cadre de la partie 2 de la taxe sur les écoles publiques basée sur McCleary. Cette année, ils s’attendent à collecter 196,8 millions de dollars, soit une augmentation de 21%. Cela signifie que même dans les districts où les taxes scolaires locales stagnent, le propriétaire d’une maison d’une valeur de 400 000 can peut s’attendre à payer près de 140 taxes de plus en taxes foncières aux écoles cette année.

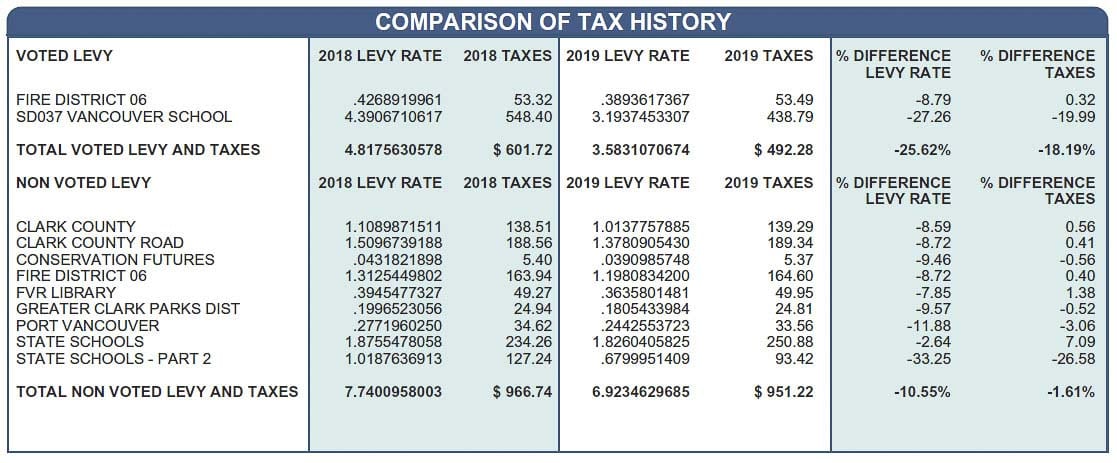

Si vous voyez une augmentation d’impôt sur votre facture, ce que la plupart des gens verront, Topper a souligné que vous pouvez voir une ventilation ligne par ligne de ce que vous payez, avec une comparaison avec les impôts de l’année dernière, en visitant le site Web du trésorier.

Modifications de l’exonération pour les personnes âgées

L’autre changement majeur cette année s’applique au programme d’exonération de l’impôt foncier pour les personnes âgées. La législature de l’État a approuvé un projet de loi l’année dernière reliant le niveau de revenu pour se qualifier pour le programme au niveau de revenu médian du comté.

Ce changement a fait passer le niveau de revenu admissible dans le comté de Clark de 40 000 annually par année à 50 348 $. Cela devrait augmenter le nombre de personnes dans le comté qui se qualifient d’environ 7 500 actuellement, à environ 15 000 ménages.

” En règle générale, nous avons environ 1 000 personnes chaque année qui viennent demander le programme d’exemption pour personnes âgées “, a déclaré Van Nortwick. ” Cette année, nous nous attendons à ce qu’environ 5 000 personnes se présentent.”

Pour faire face à l’augmentation de la charge de travail, le Conseil du comté de Clark a approuvé un financement de deux ans pour un employé à temps plein. Le bureau de l’évaluateur embauche également un autre évaluateur pour aider à la nouvelle construction.

Les autres exigences qui ont changé incluent la durée de résidence. Pour être admissible, vous devez maintenant vivre dans votre résidence principale pendant neuf mois de l’année, contre six mois auparavant.

Plus d’informations sur le programme sont disponibles ici.

Van Nortwick a souligné, en réponse à une question, que la pénalité pour ne pas déclarer un revenu qui pourrait vous disqualifier du programme est sévère. Le comté peut venir après vous pour tous les impôts fonciers en arrière, plus une pénalité de 100%.

” Vous êtes sur le programme d’exonération des aînés et vos impôts vont de, disons 3 000 $ à 1 000 $, ces 2 000 extra supplémentaires que je dois collecter auprès de tous vos voisins “, a déclaré Van Nortwick. “Et les gens ne veulent pas payer d’impôts pour d’autres personnes qui ne devraient pas faire partie du programme.”

Modifications de la taxe d’accise immobilière

L’autre grand changement de cette année est à venir pour beaucoup de ceux qui décident de vendre leur maison. L’État a changé la façon dont il facture la taxe d’accise sur les transactions immobilières (REET), créant un système à plusieurs niveaux basé sur la valeur de la propriété et le type de vente.

Dans le cadre du nouveau système, les maisons vendues pour moins de 500 000 $ paieront un REET de 1,10%, jusqu’à 3% pour les maisons de plus de 3 millions de dollars. Les taux locaux de REET restent inchangés.

Topper a déclaré que les factures d’impôts fonciers devraient sortir vers la mi-février, mais les gens peuvent déjà voir leur facture d’impôt ajustée et les détails en recherchant leur adresse sur le portail de données ouvertes du comté.

Un dernier conseil que Topper a donné était de s’assurer que, si vous avez une société de prêts hypothécaires avec un compte séquestre mis en place pour payer vos impôts fonciers, ils suivent le paiement. Vous pouvez également le vérifier en ligne sous documents fiscaux, en vérifiant si une société séquestre est chargée de payer vos impôts fonciers.

Topper a déclaré que l’un des appels les plus courants qu’ils reçoivent en octobre, lorsque les paiements d’impôts fonciers sont en retard pour le premier semestre de l’année, provient de personnes qui ont remboursé leur hypothèque et ont ensuite oublié qu’elles n’avaient pas quelqu’un qui payait leurs impôts.

Pire encore, dit-elle, la loi ne permet pas d’effacer les pénalités et les intérêts accumulés sur une facture d’impôt foncier en retard.

” Donc vraiment, si vous remboursez une hypothèque, ou si vous savez que vos amis célèbrent parce qu’ils viennent de rembourser leur hypothèque, assurez-vous qu’ils savent qu’ils doivent payer leurs impôts fonciers “, a déclaré Topper. ” Je ne peux rien faire.”