4 Choses à savoir sur le Marché de consommation émergent de la Chine en 2020

Il y a près de 300 villes en Chine qui comptent 1 million de personnes ou plus. Malgré cela, les marques internationales ont tendance à donner la priorité aux villes de niveau 1 lorsqu’elles cherchent à exploiter le marché chinois.

En raison de la taille énorme de la Chine et de sa croissance économique phénoménale, un système de niveaux non officiel a été largement adopté par les publications des médias ces dernières années pour représenter la diversification interurbaine, y compris – entre autres facteurs – le comportement des consommateurs, le niveau de revenu, les infrastructures et les opportunités commerciales.

Dans le cadre de notre enquête phare, nous demandons aux répondants chinois de choisir leur ville d’origine. Nous utilisons ensuite nos critères de classification pour déterminer à quel niveau appartiennent ces répondants.

Le niveau 1 comprend Pékin, Guangzhou, Shenzhen, Shanghai et Tianjin, mais ce sont les villes émergentes qui offrent le plus grand potentiel de croissance dans les années à venir.

Un rapport de PineBridge Investments fait référence à ces villes prometteuses comme un autre “iceberg de pouvoir d’achat de la taille de la Chine à venir dans les 15 prochaines années”.

Nous avons pris le temps d’examiner comment ces niveaux sont devenus là où ils sont aujourd’hui et comment les entreprises peuvent s’engager sur ces marchés cette année. Voici nos principaux points à retenir sur les consommateurs chinois émergents en 2020.

Ce sont des dépensiers optimistes.

Malgré les défis contemporains qui menacent la Chine, tels que les manifestations à Hong Kong et les sanctions américaines, il y a eu une augmentation constante des attitudes positives envers l’économie.

Nous avons demandé aux répondants chinois (à tous les niveaux) dans quelle mesure ils étaient d’accord avec la déclaration: “Je me sens positif pour l’économie mondiale.”Nous avons ensuite attribué à chaque réponse un score comme suit:

- +2 = Tout à fait d’accord

- +1 = Plutôt d’accord

- 0 = Neutre

- -1 = Un peu en désaccord

- -2 = Fortement en désaccord

En utilisant cette méthode, nous avons obtenu un score d’accord moyen pour chaque niveau sur ce point de données. Comme vous pouvez le voir sur le graphique ci-dessous, depuis 2016, les perspectives économiques positives ont augmenté régulièrement parmi les niveaux émergents.

Fait intéressant, aujourd’hui, la différence entre les niveaux est beaucoup moins importante qu’il y a 3 ans. Cette positivité à l’égard de l’économie mondiale se reflète dans les habitudes de consommation des consommateurs des pays émergents.

En termes de vente au détail, alors que les plus grandes villes chinoises ont les plus grands marchés, les villes émergentes de Chine ont enregistré une croissance à deux chiffres au cours des dernières années; bien au-dessus de celle des grandes villes comme Shanghai, Beijing et Guangzhou.

En fin de compte, les consommateurs émergents veulent également les modes de vie luxueux et riches qui ont longtemps été synonymes de villes de niveau 1. Ce désir de statut a été un moteur clé du consumérisme chinois et continuera probablement de l’être.

Le consommateur chinois est 44% plus susceptible que l’internaute moyen d’accepter qu’il est facilement influencé par l’opinion des autres.

Un rapport de Deloitte, qui analyse en profondeur les préférences d’achat des consommateurs en Chine, illustre peut-être mieux cette situation en proposant des conseils selon lesquels les nouvelles marques chinoises devraient: “être vues dans les villes de premier rang, gagner de l’argent dans les villes de deuxième, troisième et quatrième rang.”

Un moyen clé pour les marques d’atteindre ces niveaux rentables est le commerce électronique.

Ils sont constamment connectés en ligne.

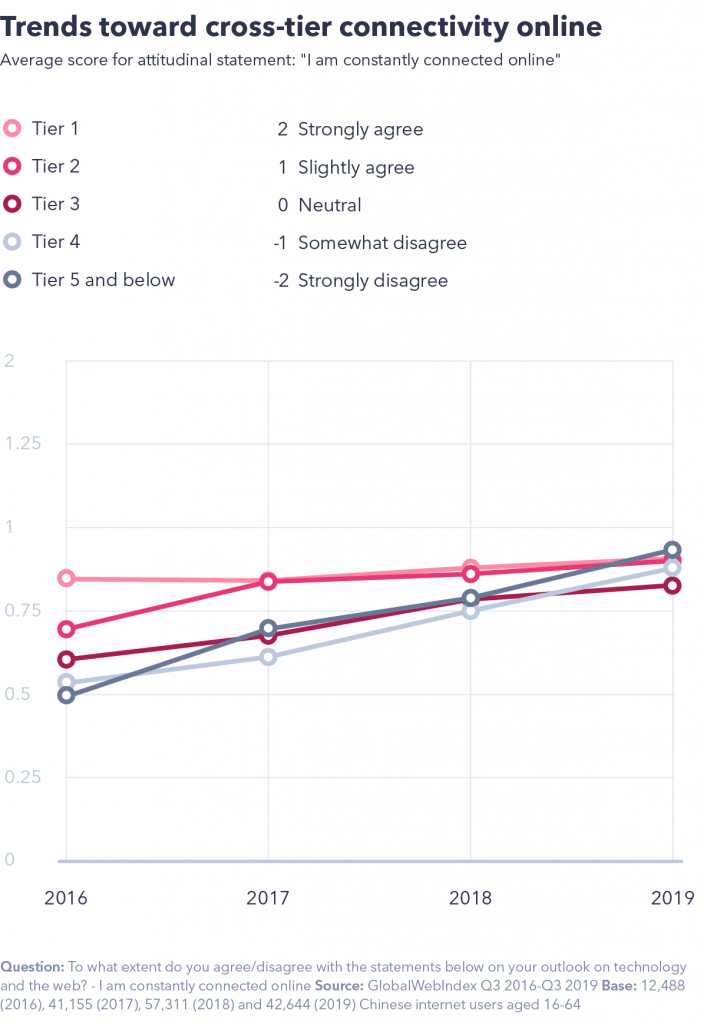

Nos données ont révélé que les consommateurs des niveaux émergents sont connectés en ligne plus que jamais. En utilisant la même méthode de notation “accord” décrite dans le graphique précédent, nous avons pu noter comment les consommateurs chinois de tous les niveaux “ont convenu” qu’ils étaient “constamment connectés en ligne.”

Comme on l’a vu ci-dessus, un modèle similaire de fusion de niveaux chinois est apparu. Dans toute la Chine, quel que soit le niveau de la ville, le répondant moyen se sent constamment connecté en ligne. Cela crée une opportunité fantastique de développer le commerce électronique dans les niveaux émergents.

Lors d’un récent événement des partenaires mondiaux auquel nous avons assisté à Singapour, Humphrey Ho, directeur général de Hylink digital, a suggéré que de nombreuses entreprises chinoises désignent désormais souvent les consommateurs comme des “utilisateurs” en raison de leur présence constante en ligne et de leur empreinte de données ultérieure.

Les entreprises adoptent le nombre croissant d ‘”utilisateurs” dans les villes émergentes et développent des canaux de commerce électronique dans ces destinations auparavant sous-développées.

Par exemple, la start-up chinoise Yunji utilise une opération commerciale appelée “Fournisseur central d’une Petite entreprise aux Consommateurs” (S2b2C).

En effet, Yunji permet aux petites entreprises de vendre leurs biens / services sur sa plate-forme pour atteindre les utilisateurs en ligne. Les petites entreprises, qui auparavant n’auraient pas pu se permettre l’infrastructure nécessaire pour atteindre les niveaux émergents, peuvent désormais le faire en se retirant de la plate-forme Yunji. Et l’application fonctionne bien: Yunji a récemment déposé une introduction en bourse de 200 millions de dollars.

Une autre façon pour les marques d’atteindre les utilisateurs émergents est de passer par des plateformes telles que Five Star Holdings. Cette société exploite une plate-forme de commerce électronique qui cible les villes les moins développées et gère également un service logistique appelé réseau Huitongda, qui couvre 17 000 villages et villes dans 20 provinces.

Des fournisseurs comme Yunji et Five Star Holdings rendent le commerce électronique beaucoup plus efficace dans les villes émergentes et, par conséquent, permettent aux marques de capter cette demande croissante.

Les influenceurs sont importants pour eux.

En raison de la connectivité en ligne accrue des consommateurs des villes émergentes, il est désormais presque aussi facile de commercialiser auprès des consommateurs de niveau 5 que pour leurs homologues de niveau 1.

Avec le récent déploiement par la Chine de l’un des plus grands réseaux 5G au monde, la qualité et l’efficacité de ce marketing sont meilleures que jamais.

Les influenceurs constituent un moyen clé de cibler les consommateurs émergents. Aussi communément appelés Leaders d’opinion clés (KOL) en Chine, les médias sociaux ont facilité leur croissance pour devenir l’une des forces de marketing à la croissance la plus rapide du pays aujourd’hui.

20% des internautes en Chine découvrent de nouvelles marques et produits en approuvant des célébrités ou des individus bien connus – par rapport à la moyenne mondiale de 15%.

En Chine, les KOL sont d’énormes moteurs de ventes. Par exemple, Li Jiaqi, un blogueur vidéo de 27 ans, connu sous le nom de “Roi du rouge à lèvres”, est devenu célèbre après avoir vendu plus de 15 000 rouges à lèvres en 5 minutes lors de la Journée des célibataires en 2018.

Jiaqi et d’autres KOL comme lui ne se concentrent pas uniquement sur les villes de niveau 1. Beaucoup produisent du contenu localisé et, en raison des coûts exorbitants des méga métropoles de la côte est de la Chine, choisissent souvent de s’installer dans des villes émergentes.

Cela rend ces villes à la mode, les amorçant à devenir des destinations sophistiquées et diverses pour les marques de luxe, de mode et de beauté à l’avenir. En fait, dans le commerce électronique chinois, il existe un terme appelé Wanghong Chenghi qui signifie “Villes d’influence”, soulignant l’effet des KOL sur ces villes émergentes.

Ce processus a été si spectaculaire que les données collectées auprès de Douyin (TikTok) révèlent que Chongqing, Xi’an et Chengdu étaient les trois premières villes de l’application pour les visionnages de vidéos l’année dernière; toutes trois sont des villes de niveau 2, et Chongqing – en première position – avait 1,5 fois plus de vues que la 4ème place Pékin.

Il est clair que les médias sociaux ont facilité l’essor des KOL en Chine et qu’ils ont un effet dramatique sur les villes émergentes en les rendant plus adaptées au marketing de marque et au commerce électronique.

Ils paieront la prime.

L’un des principaux moteurs de la demande croissante des consommateurs dans les pays émergents est la classe moyenne montante qui souhaite imiter ses homologues de niveau 1. Fondamentalement, la clé pour y parvenir passe par l’industrie du luxe.

En 2016, 57% des internautes des niveaux 2 et 3 ont convenu qu’ils avaient tendance à acheter la version premium d’un produit – ce pourcentage est passé à 65 % en 2019.

De plus, 31% des internautes des niveaux 2 et 3 souhaitent qu’une marque les aide à améliorer leur image / réputation, ce qui est légèrement au-dessus du niveau 1 où seuls 29% des répondants ressentent la même chose.

La Chine est le plus grand marché mondial pour les produits de luxe et ils portent les liens les plus évidents avec le statut. Il n’est donc pas surprenant qu’ils soient très demandés par la classe moyenne montante des villes émergentes.

Notamment, l’industrie du luxe en Chine est très implantée dans les magasins physiques – plus de 80% des achats de luxe se font encore hors ligne.

Dans un rapport récent, publié conjointement par le Boston Consulting Group et le géant chinois de l’Internet Tencent, il a été constaté que plus de la moitié des consommateurs de luxe en Chine vivent en dehors des 15 premières villes.

Les détaillants de luxe ont pris note de l’ouverture récente de nombreux magasins dans les niveaux émergents. Par exemple, les propriétaires de Gucci, Kering SA, se sont récemment engagés à créer 14 nouveaux magasins physiques en Chine, notamment dans des villes telles que Dalian et Wuhan (toutes deux de niveau 2).

Les marques peuvent également profiter du réseau de transport incroyablement efficace de la Chine. En ouvrant des magasins dans des “villes en grappes”, ils peuvent exploiter la demande de plusieurs villes émergentes connectées et apporter des magasins de luxe aux masses.

Une opportunité croissante

L’économie chinoise est en croissance. Il a ses défis, mais le pouvoir d’achat du consommateur émergent est immense, ce qui garantit que les entreprises de toute la Chine – en ligne et hors ligne – continueront de croître.

Nos données uniques offrent aux spécialistes du marketing l’occasion idéale d’analyser les habitudes des différents niveaux en Chine en profilant ces audiences distinctes. En raison de l’énorme taille et du potentiel de croissance de la Chine, il est important que les spécialistes du marketing reconnaissent les nuances sociétales de la Chine et nos données basées sur les niveaux vous montrent comment.

Veuillez noter que le système des “niveaux” n’étant pas officiellement approuvé, il existe des points de vue différents sur les villes entrant dans quels niveaux. De plus, avec de nombreuses villes chinoises dont la taille augmente rapidement, il est courant que les villes se déplacent d’un étage à l’autre. En conséquence, nous avons sollicité l’avis d’experts locaux sur la façon de classer nos 300 villes. Pour plus d’informations sur ces classifications, veuillez contacter [email protected] . En raison de la nature des panels en ligne, nous ne sommes pas en mesure de garantir un échantillon représentatif au sein des régions et donc des niveaux chinois. En tant que telles, ces données sont représentatives de la population en ligne de la Chine, et non de chaque niveau.