4 Ting Å Vite Om Kinas Fremvoksende Forbrukermarked i 2020

det er nesten 300 byer I Kina med 1 million eller flere mennesker i Dem. Til tross for dette har internasjonale merkevarer en tendens til å prioritere Tier 1 byer når de ønsker å tappe inn I Det Kinesiske markedet.

På Grunn Av Kinas enorme størrelse og fenomenale økonomiske vekst, har et uoffisielt tiersystem blitt utbredt av mediepublikasjoner de siste årene for å representere diversifisering mellom byer, blant annet forbrukeratferd, inntektsnivå, infrastruktur og forretningsmulighet.

Som en del av vår flaggskipundersøkelse ber Vi Kinesiske respondenter om å velge sin hjemby. Vi bruker deretter våre klassifiseringskriterier for å avgjøre hvilket nivå disse respondentene tilhører.

Tier 1 består Av Beijing, Guangzhou, Shenzhen, Shanghai Og Tianjin, men det er de fremvoksende byene som gir det største potensialet for vekst i de kommende årene.

En rapport fra PineBridge Investments refererer til disse up-and-coming byer som en Annen “Kina-størrelse isfjell av kjøpekraft kommer på nettet i de neste 15 årene”.

Vi tok oss tid til å se på hvordan disse nivåene har steget til hvor de er i dag, og hvordan bedrifter kan engasjere seg med disse markedene i år. Her er våre viktigste takeaways på nye kinesiske forbrukere i 2020.

de er optimistiske spenders.

Til Tross for moderne utfordringer som truer Kina, som Hong Kong-protestene og amerikanske sanksjoner, har det vært en jevn økning i positive holdninger til økonomien.

Vi spurte Kinesiske respondenter (på tvers av alle nivåer), hvor mye de er enige med uttalelsen: “jeg føler meg positiv om den globale økonomien.”Vi ga deretter hvert svar en poengsum som følger:

- +2 = Helt enig

- +1 = Litt enig

- 0 = Nøytral

- -1 = litt uenig

- -2 = Sterkt uenig

Ved å Bruke denne metoden fikk vi en gjennomsnittlig avtalescore for hvert nivå på dette datapunktet. Som du kan se fra diagrammet nedenfor, siden 2016 har en positiv økonomisk utsikt steget jevnt blant de nye nivåene.

Interessant, i dag er forskjellen mellom tiers langt mindre betydelig enn det var 3 år siden. Denne positiviteten om den globale økonomien gjenspeiles i forbrukernes forbruksvaner fra nye nivåer.

når Det gjelder detaljhandel, Mens Kinas største byer har de største markedene, Har Kinas fremvoksende byer hatt tosifret vekst de siste årene; langt over større byer som Shanghai, Beijing og Guangzhou.

til Slutt vil fremvoksende forbrukere også ha den luksuriøse og velstående livsstilen som lenge har vært synonymt med Tier 1-byer. Dette ønsket om status har vært en viktig drivkraft bak Kinesisk forbrukerisme, og vil trolig fortsette å være den måten.

Den Kinesiske forbrukeren er 44% mer sannsynlig enn den gjennomsnittlige internettbrukeren til å være enig i at de lett blir påvirket av andres mening.

En Deloitte-rapport, som tar et dypdykk i forbrukerkjøpspreferanser i Kina, illustrerer kanskje best denne situasjonen ved å gi råd om at nye merker Til Kina skal: “bli sett i første tier byer, tjene penger i andre, tredje og fjerde nivå byer.”

en viktig måte at merkevarer kan nå disse lønnsomme nivåer er gjennom e-handel.

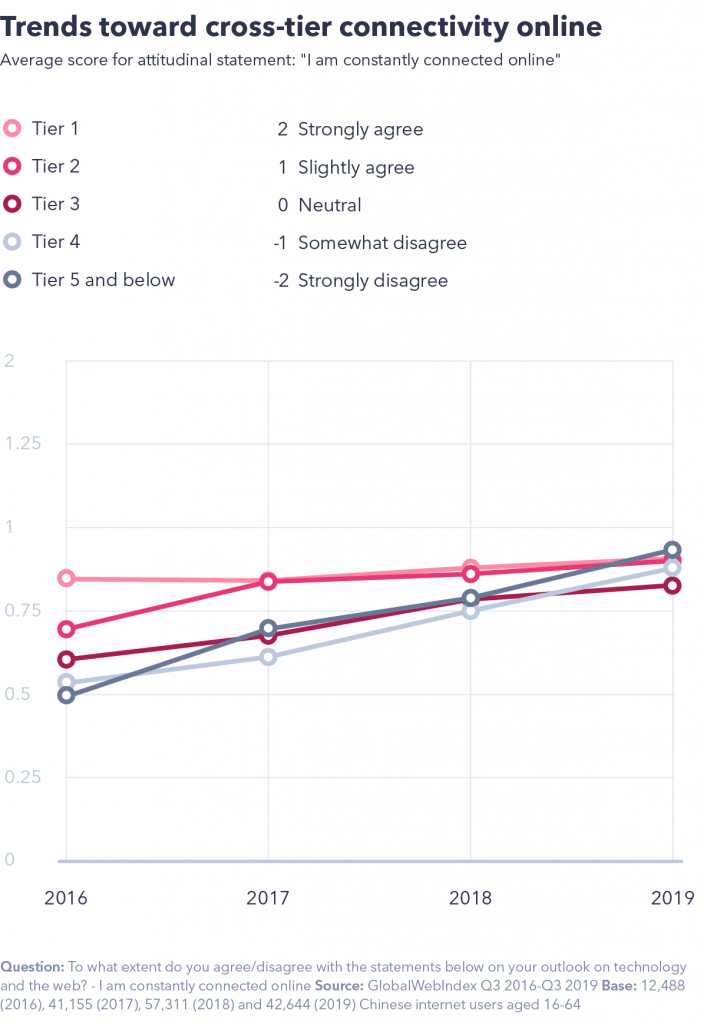

de er konstant tilkoblet på nettet.

våre data fant at forbrukere i nye nivåer er koblet på nettet mer enn noen gang før. Ved hjelp av samme” avtale “scoring metoden skissert i forrige diagram, vi var i stand til å score Hvordan Kinesiske forbrukere på tvers av nivåer “enige” om at de er ” konstant koblet online.”

som sett ovenfor, et lignende mønster Av Kinesiske nivåer sammenslåing oppsto. Across Kina, uansett byen tier, gjennomsnittlig respondent føles konstant koblet på nettet. Dette skaper en fantastisk mulighet til å utvikle e-handel i nye nivåer.

På et Nylig Verdensomspennende Partners-arrangement vi deltok i I Singapore, foreslo Humphrey Ho, administrerende direktør I Hylink digital, at Mange Kinesiske bedrifter nå ofte refererer til forbrukere som “brukere” på grunn av deres konstante tilstedeværelse på nettet og påfølgende datafotavtrykk.

Bedrifter omfavner det økende antallet “brukere” i nye byer og utvikler e-handelskanaler i disse tidligere underutviklede destinasjonene.

For Eksempel Bruker Kinesisk oppstart Yunji en forretningsdrift kalt” Sentral Leverandør til En Liten Bedrift Til Forbrukere ” (S2b2c).

Effektivt Lar Yunji små bedrifter selge sine varer/tjenester på plattformen for å nå nettbrukere. Små bedrifter, som tidligere ikke ville ha hatt råd til den nødvendige infrastrukturen som trengs for å nå nye nivåer, kan nå gjøre det ved å piggy-backing av Yunji-plattformen. Og appen fungerer bra: Yunji nylig arkivert FOR en $200M IPO.

en annen måte merker er nå i stand til å nå nye tier brukere er gjennom plattformer som Five Star Holdings. Dette selskapet driver en e-handelsplattform som retter seg mot mindre utviklede byer og driver også en logistikktjeneste Kalt Huitongda-Nettverket, som dekker 17.000 landsbyer og byer i 20 provinser.

Leverandører som Yunji og Five Star Holdings gjør e-handel i kommende byer langt mer effektiv, og som et resultat gjør det mulig for merkevarer å fange denne økende etterspørselen.

Influencers er viktige for dem.

på grunn av at forbrukere i fremvoksende byer har økt internett-tilkobling, er det nå nesten like enkelt å markedsføre Til Tier 5-forbrukere som det er for Deres Tier 1-kolleger.

Med Kinas nylige utrulling av et av VERDENS største 5G-nettverk, er kvaliteten og effektiviteten til denne markedsføringen bedre enn noen gang før.

en viktig måte å målrette fremvoksende forbrukere er gjennom influencers. Også ofte referert Til Som Viktige Opinionsledere (KOLs) I Kina, sosiale medier har tilrettelagt sin vekst i en av de raskest voksende markedsføringskreftene i landet i dag.

20% Av internett-brukere i Kina finne ut om nye merker og produkter av påtegninger av kjendiser eller kjente personer-sammenlignet med det globale gjennomsnittet på 15%.

I Kina Er KOLs store drivere av salg. For eksempel, Li Jiaqi, en 27 år gammel video blogger, kjent som “Lipstick King” steg til berømmelse etter å ha solgt over 15.000 leppestifter på 5 minutter På Singles Day i 2018.

Jiaqi og andre KOLs som han fokuserer ikke bare på Tier 1 byer. Mange produserer lokalisert innhold, og på grunn Av de skyhøye kostnadene Ved Kinas mega east coast metropoler, velger de ofte å flytte til nye byer.

Dette gjør slike byer fasjonable, priming dem til å bli sofistikerte og varierte destinasjoner for luksus, mote og skjønnhet merkevarer i fremtiden. Faktisk, I Kinesisk e-handel finnes det et begrep Som heter Wanghong Chenghi som betyr “Influencer Byer”, fremhever effekten KOLs har på disse nye byer.

denne prosessen har vært så dramatisk at data samlet inn Fra Douyin (TikTok) avslører At Chongqing, Xi ‘ an og Chengdu var appens tre beste byer for videovisninger i fjor; alle tre Er Tier 2 byer, Og Chongqing – i første posisjon-hadde 1,5 ganger flere visninger enn 4.plass Beijing.

det er klart at sosiale medier har tilrettelagt fremveksten Av KOLs I Kina, og at de har en dramatisk effekt på nye byer ved å gjøre dem mer egnede steder for merkevaremarkedsføring og e-handel.

de betaler for premie.

en stor drivkraft bak den voksende forbrukernes etterspørsel i nye nivåer er den stigende middelklassen som ønsker å etterligne Sine Tier 1-kolleger. Fundamentalt, nøkkelen til å gjøre dette er gjennom luksus industrien.

i 2016 var 57% av internett – brukerne i nivå 2 og 3 enige om at de pleier å kjøpe premium-versjonen av et produkt-dette har steget til 65% i 2019.

dessuten vil 31% av internett-brukerne i nivå 2 og 3 ha et merke for å hjelpe dem med å forbedre sitt bilde/omdømme, dette er litt over Nivå 1 hvor bare 29% av respondentene følte det samme.

Kina er det største globale markedet for luksusprodukter, og de har de mest åpenbare koblingene til status. Det er ingen overraskelse da de er i høy etterspørsel blant den stigende middelklassen i fremvoksende byer.

spesielt har luksusindustrien I Kina et veldig sterkt fotfeste i fysiske butikker-mer enn 80% av luksuskjøpene skjer fortsatt offline.

I en nylig rapport, utgitt av Boston Consulting Group og Den Kinesiske internettgiganten Tencent, ble det funnet at mer enn halvparten av alle luksusforbrukere i Kina bor utenfor de 15 beste byene.

Luksus forhandlere har tatt notat med mange nylig åpne butikker i nye nivåer. For Eksempel har gucci-eiere Kering SA nylig forpliktet seg til 14 nye fysiske butikker over Hele Kina, inkludert byer som Dalian og Wuhan (begge I Tier 2).

Merker kan også dra nytte Av Kinas utrolig effektive transportnettverk. Ved å åpne butikker i “cluster cities” kan de utnytte etterspørselen fra flere tilkoblede nye byer og bringe luksus murstein og mørtel butikker til massene.

En voksende mulighet

Kinas økonomi vokser. Det har sine utfordringer, men kjøpekraften til den nye tier forbrukeren er enorm, og dette sikrer at bedrifter over Hele Kina-både online og offline-vil fortsette å vokse.

våre unike data gir en perfekt mulighet for markedsførere til å analysere vaner på Ulike nivåer i Kina ved å profilere disse separate målgruppene. På Grunn Av Kinas enorme størrelse og vekstpotensial, er det viktig at markedsførere anerkjenner Kinas samfunnsnyanser, og våre nivåbaserte data viser deg hvordan.

vær oppmerksom på, fordi” Tiers ” – systemet ikke er offisielt godkjent, er det varierende syn på hvilke byer som faller inn i hvilke nivåer. I tillegg, med Mange Kinesiske byer vokser raskt i størrelse, det er vanlig for byer å flytte mellom lagene. Som et resultat, vi søkt innspill fra lokale eksperter på hvordan å klassifisere våre 300 byer. For mer informasjon om disse klassifiseringene, vennligst kontakt [email protected]. på grunn av arten av nettpaneler kan vi ikke garantere et representativt utvalg innenfor regioner og Derfor Kina-Nivåer. Som sådan er disse dataene representative For Kinas online befolkning, ikke av hvert nivå.