Topp Kobolt Produsenter Og Noen Kobolt Juniorer Å Vurdere

denne artikkelen først dukket opp På Trend Investing På Desember. 18, 2018; derfor er alle data fra den datoen.

Koboltgruvearbeidere har hatt et grovt 2018 på grunn av handelskriger og et rush av ny DRC koboltforsyning. DRC har også behandlet DRC koboltgruvearbeidere et tungt slag med sine nye tunge royalties (10%) og super profit skatt (50%), og påminner investorer om suveren risiko. Namibia ser ut til å følge.

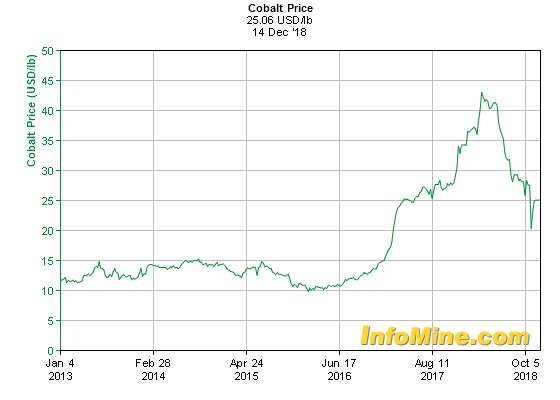

Koboltprishistorie

Innen Mai 2018 så Vi et sterkt kobolttilførselsrespons fra DRC som førte til at koboltprisene falt raskt fra OVER US$40 / lb (årshøyder), etter at prisene hadde firedoblet de siste to årene. Så bare i forrige måned på Grunn Av Katanga kobolt utgang forbudet kobolt prisen begynte å komme.

Fem års kobolt pris graf

Kilde

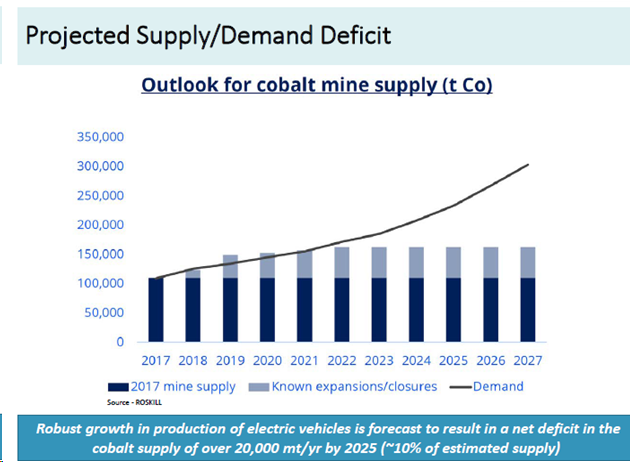

Kobolt etterspørsel og forsyning oppdatering

jeg forventer kobolt etterspørsel å fortsette å overraske på oppsiden, stiger 2.7 fold fra slutten 2017 til slutten 2025. Dette bør bety at alle produsenter kan gjøre det bra, til tross for En mulig H2 2018 til 2020 lull i koboltprising hvis DRC koboltforsyning fortsetter å øke. Du kan se min etterspørsel vs. forsyning modell linket nedenfor.

- 8. November 2018-Min Kobolt Etterspørsel Versus Forsyning Modell-November 2018

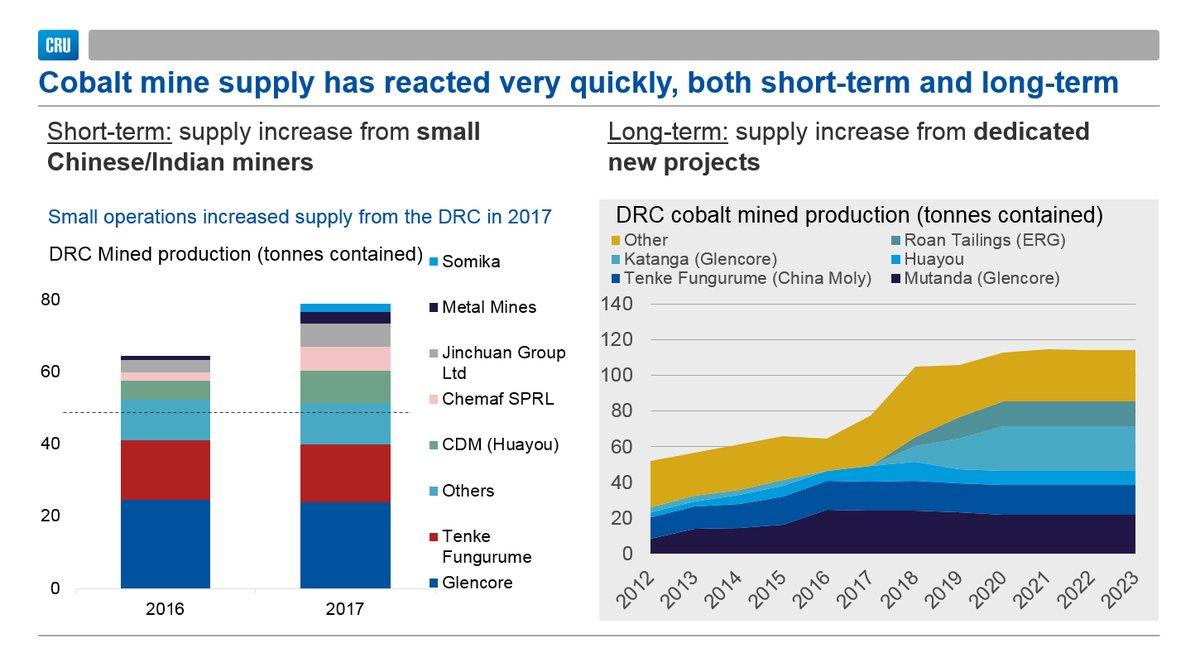

diagrammene nedenfor viser den sterke forsyningsresponsen som har kommet fra DRC, spesielt Fra Katanga Mining, Erg, Chemaf, Jinchuan Group, Metal Mines og Somika.

DRC-prosjekter som øker forsyningen, spesielt fra 2018 til 2020

Kilde

Analytikere forventer noen milde overskudd i 2019 og 2020 og deretter stadig større underskudd etter 2022 med mindre ny forsyning kommer.

Merk: Ruashi DRC-gruveprosjektet ble drevet Av Ruashi Mining(75% eid Av Metorex, 25% av DRCS statseide Gé). Metorex ble overtatt av Jinchuan Group International Resources Co. Ltd i 2012.

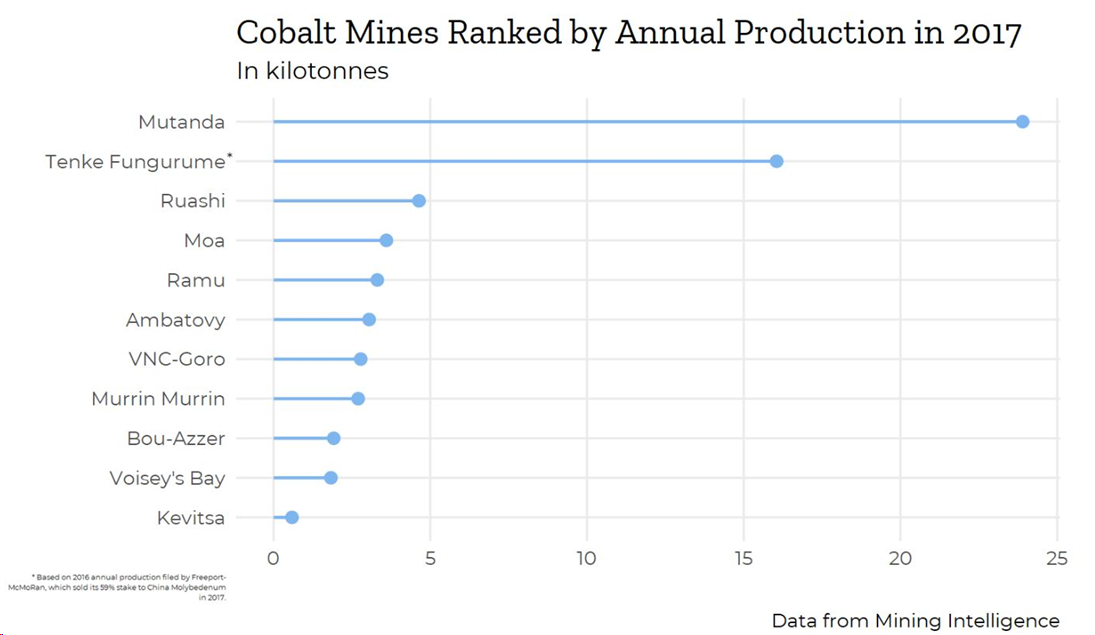

topp 5 koboltprodusenter etter volum – en kort gjennomgang og oppdatering

1) Glencore (OTCPK:GLCNF) – Pris = GBp 293

Glencore Er den globale no 1 koboltprodusenten som har produsert 27 400 tonn kobolt i 2017 fra Deres Mutanda -, Minara-og Mopani-gruver i DRC. Omstart Av Kamoto-gruven Av Katanga Mining i 2018 har ført til en stor økning I Glencores henførbare produksjon (Glencore eier 86.33% Katanga Mining) som forklart nedenfor.

26. oktober annonserte Glencore: “produksjonsrapport For Tredje kvartal 2018. Egen kobberproduksjon på 1.063.100 tonn var 116.600 tonn (12%) høyere enn den sammenlignbare 2017-perioden, og egen koboltproduksjon på 28.500 tonn var 8.700 tonn (44%) høyere, hovedsakelig som følge Av omstart Av Katangas prosessoperasjoner.”

Dessverre Glencore er ikke i nærheten av en kobolt ren spille til tross for å være den største globale produsent. For å investere I Glencore må du også være positiv på deres handelsvirksomhet, kull, kobber, pgm, sink og nikkel.

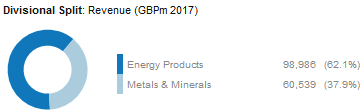

Glencore divisjonsinntekter fordelt på 2017

Glencore viser vanligvis ikke koboltinntektene, da Det ses som et biproduktkreditt for kobbersegmentet. Som en grov guide av kobolt US$55,000 / tonn ganger 27,400 tonn får vi ~US$1.5 b av inntekter fra kobolt (ikke inkludert Katanga bidrag). SELVFØLGELIG betyr de siste DRC-kostnadene for en 10% kobolt royalty og 50% fortjenesteskatt at mye av fortjenesten potensielt vil gå til DRC og Ikke Til Glencore.

Gjeldende markedsverdi ER GBP 40.6b (~US$51b), med en slutt 2018 gjeldsestimat PÅ US $ 25b. 2019 PE er 7.9 OG 2020 PE er 8.0, med en 2019 estimert 5.91% utbytteavkastning. 2019 netto fortjenestemargin er prognose på 2.77%.

Nåværende konsensusanalytiker prismål ER USD 5.14, som representerer 41% oppside.

Glencore ser ganske billig ut akkurat nå ,men det er mange problemer rundt dem (NYE DRC-royalty og skatter, offentlige undersøkelser av hvitvasking av penger, kontraktstvister, montering av gjeld, svekkelse av råvarepriser).

for Tiden ser Jeg Glencore som et hold, eller akkumuleres på ytterligere svakhet.

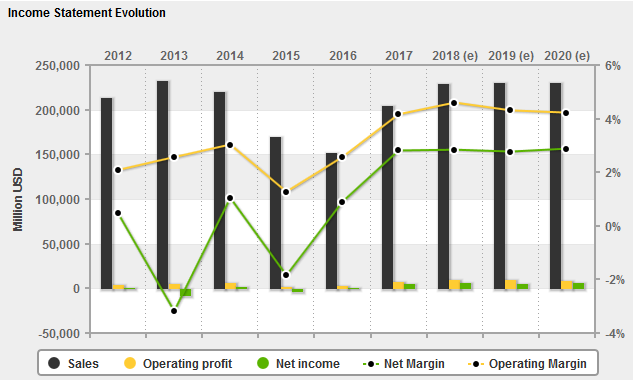

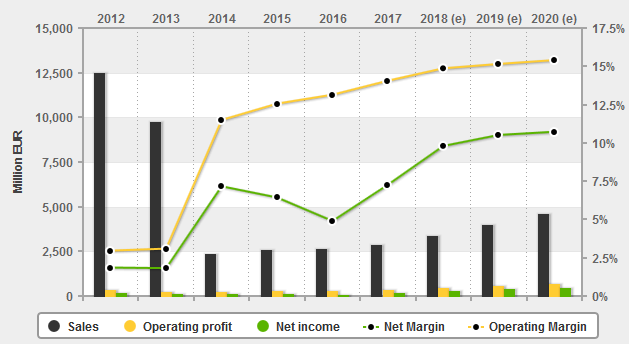

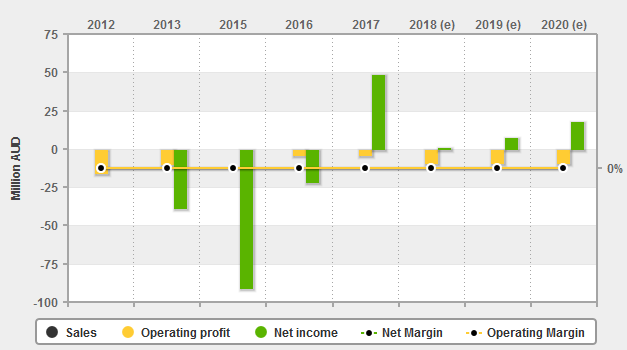

økonomi Hos Glencore

Source: 4-traders

2) Kina Molybden (OTC:CMCLF) – Pris = HKD 3.13, CNY 4.15

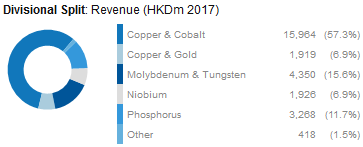

Kina Molybden er den globale no. 2 koboltprodusenten som har produsert ~16.000 tonn kobolt fra Deres Tenkegruve I Den Demokratiske republikken Kongo (DRC) i 2017. 2018 er på vei til å nå ~18.000 tonn kobolt etter å ha produsert 9.029 tonn I H1, 2018.

Kina Molybden gjør det meste av sine inntekter fra kobber og kobolt (også fra molybden, wolfram, fosfor, niob og gull), så igjen ikke en kobolt ren lek, men Sammen Med Glencore de er de to dominerende globale kobolt produsenter.

Kina Molydenum 2017 inntektsfordeling

Nåværende markedsverdi ER CNY 84b (~US$12b), med et slutt 2018 gjeldsestimat på null. 2019 PE er 14,0 og 2020 PE er 13,0, med et 2019 estimert utbytte på 4,22%. 2019 netto fortjenestemargin er prognose på 21.81%.

Nåværende konsensusanalytiker prismål ER CNY 5.41, som representerer 33% oppside. Jeg vurderer aksjen en akkumulere på ytterligere svakhet.

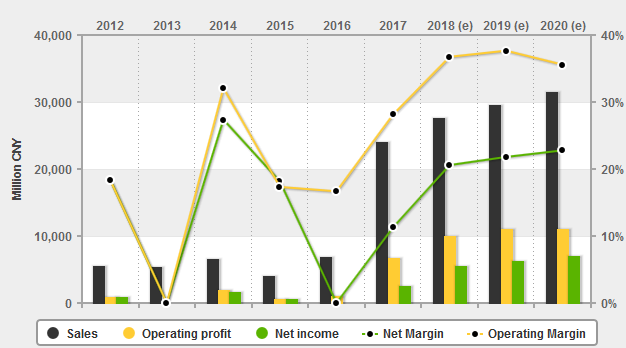

kinas Økonomi

Kilde:4-traders

3) Katanga Mining (OTCPK:KATFF) – (Glencore eier 86,33% Av katanga aksjer)

Katanga Mining har verdens største kobolt reserver på gode karakterer og dermed har stort potensial som EN DRC kobber-kobolt spill. Jeg elsker ressursen, men liker ikke plasseringen (DRC) gitt de nye tunge royalties og skatter.

produksjonsveiledning for koboltproduksjon Fra Katanga var 11 000 tonn i 2018 og 34 000 tonn i 2019. Gitt nyheten nedenfor vil det være vanskelig å nå 2019-veiledning, og jeg forventer et tall nærmere 15-20.000 tonn i 2019,som rammer opp mot 30.000 tonn innen 2021.

Katanga Mining har flere hindringer å overvinne, for eksempel deres siste koboltutgangsforbud til rundt midten av 2019 på grunn av forhøyede urannivåer. Dette vil påvirke koboltinntektene på kort sikt, men ikke kobber. Andre hindringer inkluderer den enorme gjelden Til Glencore, offentlige bøter og DRC-problemene.

Nåværende markedsverdi ER CAD 1.18 b. jeg kunne ikke finne noen analytikerestimater. Jeg tror det er en spekulativ kjøpsmulighet der på et tidspunkt, men gitt koboltproduksjonsforbudet til ~midten av 2019, kortsiktige koboltoverskuddsproblemer, svake kobberpriser, handelskrigsproblemer, offentlige bøter, DRC-royalties/skatter, kan det fortsatt være billigere kjøpsmuligheter til tross for dagens deprimerte aksjekurs. Risikoen er veldig høy, så belønningen må være høyere for å kompensere.

Katangas høykvalitets kobber-Og koboltkamoto-gruve i DRC

Kilde

4) Umicore SA (OTCPK:UMICY) – Pris = Euro 34,36

Umicore Er en global gruppe for materialteknologi og resirkulering. Umicore er en prosessor av kobolt i stedet for en gruvearbeider.

Koboltproduksjonen (raffinering) i 2018 forventes å nå mellom 6.000-8.000 tonn kobolt.

Umicore 2017 inntektsfordeling

som vist i diagrammet ovenfor har resirkulering (hovedsakelig for kobolt) blitt en viktig inntektskilde For Umicore.

Nåværende markedsverdi Er Euro 8.76 b, med en slutt 2018 gjeldsestimat På Euro 624m. 2019 PE er 21.3 OG 2020 PE er 18.4, med en 2019 estimert 2.28% utbytteavkastning. 2019 netto fortjenestemargin er prognose på 10.52%.

Nåværende konsensusanalytiker prismål Er Euro 46.90, som representerer 35% oppside.

Definitivt en av bedre kvalitet og sikrere måter å mer indirekte spille kobolt med resirkulering opp i årene fremover. Noe mindre utsatt FOR DRC.

økonomi Til Umicore

Kilde: 4-traders

5) Eurasian Resources Group (eier ENRC) – Privat

Den Okt. 25, 2013, Eurasian Natural Resources Corporation Limited (ENRC) ble kjøpt Opp Av Eurasian Resources Group. ERGS metalkol Roan Tailings Reclamation (RTR) kobber – og koboltprosjekt i DRC er nesten ferdigstilt og skal produsere ~7.000 tonn kobolt i 2019. Dette kan fases opp etter trinn for å nå 21-24.000 tonn pa kobolt (og 120.000 t kobber) fra gamle utkast. DETTE vil heve ERG til fjerde eller femte plass for 2019.

kinesiske og DR kongo koboltgruvearbeidere

De Viktigste kinesiske koboltgruvearbeiderne (Jinchuan Group International Resources Co. Ltd, Huayou Kobolt Og Jiangsu Kobolt) er verdt å vurdere som de er mindre størrelse, men voksende produsenter. Hovedproblemet igjen ER DRC. Jinchuan Og Huayou Cobalt ville være mine plukker av de tre på grunn av deres eksisterende størrelse og ekspansjonspotensial. Chemaf og somika har ikke blitt inkludert, men vokser DRC gruvearbeidere som selger Til Kina.

Andre mindre koboltprodusenter

Vale SA (VALE)- Pris = USD 13.03

Vale er Den Svært store Brasilianske jernmalmgruven, så noen koboltproduksjon er ikke veldig viktig for inntektene sine. Hvis du er positiv på jernmalm med en skvett kobolt Så Vale er et godt valg.

Vale 2017 inntektsfordeling

2019 PE på 7.7 ser tiltalende ut, forutsatt at jernmalmprisene holder på eller over dagens nivå.

Nåværende konsensusanalytiker prismål ER USD 17.55, som representerer 35% oppside.

Sumitomo Metall Gruvedrift Co. (TYO:5713) (OTCPK:SMMYY) – Pris = JPY 3,159

Sumitomo Metal Mining co eier 47,7% Av Ambatovy nikkel-koboltgruve I Madagaskar). Sumitomo er for Det Meste Et Japansk prosesserings – / smeltefirma. Du kan lese mer her.

i 2017 produserte de ~4600 tonn kobolt Fra Ambatovy (merke kapasiteten er 5600 tpa). De har også kilde noen nikkel og kobolt Fra Filippinene.

Nåværende markedsverdi ER JPY 934b, med en slutt 2018 gjeldsestimat PÅ JPY ~256b. 2019 PE er 9.6 OG 2020 PE er 10.2, med en 2019 estimert 3.03% utbytteavkastning. 2019 netto fortjenestemargin er prognose på 10.18%.

Nåværende konsensusanalytiker prismål ER JPY 4,139, som representerer 29% oppside. Ikke det verste, Men Vær oppmerksom Ambatovy Er et laterittmalmprosjekt og har hatt noen problemer.

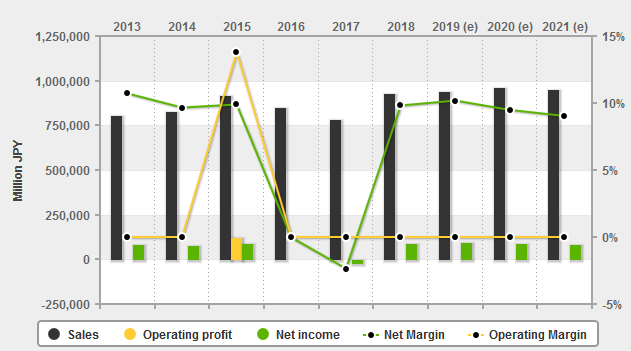

sumitomo Metal Mining ‘ s finance

Kilde:4-traders

Sherritt International Corp. (OTCPK:SHERF) – Pris = CAD 0.41

Sherritt nylig solgt ned sin andel I Ambatovy å redusere sin gjeld. De eier nå 12% Av ambatovy nikkel-koboltgruven På Madagaskar og 50% MOA-gruven på Cuba.

I 2017 produserte Sherritts 50% AV MOA bare 1.801 tonn kobolt For Sherritt, og deres 12% andel fra Madagaskar produserte bare 1.173 tonn kobolt, noe som gir totalt 2.974 tonn.

sherritts inntekt kommer fra nikkel og kobolt.

Nåværende markedsverdi ER CAD 168M, med en slutt 2018 gjeldsestimat PÅ CAD 617m. 2019 PE er 10.6 OG 2020 PE er 3.9, med null utbytteavkastning. 2019 netto fortjenestemargin er prognose på 1.01%.

Nåværende konsensusanalytiker prismål ER CAD 1.69, som representerer 298% oppside.

netto fortjenestemargin er så lav øker risikoen. Men hvis nikkelprisen kan forbedre, Er Sherritt godt utnyttet for å lykkes.

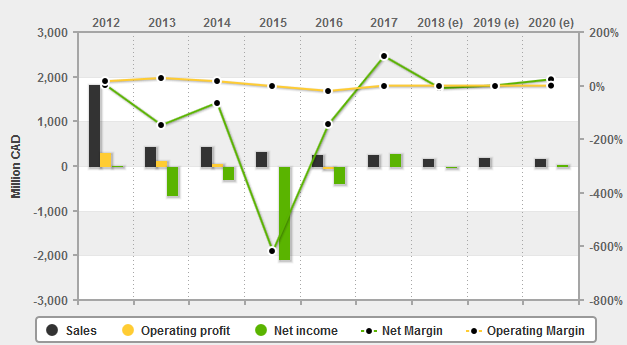

økonomi Av Sherritt

Kilde: 4-traders

MMC Norilsk Nickel (OTCPK:NILSY) – Pris = GBP 19.76

Nornickel Er den gigantiske lavpris base metaller produsent med gruver I Russland og et raffineri I Finland. De viktigste driverne For nornickels inntekter er palladium, kobber ,nikkel (og kobolt). Platina er også et annet metall produsert Av Nornickel, som for nå bare er en liten bidragsyter til inntektene. Generelt viser ikke selskapet koboltinntekter da de inngår som biproduktkostnadskreditter for kobber. Nornickel har verdens største nikkelreserver.

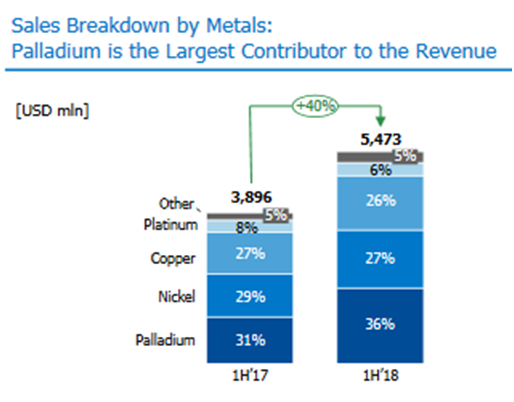

Nornickel inntektsfordeling-Palladium, nikkel og kobber de tre viktigste driverne

Nåværende markedsverdi ER USD 31,5 b, med et gjeldsestimat i midten av 2018 på russiske rubler 574b (~USD 8,6 b). 2019 PE er 8,5, med et utbytte på 11,9%. 2019 netto fortjenestemargin er prognose på 1.01%.

Nåværende konsensusanalytiker prismål ER USD 20.68, som representerer 4% oppside.

jeg vurderer Norilisk enten et hold eller en akkumulere på dips. Du kan lese mer i min artikkel ” En Oppdatering På Norilsk Nickel.”

Høylandet Stillehavet (OTC:HLPCF) – Pris = AUD 0.07

Highlands Pacific Er Et Australsk gruveselskap med prosjekter I Papua Ny-Guinea. De eier 11.3% (opp fra 8.56% tidligere) Av Ramu nikkel / koboltgruve(i produksjon) og 20% av den massive $3.6 b Frieda River gold/copper ressurs.

Nåværende markedsverdi ER AUD 82m, med et slutt 2018 gjeldsestimat PÅ AUD 101m. Ingen tilgjengelige data FOR PE, selv om market watch viser gjeldende PE som 0.78.

Nåværende konsensusanalytiker prismål ER AUD 0.33, som representerer 346% oppside.

Til tross for å være et laterittprosjekt og være I PNG, ser jeg godt potensial på grunn av lav verdsettelse og stort produksjonsutvidelsespotensial fremover.

finans Av Highlands Pacific

Kilde: 4-traders

Andre små kobolt produsenter

- Korea Resources Corporation (40.3% andel Av Ambatovy betydning ~4,0000 tpa av kobolt tilskrives Kores).

- Pengxin Internasjonale Gruvedrift Co.’s Shituru Mining

Cobalt juniors with a reasonable chance to be producers by 2023

- RNC Minerals (OTCQX:RNKLF)

- eCobalt Solutions (OTCQX:ECSIF)

- Fortune Minerals (OTCQX:FTMDF)

- Clean TeQ (OTCQX:CTEQF)

- Australian Mines (OTCQB:AMSLF)

- Ardea Resources (OTC:ARRRF)

- Cobalt Blue Holdings (OTCPK:CBBHF)

- Aeon Metals (OTC:AEOMF)

- GME Resources (OTC:GMRSF)

- Havilah Resources

- Castillo Copper

- Cassini Resources (OTC:CSSQF)

- Nzuri Copper (OTCPK:NZRIF)

- Celsius Resources

- Barra Resources Ltd. (OTC:BRCSF) / Conico Ltd

- First Cobalt (OTCQB:FTSSF)

- Cruz Cobalt (OTCPK:BKTPF)

- Bankers Cobalt (NDENF)

- Alloy Resources

Note: Those higher on the list are closer to reaching production.

Risks

- Cobalt prices falling.

- Mining risks – Exploration risks, funding risks, permitting risks, production risks, project delays. Lateritt gruvearbeidere har en høy capex (og opex avhengig av biprodukter), slik at det kan være vanskeligere å oppnå finansiering, men generelt har en større ressurs og lengre levetid. Sulfid gruvearbeidere ressurser er ofte mindre og kan være lenger under jorden.

- Styring og valutarisiko.

- Sovereign risk – DRC er et svært høyrisikoland rangert som et av de aller verste på global corruption index. Russland, PNG og Madagaskar vil også være middels til høy risiko. Australia og Canada har lav risiko. DEN nye DRC 10% kobolt royalty og 50% super fortjeneste skatt forventes å ha en negativ innvirkning PÅ DRC kobolt gruvearbeidere fortjeneste i 2019.

- Aksjemarkedsrisiko – Fortynning, mangel på likviditet (best å kjøpe på lokal børs), markedssentiment (handelskrigen har negativt påvirket de fleste metallmarkeder i 2018).

Videre lesing

- Cobalt Vil Ikke Bremse EV Adopsjon

Konklusjon

som 2018 kommet kobolt sektoren har blitt stadig mer kompleks og vanskeligere å plukke de beste aksjene. DRC er der produksjonsveksten er, men DRC-gruvearbeidere får en dårlig avtale fra DRC-regjeringen med tunge royalties på kobolt (10%) og den nye superprofittskatten (50%). I hovedsak betyr dette AT EN DRC koboltgruvearbeider kan ha økt produksjonen i 2019, men kan tjene mindre nettoresultat.

I Mellomtiden truer DEN økte DRC-produksjonen kortsiktig overproduksjon i hvert fall i 2019 og 2020. Lagt til dette dårlig følelse (handelskrig etc.) har betydd cobalt juniors er nå ute av favør. Kobolt thrifting er ikke en stor bekymring, og det er heller ikke resirkulering så langt som forsyning, da EV – etterspørselsøkningen vil skape mye større etterspørsel ved sammenligning.

etter å ha vært en veldig tidlig cobalt bull i 2016 er jeg nå nøytral på sektoren i hvert fall de neste 2-3 årene, da det ser ut til at det meste av fortjenesten vil gå til DRC-regjeringen. Jeg ser at noen små koboltoverskudd i 2019-2021 blir lagret av selskaper som forberedelse til de ganske sannsynlige koboltmanglene etter 2021 som EV – etterspørselsstopp.

Gitt ovenfor er jeg nøytral på dagens koboltprodusenter, selv om jeg ser noen verdi over navnene på grunn av handelskrigen deprimerende priser. Hvor jeg ser muligheten er for ikke-DRC gruvearbeidere som for tiden er rimelig priset (Umicore, Vale, Sumitomo Metal Mining Co, Sherritt International, Norilsk Nickel, Highlands Pacific) med lave produksjonskostnader. Det er også en god mulighet for pasientinvestorer med toppnivå ikke-DRC cobalt juniorer som kan utvikle seg til produksjon innen 2022/2023. De med store ressurser (Ardea Resources), godt finansieringspotensial (Clean TeQ), sterke off-take-partnere (Australske Gruver) eller store sulfidprosjekter (Rnc Minerals, Cobalt Blue, Aeon Metals) kan gjøre det veldig bra, men vil kreve høyere risikotoleranse og god tålmodighet.

som vanlig er alle kommentarer velkomne.

Trendinvestering

Takk For at du leste artikkelen. Hvis du vil registrere Deg For Trend Investing for mine beste investeringsideer, nyeste trender, eksklusive CEO intervjuer, chat room tilgang til meg og til andre sofistikerte investorer. Du kan dra nytte av arbeidet jeg har gjort, spesielt i elbil-og ev-metallsektoren. Du kan lære mer ved å lese “The Trend Investing Difference”, “Subscriber Feedback On Trend Investing”, eller registrer deg her.

Siste Trend Investing artikler:

- Elbil Markedsandel Sprengt Høyere I H2 2018

- Topp 5 Elektriske Kjøretøy Og Energilagring Metall Selskaper Å Vurdere

Disclosure: jeg er/vi er long GLENCORE (LSX:GLEN), KATANGA MINING, NORSILK NICKEL (LME:MNOD), HIGHLANDS PACIFIC, AUSTRALIA GRUVER, FORTUNE MINERALER, RNC MINERALER , ARDEA RESSURSER, KOBOLTBLÅ, AEON METALLER, HAVILLAH RESSURSER, CONICO LTD, CRUZ COBALT CORP, POSEIDON NIKKEL, CASTILLO KOBBER (ASX:CCZ), COBALT27 . Jeg skrev denne artikkelen selv, og den uttrykker mine egne meninger. Jeg mottar ikke kompensasjon for det (annet enn Fra Å Søke Alpha). Jeg har ikke noe forretningsforhold med et selskap hvis lager er nevnt i denne artikkelen.

ytterligere avsløring: Informasjonen i denne artikkelen er generell i naturen og bør ikke stoles på som personlig økonomisk rådgivning.