Los Principales Productores De Cobalto Y Algunos Jóvenes De Cobalto A Considerar

Este artículo apareció por primera vez en Trend Investing en diciembre. 18, 2018; por lo tanto, todos los datos son a partir de esa fecha.

Los mineros de cobalto han tenido un 2018 difícil debido a las guerras comerciales y una avalancha de nuevos suministros de cobalto en la RDC. La República Democrática del Congo también ha asestado un duro golpe a los mineros de cobalto de la República Democrática del Congo con sus nuevas y onerosas regalías (10%) e impuestos sobre las súper ganancias (50%), recordando a los inversores el riesgo soberano. Namibia parece que lo seguirá.

- Historia de precios de cobalto

- Gráfico de precios de cobalto a cinco años

- Actualización de la demanda y la oferta de cobalto

- Los 5 principales productores de cobalto por volumen – Una breve revisión y actualización

- Otros pequeños productores de cobalto

- Cobalt juniors with a reasonable chance to be producers by 2023

- Risks

- Lectura adicional

- Conclusión

Historia de precios de cobalto

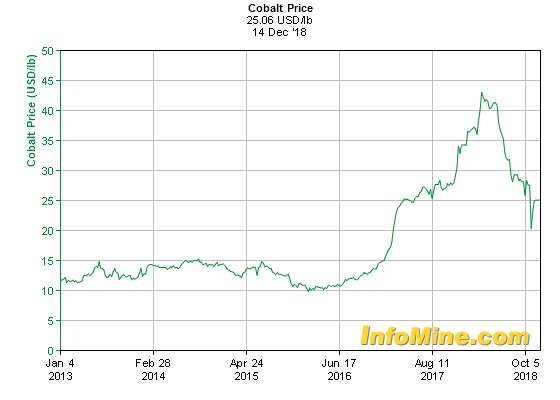

En mayo de 2018, vimos una fuerte respuesta de suministro de cobalto de la República Democrática del Congo que hizo que los precios del cobalto cayeran rápidamente desde más de US 4 40/lb (máximos anuales), después de que los precios se cuadruplicaran en los últimos dos años. Luego, el mes pasado, debido a la prohibición de producción de cobalto de Katanga, el precio del cobalto comenzó a recuperarse.

Gráfico de precios de cobalto a cinco años

Fuente

Actualización de la demanda y la oferta de cobalto

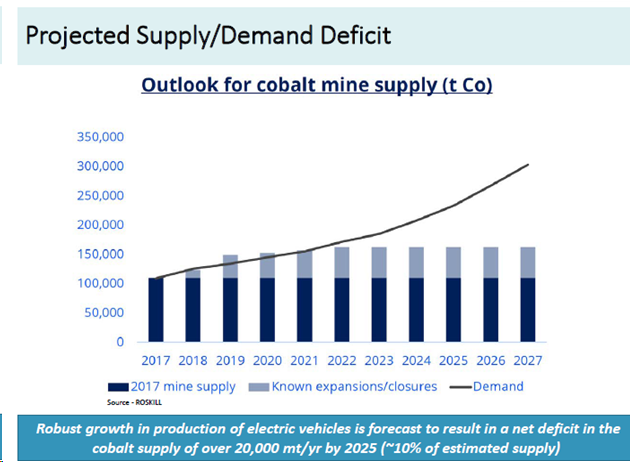

Espero que la demanda de cobalto continúe sorprendiendo al alza, aumentando 2,7 veces desde finales de 2017 hasta finales de 2025. Esto debería significar que todos los productores pueden hacerlo bien, a pesar de una posible pausa de H2 de 2018 a 2020 en los precios del cobalto si el suministro de cobalto de la RDC continúa aumentando. Puedes ver mi modelo de demanda vs. oferta vinculado a continuación.

- 8 de noviembre De 2018 – Mi Modelo De Demanda Versus Oferta de Cobalto – Noviembre 2018

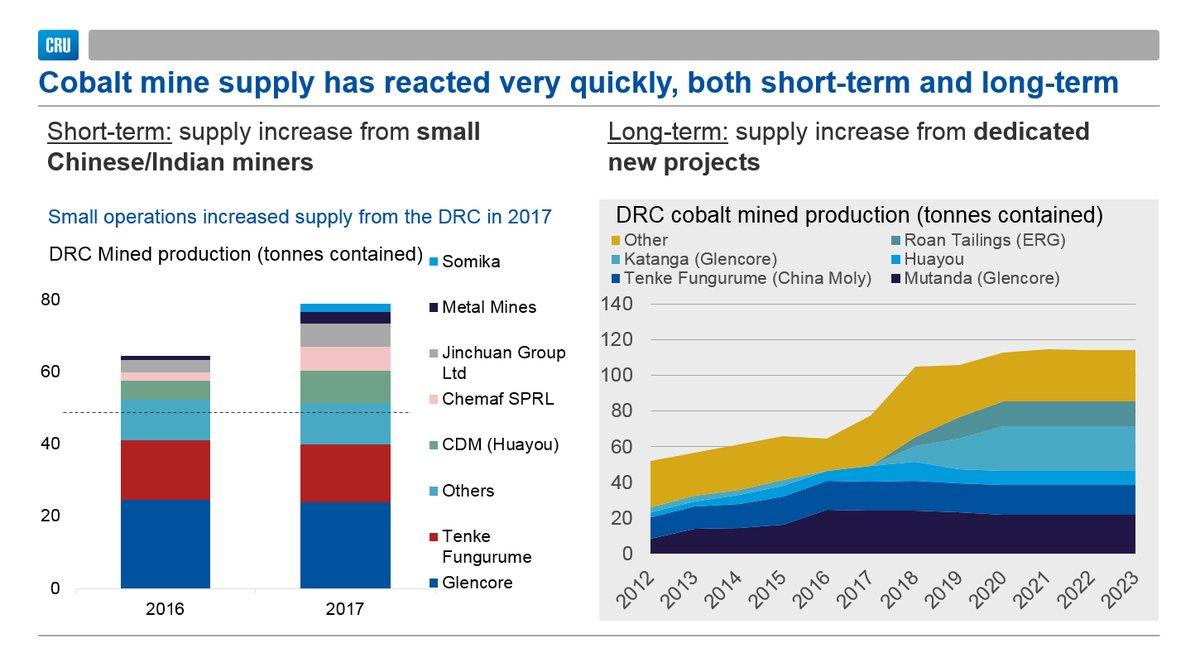

Los gráficos a continuación muestran la fuerte respuesta de suministro que ha venido de la RDC, en particular de Katanga Mining, ERG, Chemaf, Jinchuan Group, Metal Mines y Somika.

Los proyectos de la RDC impulsan la oferta notablemente de 2018 a 2020

Fuente

Los analistas esperan algunos superávits leves en 2019 y 2020 y luego déficits cada vez mayores después de 2022 a menos que llegue nueva oferta.

Nota: El proyecto minero Ruashi RDC fue operado por Ruashi Mining (75% propiedad de Metorex, 25% de Gécamines, propiedad estatal de la RDC). Metorex fue adquirida por Jinchuan Group International Resources Co. Ltd en 2012.

Los 5 principales productores de cobalto por volumen – Una breve revisión y actualización

1) Glencore (OTCPK: GLCNF) – Precio = 293 GBp

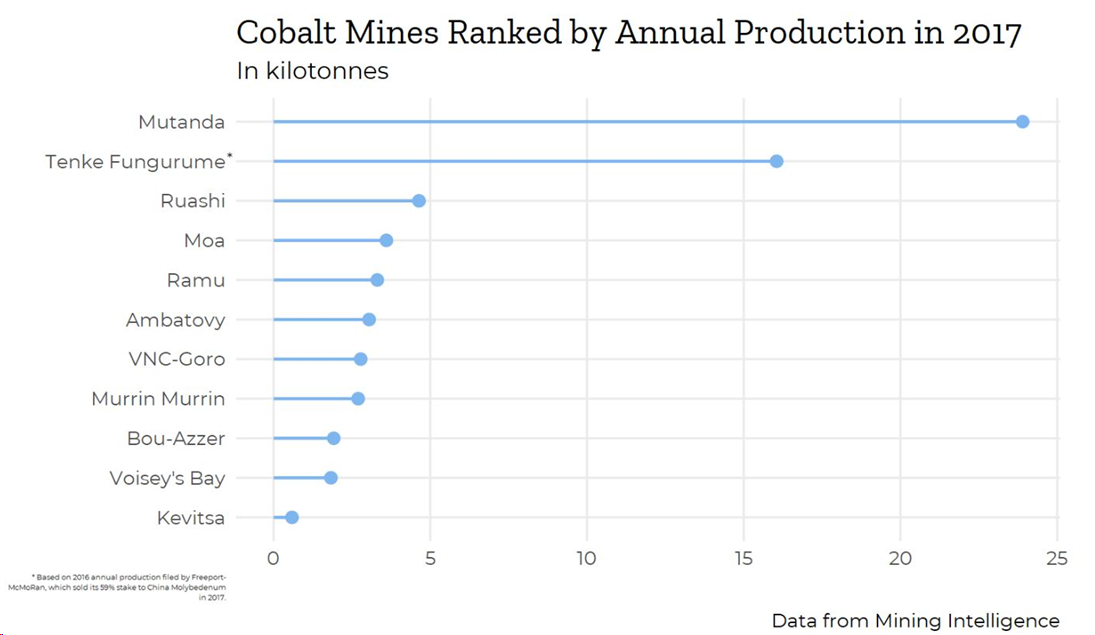

Glencore es el productor mundial de cobalto No 1 que ha producido 27.400 toneladas de cobalto en 2017 de sus minas Mutanda, Minara y Mopani en la RDC. El reinicio de la mina Kamoto por Katanga Mining en 2018 ha llevado a un gran aumento en la producción atribuible de Glencore (Glencore posee el 86,33% de Katanga Mining), como se explica a continuación.

El 26 de octubre, Glencore anunció: “Informe de producción del tercer trimestre de 2018. La producción de cobre de origen propio de 1,063,100 toneladas fue 116,600 toneladas (12%) más alta que el período comparable de 2017 y la producción de cobalto de origen propio de 28,500 toneladas fue 8,700 toneladas (44%) más alta, lo que refleja principalmente el reinicio de las operaciones de procesamiento de Katanga.”

Desafortunadamente Glencore no está ni cerca de un juego de cobalto puro a pesar de ser el mayor productor mundial. Para invertir en Glencore, también debe ser positivo en su negocio comercial, carbón, cobre, PGMs, zinc y níquel.

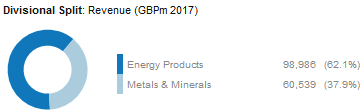

División de ingresos de la división de Glencore 2017

Glencore generalmente no muestra sus ingresos por cobalto, ya que se ve como un crédito de subproducto para su segmento de cobre. Como guía aproximada del cobalto, 55.000 dólares de los EE.UU. / tonelada por 27.400 toneladas, obtenemos aproximadamente 1,5 mil millones de dólares de los EE.UU. de ingresos del cobalto (sin incluir la contribución de Katanga). Por supuesto, los recientes cargos de la República Democrática del Congo de una regalía de cobalto del 10% y un impuesto sobre las ganancias del 50% significan que gran parte de las ganancias se destinarán potencialmente a la República Democrática del Congo y no a Glencore.

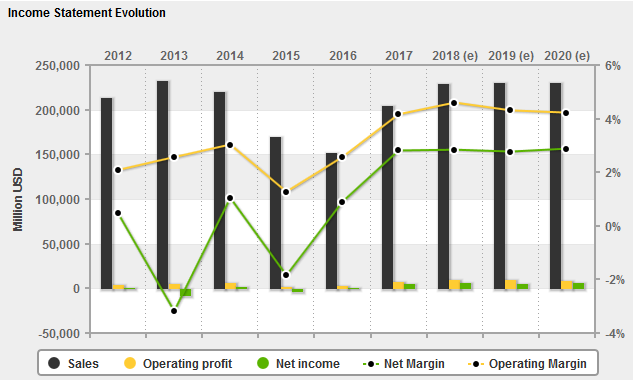

La capitalización de mercado actual es de 40 GBP.6b (~US 5 51b), con una estimación de deuda a finales de 2018 de US 2 25b. 2019 PE es de 7.9 y 2020 PE es de 8.0, con un rendimiento de dividendos estimado de 5.91% en 2019. se prevé un margen de beneficio neto de 2019 del 2,77%.

El objetivo de precio de los analistas de consenso actual es de USD 5,14, lo que representa un alza del 41%.

Glencore parece bastante barato en este momento, pero hay muchos problemas a su alrededor (nuevas regalías e impuestos de la RDC, investigaciones gubernamentales sobre lavado de dinero, disputas contractuales, aumento de la deuda, debilitamiento de los precios de los productos básicos).

Actualmente veo Glencore como una retención, o acumularse en cualquier otra debilidad.

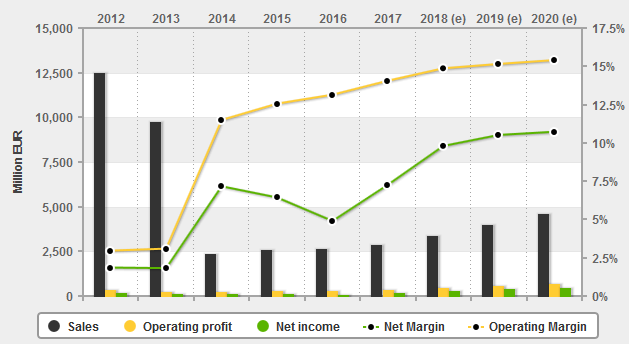

Finanzas de Glencore

Fuente: 4-traders

2) China Molibdeno (OTC: CMCLF) – Precio = HKD 3.13, CNY 4.15

China Molibdeno es el productor global de cobalto No.2 que ha producido ~16,000 toneladas de cobalto de su mina Tenke en la República Democrática del Congo (RDC) en 2017. 2018 está en camino de alcanzar ~18,000 toneladas de cobalto, habiendo producido 9,029 toneladas en H1, 2018.

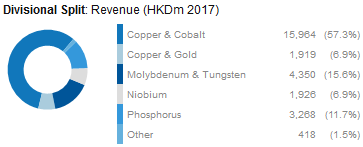

China Molibdeno obtiene la mayor parte de sus ingresos del cobre y el cobalto (también del molibdeno, tungsteno, fósforo, niobio y oro), por lo que de nuevo no es un juego puro de cobalto, pero junto con Glencore son los dos productores mundiales dominantes de cobalto.

Desglose de ingresos de molibdeno de China 2017

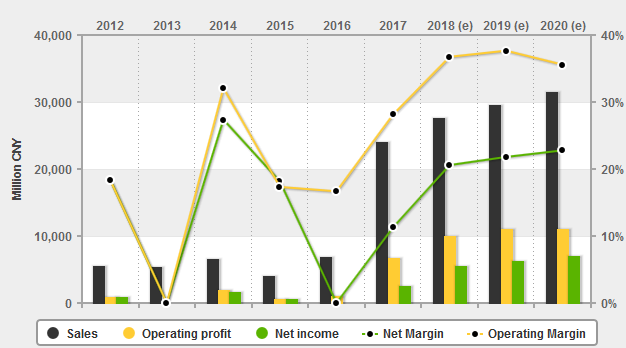

La capitalización de mercado actual es de CNY 84b (~US 1 12b), con una estimación de deuda de final de 2018 de cero. El PE de 2019 es 14,0 y el PE de 2020 es 13,0, con un rendimiento de dividendos estimado de 4,22% en 2019. se prevé un margen de beneficio neto de 2019 del 21,81%.

El objetivo de precios de los analistas de consenso actual es de 5,41 CNY, lo que representa un alza del 33%. Califico las acciones de una acumulación en cualquier debilidad adicional.

Finanzas de China Molibdeno

Fuente: 4-traders

3) Katanga Mining (OTCPK:KATFF) – (Glencore posee el 86,33% de las acciones de Katanga)

Katanga Mining tiene las reservas de cobalto más grandes del mundo en buenas calidades y, por lo tanto, tiene un gran potencial como juego de cobre-cobalto de la RDC. Me encanta el recurso, pero no me gusta la ubicación (DRC), dadas las nuevas y onerosas regalías e impuestos.

La guía de producción para la producción de cobalto de Katanga fue de 11 000 toneladas en 2018 y 34 000 toneladas en 2019. Dadas las noticias a continuación, será difícil alcanzar la orientación de 2019,y esperaría un número más cercano a 15-20, 000 toneladas en 2019, aumentando hacia 30,000 toneladas para 2021.

La minería de Katanga tiene varios obstáculos que superar, como su reciente prohibición de producción de cobalto hasta aproximadamente mediados de 2019 debido a los elevados niveles de uranio. Esto afectará a los ingresos por cobalto a corto plazo, pero no al cobre. Otros obstáculos incluyen la enorme deuda con Glencore, las multas del gobierno y los problemas de la RDC.

La capitalización de mercado actual es CAD 1.18 b. No pude encontrar ninguna estimación de analistas. Creo que hay una oportunidad de compra especulativa allí en algún momento, pero dada la prohibición de la producción de cobalto hasta mediados de 2019, las preocupaciones por el exceso de oferta de cobalto a corto plazo, los precios débiles del cobre, los problemas de guerra comercial, las multas gubernamentales, las regalías/impuestos de la RDC, aún puede haber oportunidades de compra más baratas a pesar del deprimido precio actual de las acciones. El riesgo es muy alto, por lo que la recompensa debe ser mayor para compensar.

La mina Kamoto de cobre y cobalto de alta calidad de Katanga en la República Democrática del Congo

Fuente

4) Umicore SA (OTCPK: UMICY) – Precio = 34,36 Euros

Umicore es un grupo global de tecnología de materiales y reciclaje. Umicore es un procesador de cobalto en lugar de un minero.

Se espera que la producción (refinación) de cobalto en 2018 alcance entre 6.000 y 8.000 toneladas de cobalto.

Desglose de ingresos de Umicore 2017

Como se muestra en el gráfico anterior, el reciclaje (principalmente de cobalto) se ha convertido en una importante fuente de ingresos para Umicore.

La capitalización de mercado actual es de 8,76 mil millones de euros, con una estimación de deuda a finales de 2018 de 624 millones de euros. 2019 PE es de 21,3 y 2020 PE es de 18,4, con un rendimiento de dividendos estimado en 2019 del 2,28%. se prevé un margen de beneficio neto de 2019 del 10,52%.

El objetivo de precios de los analistas de consenso actual es de 46,90 euros, lo que representa un alza del 35%.

Definitivamente una de las formas más seguras y de mejor calidad para jugar de forma más indirecta con el cobalto con la ventaja del reciclaje en años futuros. Algo menos expuesto a la RDC.

Finanzas de Umicore

Fuente: 4-traders

5) Grupo de Recursos Euroasiáticos (propietario de ENRC) – Privado

En Octubre. El 25 de diciembre de 2013, Eurasian Natural Resources Corporation Limited (ENRC) fue adquirida por Eurasian Resources Group. El proyecto de recuperación de cobre y cobalto de Relaves Metalkol Roan (RTR) de ERG en la RDC está casi terminado y está programado para producir ~7,000 toneladas de cobalto en 2019. Esto puede aumentarse gradualmente hasta alcanzar 21 a 24.000 toneladas de pa de cobalto (y 120.000 toneladas de cobre) a partir de relaves antiguos. Esto elevará a ERG al cuarto o quinto lugar para 2019.

Mineros de cobalto chinos y de la RDC

Los principales mineros de cobalto chinos (Jinchuan Group International Resources Co. Ltd, Huayou Cobalt y Jiangsu Cobalt) vale la pena considerarlos, ya que son productores de menor tamaño pero en crecimiento. De nuevo, el problema principal es la República Democrática del Congo. Jinchuan y Huayou Cobalt serían mis selecciones de los tres debido a su tamaño existente y potencial de expansión. Chemaf y Somika no se han incluido, pero están aumentando los mineros de la RDC que venden a China.

Otros pequeños productores de cobalto

Vale SA (VALE)- Precio = USD 13.03

Vale es la gran minera brasileña de mineral de hierro, por lo que cualquier producción de cobalto no es realmente significativa para sus ganancias. Si eres positivo en el mineral de hierro con un toque de cobalto, Vale es una buena opción.

Desglose de ingresos de Vale 2017

El PE de 7.7 de 2019 parece atractivo, siempre que los precios del mineral de hierro se mantengan en o por encima de los niveles actuales.

El objetivo de precio de los analistas de consenso actual es de USD 17,55, lo que representa un alza del 35%.

Sumitomo Metal Mining Co. (TYO:5713) (OTCPK:SMMYY)- Precio = 3.159 yenes japoneses

Sumitomo Metal Mining Co posee el 47,7% de la mina de níquel-cobalto Ambatovy en Madagascar). Sumitomo es principalmente una empresa japonesa de procesamiento / fundición. Puedes leer más aquí.

En 2017 produjeron ~4600 toneladas de cobalto de Ambatovy (teniendo en cuenta que la capacidad es de 5600 tpa). También obtienen algo de níquel y cobalto de Filipinas.

La capitalización de mercado actual es de JPY 934b, con una estimación de deuda al final de 2018 de JPY ~256b. El PE de 2019 es de 9,6 y el PE de 2020 es de 10,2, con un rendimiento de dividendos estimado del 3,03% en 2019. se prevé un margen de beneficio neto de 2019 del 10,18%.

El objetivo de precios de los analistas de consenso actual es de 4.139 yenes, lo que representa un alza del 29%. No es lo peor, pero tenga en cuenta que Ambatovy es un proyecto de mineral de laterita y ha tenido algunos problemas.

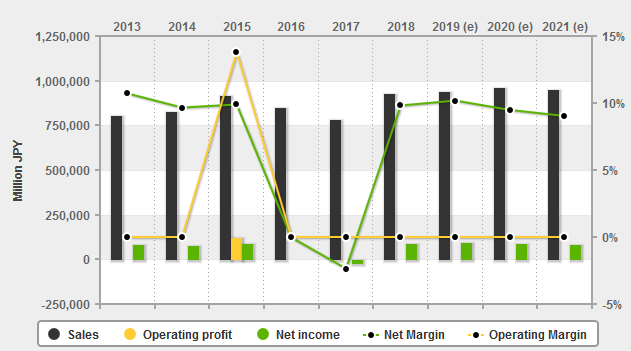

Finanzas de Sumitomo Metal Mining

Fuente: 4-traders

Sherritt International Corp. (OTCPK:SHERF) – Precio = 0,41 CAD

Sherritt vendió recientemente su participación en Ambatovy para reducir su deuda. Ahora poseen el 12% de la mina de níquel-cobalto Ambatovy en Madagascar y el 50% de la mina MOA en Cuba.

En 2017, el 50% de MOA de Sherritt produjo solo 1,801 toneladas de cobalto para Sherritt, y su participación del 12% de Madagascar solo produjo 1,173 toneladas de cobalto, haciendo un total de 2,974 toneladas.

Los ingresos de Sherritt provienen del níquel y el cobalto.

La capitalización de mercado actual es de CAD 168m, con una estimación de deuda de fin de 2018 de CAD 617m. El PE de 2019 es de 10,6 y el PE de 2020 es de 3,9, con un rendimiento de dividendo cero. se prevé un margen de beneficio neto de 2019 del 1,01%.

El objetivo de precios de los analistas de consenso actual es de CAD 1,69, lo que representa un alza del 298%.

El margen de beneficio neto siendo tan bajo aumenta el riesgo. Sin embargo, si el precio del níquel puede mejorar, el jerez está bien apalancado para tener éxito.

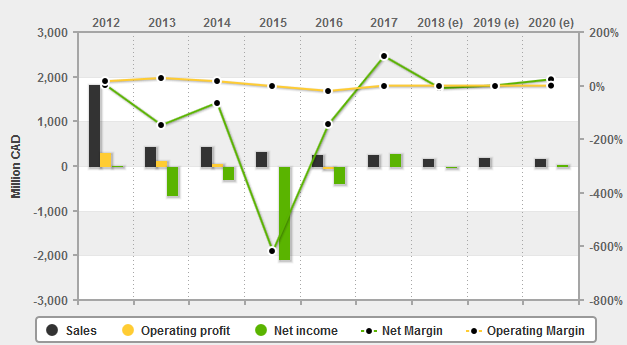

Sherritt finanzas

Fuente: 4-los comerciantes

MMC Norilsk Nickel (OTCPK: NILSY) – Precio = 19,76 GBP

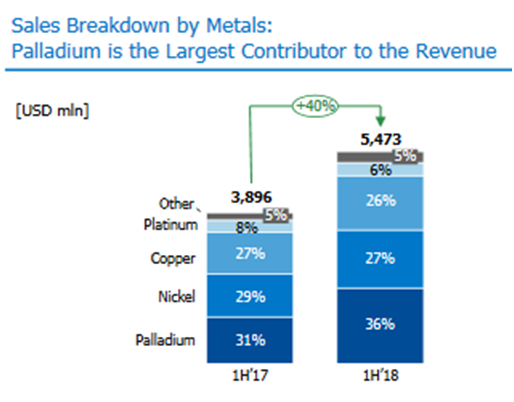

Nornickel son el gigante productor de metales básicos de bajo costo con minas en Rusia y una refinería en Finlandia. Los principales impulsores de los ingresos de Nornickel son el paladio, el cobre, el níquel (y el cobalto). El platino también es otro metal producido por Nornickel, que por ahora es solo un pequeño contribuyente a los ingresos. En general, la empresa no muestra los ingresos por cobalto, ya que se incluyen como créditos de costos de subproductos para el cobre. Nornickel tiene las mayores reservas mundiales de níquel del mundo.

Nornickel ingresos desglose de Paladio, níquel y cobre de la llave de tres conductores

Actual capitalización de mercado es de us $ 31.5 b, con una media de 2018 deuda estimación de rublos rusos 574b (~USD 8.6 b). El PE de 2019 es de 8,5, con un rendimiento de dividendos del 11,9%. se prevé un margen de beneficio neto de 2019 del 1,01%.

El objetivo de precio de los analistas de consenso actual es de USD 20,68, lo que representa un alza del 4%.

Califico a Norilisk como una retención o una acumulación en inmersiones. Puedes leer más en mi artículo ” Una actualización sobre Norilsk Nickel.”

Highlands Pacific (OTC:HLPCF) – Precio = AUD 0.07

Highlands Pacific es una empresa minera australiana con proyectos en Papúa Nueva Guinea. Poseen el 11,3% (en comparación con el 8,56% anterior) de la mina de níquel/cobalto Ramu (en producción) y el 20% del recurso masivo de oro/cobre del río Frieda de 3 3,6 mil millones.

La capitalización de mercado actual es de 82 millones de dólares australianos, con una estimación de deuda a finales de 2018 de 101 millones de dólares australianos.

El objetivo de precios de los analistas de consenso actual es de 0,33 AUD, lo que representa un alza del 346%.

A pesar de ser un proyecto de laterita y estar en PNG, veo un buen potencial debido a una baja valoración y un enorme potencial de expansión de producción por delante.

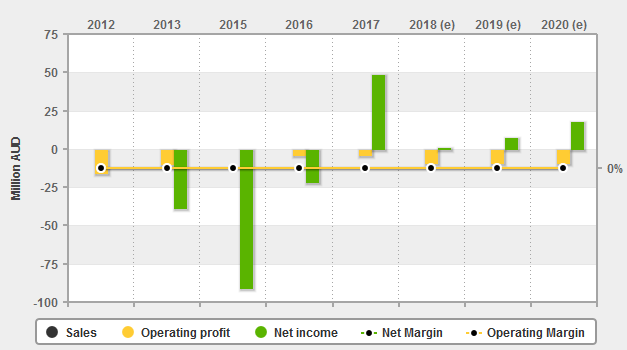

Finanzas de Highlands Pacific

Fuente: 4-comerciantes

Otros pequeños productores de cobalto

- Korea Resources Corporation (40,3% de Ambatovy, lo que significa ~4.0000 tpa de cobalto atribuible a Kores).

- Pengxin International Mining Co.’s Shituru Mining

Cobalt juniors with a reasonable chance to be producers by 2023

- RNC Minerals (OTCQX:RNKLF)

- eCobalt Solutions (OTCQX:ECSIF)

- Fortune Minerals (OTCQX:FTMDF)

- Clean TeQ (OTCQX:CTEQF)

- Australian Mines (OTCQB:AMSLF)

- Ardea Resources (OTC:ARRRF)

- Cobalt Blue Holdings (OTCPK:CBBHF)

- Aeon Metals (OTC:AEOMF)

- GME Resources (OTC:GMRSF)

- Havilah Resources

- Castillo Copper

- Cassini Resources (OTC:CSSQF)

- Nzuri Copper (OTCPK:NZRIF)

- Celsius Resources

- Barra Resources Ltd. (OTC:BRCSF) / Conico Ltd

- First Cobalt (OTCQB:FTSSF)

- Cruz Cobalt (OTCPK:BKTPF)

- Bankers Cobalt (NDENF)

- Alloy Resources

Note: Those higher on the list are closer to reaching production.

Risks

- Cobalt prices falling.

- Mining risks – Exploration risks, funding risks, permitting risks, production risks, project delays. Los mineros de laterita tienen un alto capex (y opex dependiendo de los subproductos), por lo que puede ser más difícil obtener financiación, pero generalmente tienen un recurso más grande y una vida útil de la mina más larga. Los recursos de los mineros de sulfuros a menudo son más pequeños y pueden estar más subterráneos.

- Riesgos de gestión y de cambio.

- Riesgo soberano-La RDC es un país de muy alto riesgo clasificado como uno de los peores en el índice mundial de corrupción. Rusia, Papua Nueva Guinea y Madagascar también tendrían un riesgo medio a alto. Australia y Canadá son de bajo riesgo. Se espera que la nueva regalía de cobalto del 10% de la República Democrática del Congo y el impuesto sobre las súper ganancias del 50% tengan un impacto negativo en las ganancias de los mineros de cobalto de la República Democrática del Congo en 2019.

- Riesgos del mercado de valores: Dilución , falta de liquidez (lo mejor para comprar en la bolsa local), sentimiento del mercado (la guerra comercial ha afectado negativamente a la mayoría de los mercados de metales en 2018).

Lectura adicional

- El cobalto no ralentizará la adopción de EV

Conclusión

A medida que avanzaba 2018, el sector del cobalto se ha vuelto cada vez más complejo y difícil de elegir las mejores existencias. La RDC es donde está el crecimiento de la producción, sin embargo, los mineros de la RDC están recibiendo un mal trato del gobierno de la RDC con onerosas regalías sobre el cobalto (10%) y el nuevo impuesto sobre los súper beneficios (50%). Esencialmente, esto significa que un minero de cobalto de la RDC puede haber aumentado la producción en 2019, pero puede obtener menos ganancias netas.

Mientras tanto, el aumento de la producción de la RDC amenaza con un exceso de oferta a corto plazo, al menos en 2019 y 2020. A esto se suma el sentimiento pobre (guerra comercial, etc.) ha significado que los cobalt juniors ahora están fuera de favor. El ahorro de cobalto no es una gran preocupación ni lo es el reciclaje en lo que respecta a la oferta, ya que el aumento de la demanda de vehículos eléctricos creará una demanda mucho mayor en comparación.

Habiendo sido un toro de cobalto muy temprano en 2016, ahora soy neutral en el sector al menos durante los próximos 2-3 años, ya que parece que la mayoría de las ganancias irán al gobierno de la RDC. Veo que las empresas almacenan pequeños excedentes de cobalto en 2019-2021 en preparación para la muy probable escasez de cobalto después de 2021 a medida que aumenta la demanda de vehículos eléctricos.

Dado lo anterior, soy neutral con respecto a los productores actuales de cobalto, aunque veo algo de valor en los nombres debido a los precios deprimentes de la guerra comercial. Donde veo oportunidades es para los mineros que no son de la RDC que actualmente tienen un precio razonable (Umicore, Vale, Sumitomo Metal Mining Co, Sherritt International, Norilsk Nickel, Highlands Pacific) con bajos costos de producción. También hay una buena oportunidad para los inversores pacientes con los juniors de cobalto no DRC de primer nivel que pueden progresar a la producción para 2022/2023. Aquellos con grandes recursos (Recursos Ardea), buen potencial de financiación (EqT Limpio), socios fuertes de extracción (Minas Australianas) o grandes proyectos de sulfuros (Minerales RNC, Azul Cobalto, Metales Aeon) pueden hacerlo muy bien, pero requerirán una mayor tolerancia al riesgo y mucha paciencia.

Como de costumbre, todos los comentarios son bienvenidos.

Inversión en tendencias

Gracias por leer el artículo. Si desea inscribirse en Trend Investing para obtener mis mejores ideas de inversión, las últimas tendencias, entrevistas exclusivas con CEO, acceso a una sala de chat y a otros inversores sofisticados. Puede beneficiarse del trabajo que he hecho, especialmente en el sector de vehículos eléctricos y metales eléctricos. Puedes obtener más información leyendo “La Diferencia de Inversión de Tendencia”,” Comentarios de los Suscriptores Sobre la Inversión de Tendencia”, o regístrate aquí.

Últimos artículos de inversión de tendencia:

- La Cuota De Mercado De Automóviles Eléctricos Aumentó En H2 2018

- Las 5 Principales Empresas De Metales De Almacenamiento De Energía Y Vehículos Eléctricos A Considerar

Divulgación: Soy / somos long GLENCORE (LSX: GLEN), KATANGA MINING, NORSILK NICKEL (LME:MNOD), HIGHLANDS PACIFIC , AUSTRALIA MINES , FORTUNE MINERALS , RNC MINERALS , ARDEA RESOURCES , COBALT BLUE , AEON METALS , HAVILLAH RESOURCES , CONICO LTD , CRUZ COBALT CORP , POSEIDON NICKEL, CASTILLO COPPER (ASX:CCZ), COBALT27 . Escribí este artículo yo mismo, y expresa mis propias opiniones. No estoy recibiendo compensación por ello (aparte de Buscar Alfa). No tengo ninguna relación comercial con ninguna empresa cuyas acciones se mencionan en este artículo.

Divulgación adicional: La información de este artículo es de carácter general y no debe utilizarse como asesoramiento financiero personal.