Najlepsi producenci kobaltu i niektórzy Juniorzy kobaltu do rozważenia

ten artykuł pojawił się po raz pierwszy na Trend Investing w grudniu. 18, 2018; dlatego wszystkie dane są na ten dzień.

górnicy kobaltu mieli ciężki rok 2018 z powodu wojen handlowych i pośpiechu nowych dostaw kobaltu DRC. DRK zadał również górnikom kobaltu DRK ciężki cios nowymi uciążliwymi opłatami licencyjnymi (10%) i podatkami super profit (50%), przypominając inwestorom o ryzyku państwowym. Namibia prawdopodobnie podąży za Namibią.

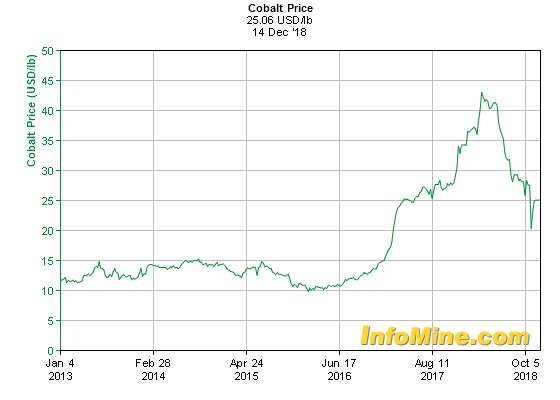

Historia cen kobaltu

do maja 2018 r.widzieliśmy silną reakcję podaży kobaltu z DRK, która spowodowała gwałtowny spadek cen kobaltu z powyżej 40 USD/lb (wzloty roczne), po tym, jak ceny wzrosły czterokrotnie w ciągu ostatnich dwóch lat. W zeszłym miesiącu z powodu zakazu produkcji kobaltu Katanga Cena kobaltu zaczęła rosnąć.

pięcioletni wykres cen kobaltu

źródło

aktualizacja popytu i podaży kobaltu

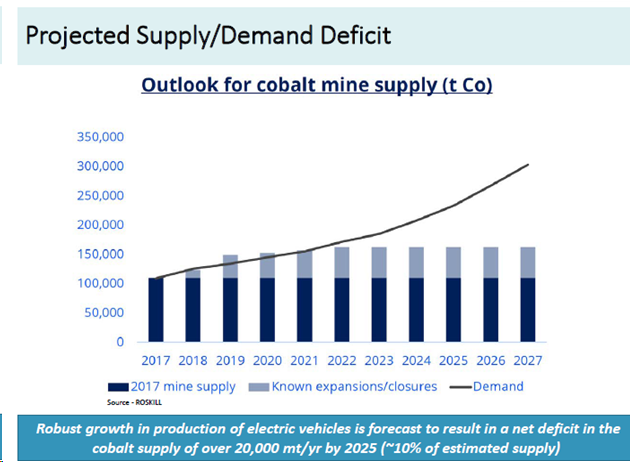

oczekuję, że popyt na kobalt będzie nadal zaskakiwać na plusie, rośnie 2,7-krotnie od końca 2017 do końca 2025. Powinno to oznaczać, że wszyscy producenci mogą sobie poradzić dobrze, pomimo możliwego osłabienia cen kobaltu w drugiej połowie 2018 r.do 2020 r., jeśli podaż kobaltu DRC nadal będzie rosła. Możesz zobaczyć mój model popytu vs. podaży połączony poniżej.

- listopad 8, 2018-mój model popytu a podaży kobaltu-listopad 2018

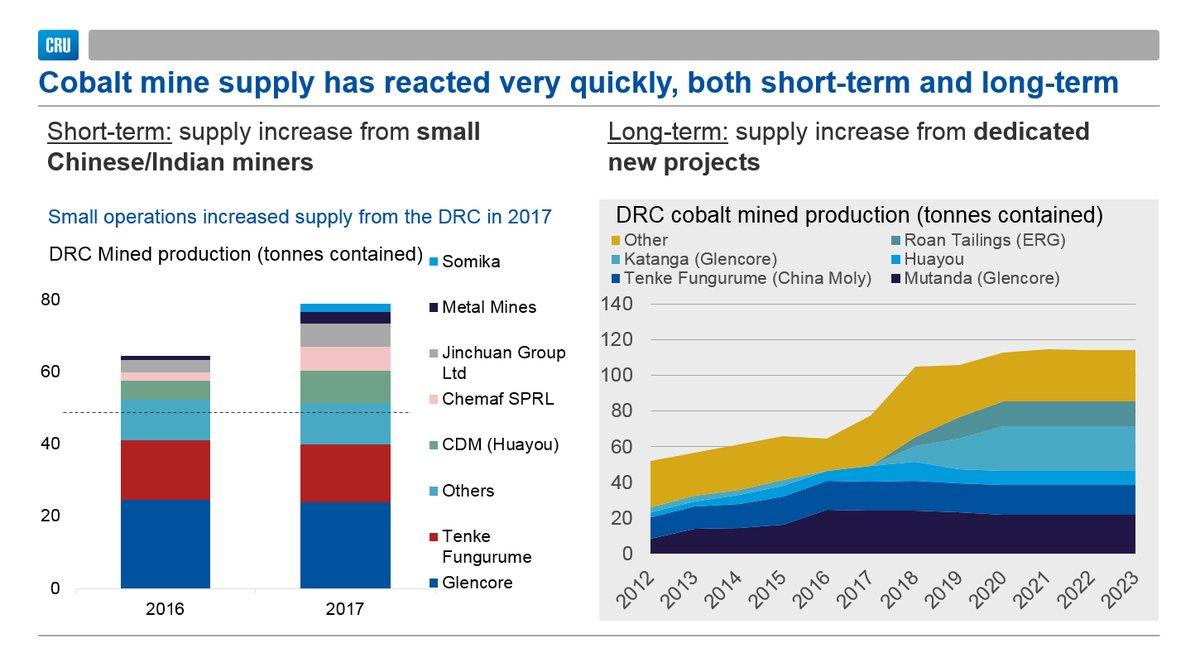

poniższe wykresy pokazują silną reakcję podaży, która pochodzi z DRK, w szczególności z Katanga Mining, ERG, Chemaf, Jinchuan Group, Metal Mines i Somika.

projekty DRC zwiększające podaż w szczególności od 2018 r. do 2020

źródło

analitycy spodziewają się niewielkich nadwyżek w 2019 i 2020 r., a następnie coraz większych deficytów po 2022 r., chyba że pojawi się nowa podaż.

Uwaga: projekt Ruashi DRC mining był obsługiwany przez Ruashi Mining (75% udziałów należy do Metorex, 25% do GÉCAMINES należących do Państwa DRC). Metorex został przejęty przez Jinchuan Group International Resources Co. Ltd w 2012 roku.

1) Glencore (OTCPK:GLCNF) – Cena = 293 GBp

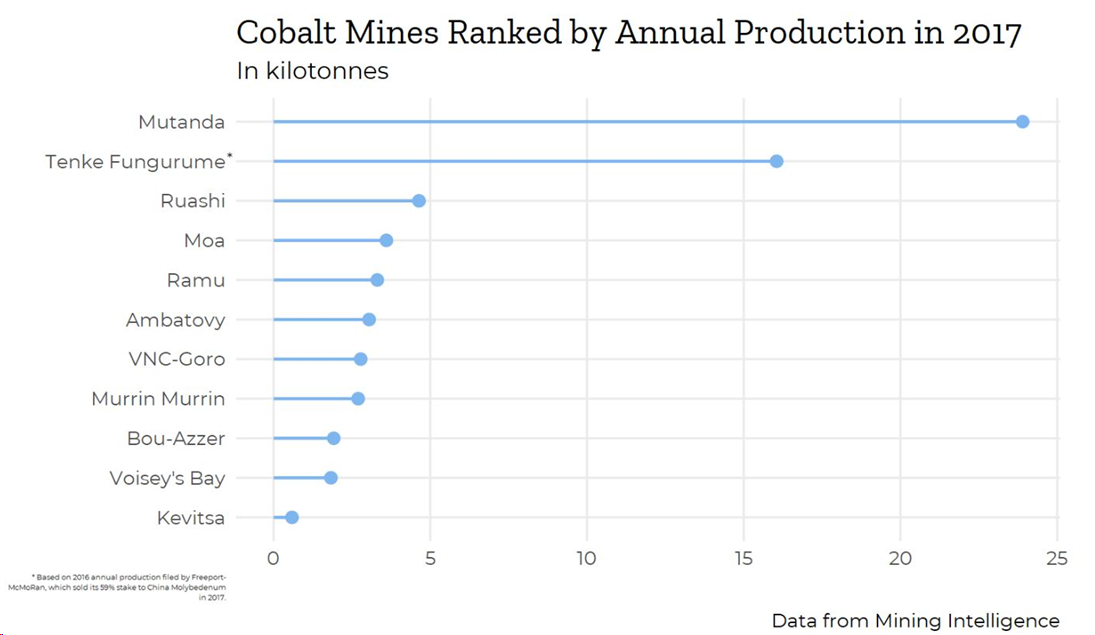

Glencore jest światowym producentem kobaltu nr 1, który wyprodukował 27 400 ton kobaltu w 2017 r.w swoich kopalniach Mutanda, Minara i Mopani w DRK. Ponowne uruchomienie kopalni Kamoto przez Katanga Mining w 2018 r.doprowadziło do dużego wzrostu produkcji Glencore (Glencore jest właścicielem 86,33% Katanga Mining), jak wyjaśniono poniżej.

26 października Glencore ogłosił: “raport produkcji za trzeci kwartał 2018 r. Produkcja miedzi własnej w wysokości 1 063 100 ton była o 116 600 ton (12%) wyższa niż w porównywalnym okresie 2017 r., a produkcja kobaltu własnego w wysokości 28 500 ton była o 8 700 ton (44%) wyższa, co odzwierciedla głównie ponowne rozpoczęcie działalności przetwórczej w Katanga.”

niestety Glencore nie jest w pobliżu kobaltowej czystej gry, mimo że jest największym światowym producentem. Aby zainwestować w Glencore, musisz również pozytywnie wpływać na ich działalność handlową, węgiel, miedź, PGM, cynk i nikiel.

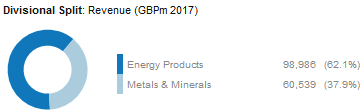

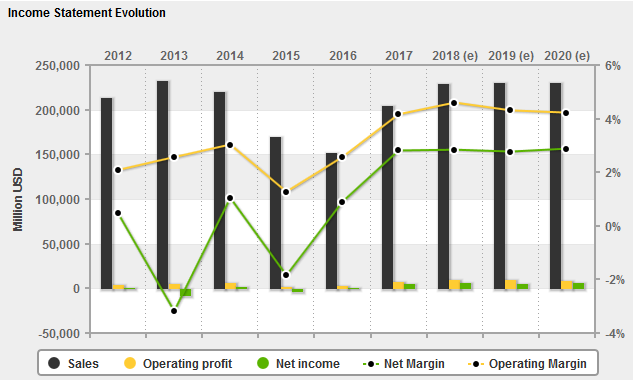

podział dochodów w 2017

Glencore zwykle nie pokazuje swoich przychodów z kobaltu, ponieważ jest postrzegany jako kredyt na produkt uboczny dla segmentu miedzi. Jako przybliżony przewodnik po kobalcie 55 000 USD/t razy 27 400 ton otrzymujemy około 1,5 mld USD przychodów z kobaltu (nie licząc wkładu Katanga). Oczywiście Ostatnie opłaty DRC z 10% tantiem kobaltu i 50% podatku od zysków oznacza, że wiele zysków potencjalnie trafi do DRC, a nie do Glencore.

obecna kapitalizacja rynkowa wynosi 40 GBP.6b (~US$51B), z końcem 2018 dług szacowany na 25B USD. PE 2019 wynosi 7,9, a PE 2020 wynosi 8,0, a 2019 szacowany jest na 5,91% zysku z dywidendy. Marża zysku netto w 2019 r. prognozowana jest na poziomie 2,77%.

aktualna cena docelowa dla analityków konsensusu wynosi 5,14 USD, co stanowi 41% wzrost.

Glencore wygląda teraz dość tanio, ale wokół nich jest wiele problemów (nowe opłaty licencyjne i podatki, dochodzenia rządowe w sprawie prania pieniędzy, spory kontraktowe, narastający dług, osłabienie cen towarów).

obecnie postrzegam go jako hold, lub kumulować się na wszelkie dalsze słabości.

Źródło: 4-handlowcy

2) Chiny molibden (OTC:CMCLF) – Cena = HKD 3.13, CNY 4.15

Chiny molibden jest światowym producentem nr 2 kobaltu, który wyprodukował ~16,000 ton kobaltu ze swojej kopalni Tenke w Demokratycznej Republice Konga (DRK) w 2017 roku. Rok 2018 jest na dobrej drodze do osiągnięcia ~18 000 ton kobaltu, który wyprodukował 9 029 ton w pierwszej połowie 2018 roku.

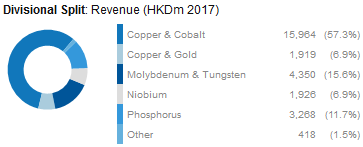

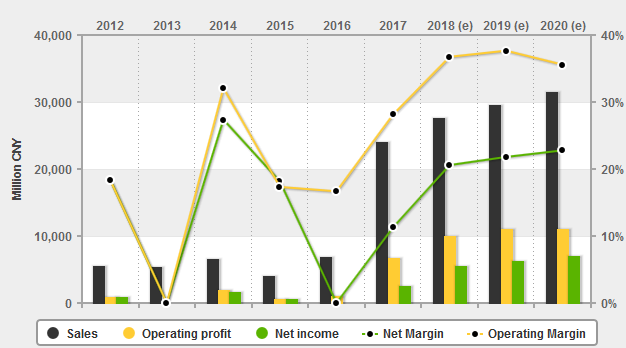

Chiny molibden sprawia, że większość swoich dochodów z miedzi i kobaltu (również z molibdenu, wolframu, fosforu, niobu i złota), więc znowu nie kobaltu czystej gry, ale wraz z Glencore są dwa dominujące światowych producentów kobaltu.

Chiny Molydenum 2017 podział dochodów

obecna kapitalizacja rynkowa wynosi 84B CNY (~12B USD), a dług na koniec 2018 roku szacowany jest na zero. Rok 2019 to 14,0, a rok 2020 to 13,0, a stopa dywidendy w 2019 szacowana jest na 4,22%. Marża zysku netto w 2019 r. prognozowana jest na poziomie 21,81%.

aktualna cena docelowa dla analityków konsensusu wynosi 5,41 CNY, co stanowi wzrost o 33%. Oceniam akcje na każdą kolejną słabość.

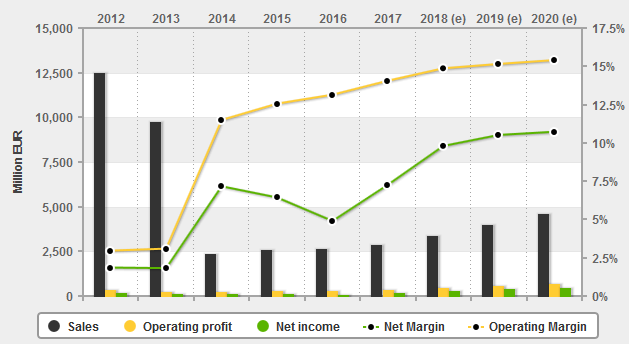

Finanse Chin

Źródło: 4-traders

3) Katanga Mining (OTCPK: KATFF) – (Glencore posiada 86.33% akcji Katanga)

Katanga Mining posiada największe na świecie rezerwy kobaltu w dobrych klasach, a zatem ma ogromny potencjał jako gra miedziowo-kobaltowa DRC. Uwielbiam zasób, ale nie podoba mi się lokalizacja (DRC) biorąc pod uwagę nowe uciążliwe tantiemy i podatki.

wytyczne dotyczące produkcji kobaltu z Katangi wyniosły 11 000 ton w 2018 r.i 34 000 ton w 2019 r. Biorąc pod uwagę poniższe wiadomości, trudno będzie osiągnąć WYTYCZNE na 2019 r.i spodziewałbym się liczby bliższej 15-20 000 ton w 2019 r., która wzrośnie do 30 000 ton do 2021 r.

Górnictwo Katanga ma kilka przeszkód do pokonania, takich jak niedawny zakaz wydobycia kobaltu do około połowy 2019 roku z powodu podwyższonego poziomu uranu. Wpłynie to na dochody kobaltu w krótkim okresie, ale nie miedzi. Inne przeszkody to ogromny dług wobec Glencore, grzywny rządowe i kwestie DRK.

obecna kapitalizacja rynkowa to CAD 1.18 b. nie byłem w stanie znaleźć żadnych szacunków analityków. Myślę, że w pewnym momencie istnieje spekulacyjna możliwość zakupu, ale biorąc pod uwagę zakaz wydobycia kobaltu do połowy 2019 r., bliskie obawy o nadpodaż kobaltu, słabe ceny miedzi, problemy z wojną handlową, grzywny rządowe, tantiemy/podatki z DRK, nadal mogą być tańsze możliwości zakupu pomimo obecnej obniżonej ceny akcji. Ryzyko jest bardzo wysokie, więc nagroda musi być wyższa, aby zrekompensować.

wysokogatunkowa kopalnia miedzi i kobaltu Katanga Kamoto w DRK

źródło

4) Umicore SA (OTCPK: UMICY) – cena = Euro 34.36

Umicore jest globalną grupą zajmującą się technologią materiałową i recyklingiem. Umicore jest raczej przetwórcą kobaltu niż Górnikiem.

produkcja kobaltu (rafinacja) w 2018 r. ma wynieść od 6000 do 8000 ton kobaltu.

podział dochodów Umicore 2017

jak pokazano na powyższym wykresie, recykling (głównie dla kobaltu) stał się ważnym źródłem przychodów dla Umicore.

obecna kapitalizacja rynkowa wynosi 8,76 mld euro, przy czym koniec 2018 r. szacuje się na 624 mln Euro.PE w 2019 r. wynosi 21,3, a PE w 2020 r. wynosi 18,4, a stopa dywidendy w 2019 r. szacowana jest na 2,28%. Marża zysku netto w 2019 r. prognozowana jest na poziomie 10,52%.

aktualna cena docelowa konsensusu wynosi 46,90 Euro, co stanowi wzrost o 35%.

zdecydowanie jeden z lepszych jakościowo i bezpieczniejszych sposobów na bardziej pośrednie granie kobaltu z plusem recyklingu w przyszłych latach. Nieco mniej narażony na kontakt z DRK.

Finanse Umicore

Źródło: 4-traders

5) Eurasian Resources Group (owners ENRC) – Private

On Oct. 25 września 2013, Eurasian Natural Resources Corporation Limited (ENRC) została przejęta przez Eurasian Resources Group. Projekt ERG Metalkol Roan Tailings Reclamation (RTR) copper and cobalt Reclamation w DRC jest prawie zakończony i ma wyprodukować ~7000 ton kobaltu w 2019 roku. Można to stopniowo zwiększać, aby osiągnąć 21-24 000 ton kobaltu (i 120 000 ton miedzi) ze starych odpadów. Dzięki temu ERG zajmie czwarte lub piąte miejsce w 2019 roku.

chińscy i DRK górnicy kobaltu

główni chińscy górnicy kobaltu (Jinchuan Group International Resources Co. Ltd, Huayou Cobalt i Jiangsu Cobalt) są warte rozważenia, ponieważ są mniejszymi rozmiarami, ale rozwijającymi się producentami. Głównym problemem ponownie jest DRK. Jinchuan i Huayou Cobalt byłby moim wyborem trzech ze względu na ich istniejący rozmiar i potencjał ekspansji. Chemaf i Somika nie zostały uwzględnione, ale rosną górnicy DRK, którzy sprzedają do Chin.

inni mniejsi producenci kobaltu

Vale SA (VALE)- cena = USD 13.03

Vale jest bardzo dużym brazylijskim Górnikiem rudy żelaza, więc jakakolwiek produkcja kobaltu nie jest znacząca dla ich zarobków. Jeśli jesteś pozytywny na rudę żelaza z odrobiną kobaltu, to Vale jest dobrym wyborem.

2019 PE na poziomie 7,7 wygląda atrakcyjnie pod warunkiem, że ceny rud żelaza utrzymają się na obecnym poziomie lub powyżej.

aktualna cena docelowa konsensusu wynosi 17,55 USD, co stanowi 35% wzrost.

Sumitomo Metal Mining Co. (TYO:5713) (OTCPK: SMMYY)- Cena = JPY 3,159

Sumitomo Metal Mining Co jest właścicielem 47,7% kopalni niklu i kobaltu Ambatovy na Madagaskarze). Sumitomo jest głównie japońską firmą przetwórczą / Hutniczą. Więcej można przeczytać tutaj.

w 2017 r.wyprodukowali ~4600 ton kobaltu z Ambatovy (zdolność produkcyjna wynosi 5600 tpa). Pozyskują też trochę niklu i kobaltu z Filipin.

obecna kapitalizacja rynkowa wynosi JPY 934b, z szacowanym zadłużeniem na koniec 2018 r. na poziomie JPY ~256b. PE w 2019 r. wynosi 9,6, a PE w 2020 r. wynosi 10,2, a stopa dywidendy w 2019 r. szacowana jest na 3,03%. Marża zysku netto w 2019 r. prognozowana jest na poziomie 10,18%.

aktualna cena docelowa dla analityków konsensusu wynosi 4139 JPY, co stanowi wzrost o 29%. Nie najgorsze, ale należy pamiętać, Ambatovy jest projekt rudy laterite i miał pewne problemy.

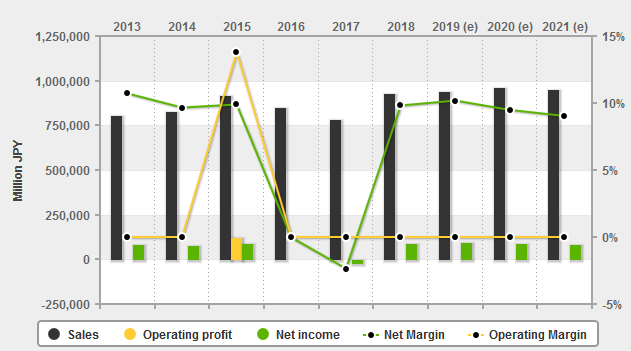

Finanse Sumitomo Metal Mining

Źródło: 4-traders

Sherritt International Corp. (OTCPK:SHERF) – Price = CAD 0.41

Sherritt niedawno sprzedał swój udział w Ambatovy, aby zmniejszyć swoje zadłużenie. Obecnie są właścicielami 12% kopalni Ambatovy nikiel-kobalt na Madagaskarze i 50% kopalni MOA na Kubie.

w 2017 r.50% Moa Sherritt wyprodukowało tylko 1801 ton kobaltu dla Sherritt, a ich 12% udział z Madagaskaru wyprodukował tylko 1173 Tony kobaltu, co daje łącznie 2974 Tony.

dochód Sherritta pochodzi z niklu i kobaltu.

obecna kapitalizacja rynkowa wynosi 168 mln CAD, a szacunki zadłużenia na koniec 2018 r. wynoszą 617 mln CAD.PE w 2019 r. wynosi 10,6, a PE w 2020 r. wynosi 3,9, przy zerowej rentowności dywidendy. Marża zysku netto w 2019 r. prognozowana jest na poziomie 1,01%.

aktualna cena docelowa dla analityków konsensusu wynosi 1,69 CAD, co stanowi wzrost o 298%.

tak niska marża zysku netto zwiększa ryzyko. Jeśli jednak cena niklu może poprawić Sherritt jest dobrze lewarowany, aby odnieść sukces.

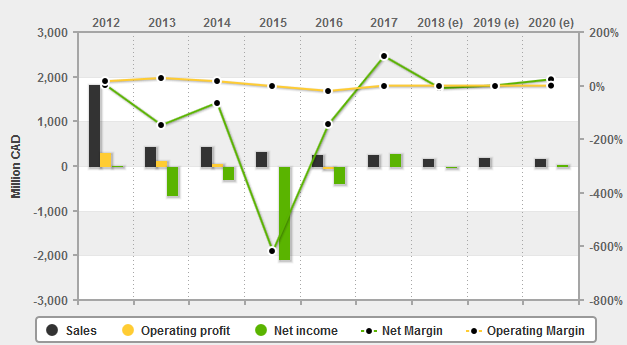

Finanse Sherritta

źródło: 4-handlowcy

MMC Norilsk Nickel (OTCPK:NILSY) – Price = GBP 19.76

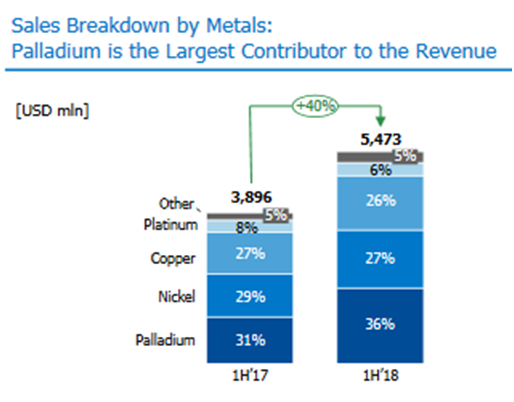

Nornickel to gigantyczny, tani producent metali nieszlachetnych z kopalniami w Rosji i rafinerią w Finlandii. Głównymi czynnikami przychodów Nornickela są Pallad, Miedź, Nikiel (i kobalt). Platinum to również kolejny metal produkowany przez Nornickel, który na razie ma tylko niewielki wkład w przychody. Ogólnie rzecz biorąc, spółka nie wykazuje przychodów z kobaltu, ponieważ są one uwzględniane jako kredyty na koszty produktu ubocznego dla miedzi. Nornickel posiada największe światowe rezerwy niklu na świecie.

podział dochodów Nornickela-pallad, nikiel i miedź kluczowymi trzema czynnikami

obecna kapitalizacja rynkowa wynosi 31,5 mld USD, a w połowie 2018 r. – 574 mld rubli rosyjskich (~8,6 mld USD). 2019 PE wynosi 8,5, a stopa dywidendy 11,9%. Marża zysku netto w 2019 r. prognozowana jest na poziomie 1,01%.

aktualna cena docelowa konsensusu wynosi 20,68 USD, co stanowi 4% wzrost.

oceniam Noriliska albo hold albo akumuluj na dipach. Możesz przeczytać więcej w moim artykule ” aktualizacja Norilsk Nickel.”

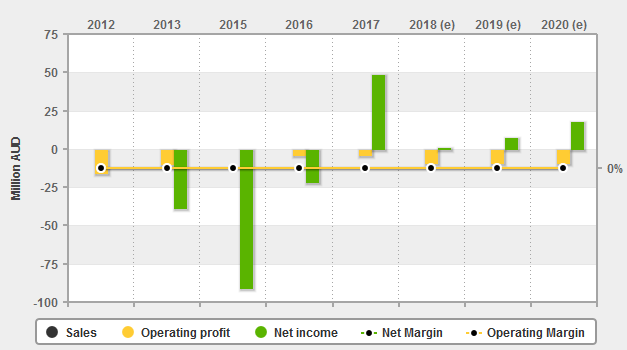

:HLPCF) – Cena = AUD 0.07

Highlands Pacific to australijska firma górnicza z projektami w Papui – Nowej Gwinei. Posiadają 11,3% (w stosunku do 8,56% wcześniej) kopalni niklu/kobaltu Ramu (w produkcji) i 20% ogromnego zasobu złota/miedzi Frieda River o wartości 3,6 B.

aktualna kapitalizacja rynkowa wynosi 82 mln AUD, a szacunki zadłużenia na koniec 2018 r. wynoszą 101 mln AUD.

aktualna cena docelowa dla analityków konsensusu wynosi 0,33 AUD, co stanowi wzrost o 346%.

pomimo tego, że jestem projektem laterite i jestem w PNG, widzę dobry potencjał ze względu na niską wycenę i ogromny potencjał ekspansji produkcji.

Źródło: 4-handlowcy

inni drobni producenci kobaltu

- Korea Resources Corporation (40,3% udział Ambatovy oznacza ~4,0000 tpa kobaltu przypisanego Koreom).

- Pengxin International Mining Co.’s Shituru Mining

Cobalt juniors with a reasonable chance to be producers by 2023

- RNC Minerals (OTCQX:RNKLF)

- eCobalt Solutions (OTCQX:ECSIF)

- Fortune Minerals (OTCQX:FTMDF)

- Clean TeQ (OTCQX:CTEQF)

- Australian Mines (OTCQB:AMSLF)

- Ardea Resources (OTC:ARRRF)

- Cobalt Blue Holdings (OTCPK:CBBHF)

- Aeon Metals (OTC:AEOMF)

- GME Resources (OTC:GMRSF)

- Havilah Resources

- Castillo Copper

- Cassini Resources (OTC:CSSQF)

- Nzuri Copper (OTCPK:NZRIF)

- Celsius Resources

- Barra Resources Ltd. (OTC:BRCSF) / Conico Ltd

- First Cobalt (OTCQB:FTSSF)

- Cruz Cobalt (OTCPK:BKTPF)

- Bankers Cobalt (NDENF)

- Alloy Resources

Note: Those higher on the list are closer to reaching production.

Risks

- Cobalt prices falling.

- Mining risks – Exploration risks, funding risks, permitting risks, production risks, project delays. Górnicy Laterite mają wysoki capex (i opex w zależności od produktów ubocznych), więc może być trudniej osiągnąć finansowanie, ale generalnie mają większy zasób i dłuższą żywotność kopalni. Zasoby górników siarczkowych są często mniejsze i mogą znajdować się dalej pod ziemią.

- zarządzanie i ryzyko walutowe.

- ryzyko suwerenne – DRK jest krajem o bardzo wysokim ryzyku zaliczanym do najgorszych w światowym indeksie korupcji. Rosja, PNG i Madagaskar również byłyby średnim lub wysokim ryzykiem. Australia i Kanada są niskie ryzyko. Oczekuje się, że nowy DRC 10% Cobalt royalty i 50% super profits tax będzie miał negatywny wpływ na zyski górników DRC cobalt w 2019 roku.

- ryzyko giełdowe – rozcieńczenie, brak płynności (najlepiej kupować na lokalnej giełdzie), nastroje rynkowe (wojna handlowa odbiła się negatywnie na większości rynków metalowych w 2018 roku).

Czytaj dalej

- kobalt nie spowolni przyjęcia EV

wnioski

wraz z postępem w 2018 r.Sektor kobaltu staje się coraz bardziej złożony i trudniej jest wybrać najlepsze akcje. DRC jest, gdzie wzrost produkcji jest, jeszcze górnicy DRC są coraz słabą ofertę od rządu DRC z uciążliwych opłat licencyjnych na kobalt (10%) i nowy podatek super zysków (50%). Zasadniczo oznacza to, że górnik kobaltu DRC mógł zwiększyć produkcję w 2019 r., ale może zarabiać mniej zysku netto.

tymczasem zwiększona produkcja DRK grozi krótkotrwałą nadpodażą przynajmniej w 2019 i 2020 roku. Dodano do tego słabe nastroje (wojna handlowa itp.) oznaczało to, że Juniorzy kobaltu są teraz poza łaską. Oszczędność kobaltu nie jest dużym problemem, ani recykling, jeśli chodzi o podaż, ponieważ wzrost popytu na pojazdy elektryczne spowoduje znacznie większy popyt w porównaniu z tym.

będąc bardzo wczesnym bykiem kobaltowym w 2016 roku jestem teraz neutralny w sektorze przynajmniej przez następne 2-3 lata, ponieważ wydaje się, że większość zysków trafi do rządu DRK. Widzę wszelkie małe nadwyżki kobaltu w 2019-2021 przechowywane przez firmy w ramach przygotowań do dość prawdopodobnych niedoborów kobaltu po 2021 r. jako wzrost popytu na EV.

biorąc pod uwagę powyższe jestem neutralny wobec obecnych producentów kobaltu, chociaż widzę pewną wartość w nazwach z powodu wojny handlowej. Gdzie widzę okazję jest dla górników spoza DRC, które są obecnie niedrogie (Umicore, Vale, Sumitomo Metal Mining Co, Sherritt International, Norilsk Nickel, Highlands Pacific) z niskimi kosztami produkcji. Istnieje również dobra okazja dla cierpliwych inwestorów z najwyższej klasy juniorami spoza DRC cobalt, którzy są w stanie przejść do produkcji do 2022/2023. Osoby z dużymi zasobami (Ardea Resources), dobrym potencjałem finansowania (Clean TeQ), silnymi partnerami off-take (Australijskie kopalnie) lub dużymi projektami siarczkowymi (RNC Minerals, Cobalt Blue, Aeon Metals) mogą zrobić bardzo dobrze, ale będą wymagały większej tolerancji ryzyka i dużej cierpliwości.

jak zwykle wszystkie komentarze mile widziane.

Trend Investing

dzięki za przeczytanie artykułu. Jeśli chcesz zapisać się do Trend Investing dla moich najlepszych pomysłów inwestycyjnych, najnowszych trendów, ekskluzywnych wywiadów z CEO, dostępu do czatu do mnie i innych wyrafinowanych inwestorów. Możesz skorzystać z pracy, którą wykonałem, zwłaszcza w sektorze pojazdów elektrycznych i metali EV. Możesz dowiedzieć się więcej, czytając “Trend Investing Difference”, “Subscriber Feedback On Trend Investing” lub Zarejestruj się tutaj.

Najnowsze artykuły Trend inwestowanie:

- udział w rynku samochodów elektrycznych wzrósł w H2 2018

- 5 najlepszych firm zajmujących się pojazdami elektrycznymi i magazynowaniem energii do rozważenia

ujawnienie: jestem/jesteśmy długo GLENCORE (LSX:GLEN), Katanga MINING , NORSILK NICKEL (LME:MNOD), HIGHLANDS PACIFIC, AUSTRALIA MINES, FORTUNE MINERALS , RNC MINERALS , ARDEA RESOURCES , COBALT BLUE , AEON METALS , HAVILLAH RESOURCES , CONICO LTD , CRUZ COBALT CORP , POSEIDON NICKEL, CASTILLO COPPER (ASX:CCZ), COBALT27 . Sam napisałem ten artykuł i wyraża on moje własne opinie. Nie otrzymuję za to odszkodowania (poza poszukiwaniem Alfy). Nie mam żadnych relacji biznesowych z żadną firmą, której akcje są wymienione w tym artykule.

: Informacje zawarte w tym artykule mają charakter ogólny i nie powinny być traktowane jako osobiste porady finansowe.