Top Cobalt producenten en enkele Cobalt Juniors te overwegen

dit artikel verscheen voor het eerst op Trend investeren op de December. 18, 2018; daarom zijn alle gegevens vanaf die datum.De mijnwerkers van kobalt hebben een zwaar jaar achter de rug als gevolg van handelsoorlogen en een storm van nieuwe kobaltvoorraden in de DRC. De DRC heeft ook Cobalt mijnwerkers in de DRC een zware klap toegebracht met hun nieuwe zware royalty ‘s (10%) en super winstbelastingen (50%), die investeerders herinneren aan soevereine risico’ s. Namibië zal waarschijnlijk volgen.

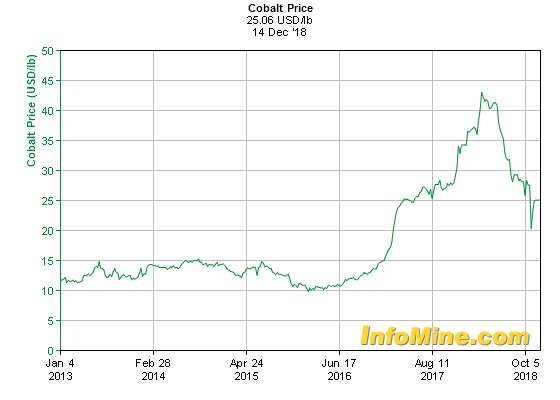

Kobaltprijsgeschiedenis

in mei 2018 zagen we een sterke reactie van de DRC op de kobaltvoorziening, waardoor de kobaltprijzen snel daalden van meer dan US$40/lb (jaarhoogtes), nadat de prijzen de afgelopen twee jaar verviervoudigd waren. Dan net vorige maand als gevolg van de Katanga kobalt output verbod de kobalt prijs begon te herstellen.

vijfjaars kobaltprijs grafiek

bron

Kobaltvraag en-aanbod update

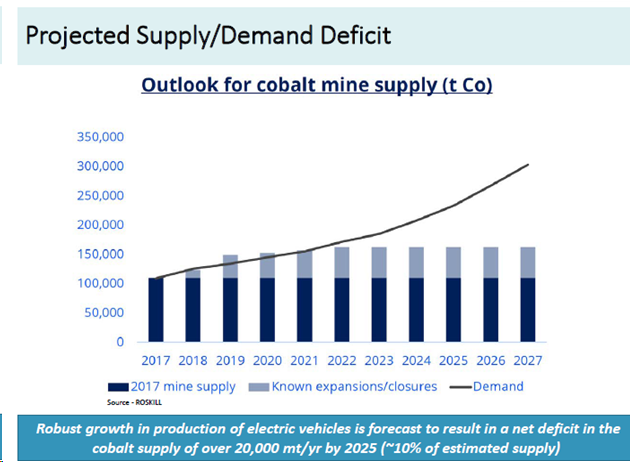

ik verwacht dat de vraag naar kobalt op zijn kop blijft verrassen, met een 2,7-voudige stijging van eind 2017 tot eind 2025. Dit zou moeten betekenen dat alle producenten het goed kunnen doen, ondanks een mogelijke H2 2018-2020 stilte in kobalt prijzen als DRC kobalt aanbod blijft stijgen. U kunt mijn vraag Versus aanbod model hieronder gekoppeld bekijken.

- 8 November 2018 – Mijn kobalt Vraag Versus aanbod Model-November 2018

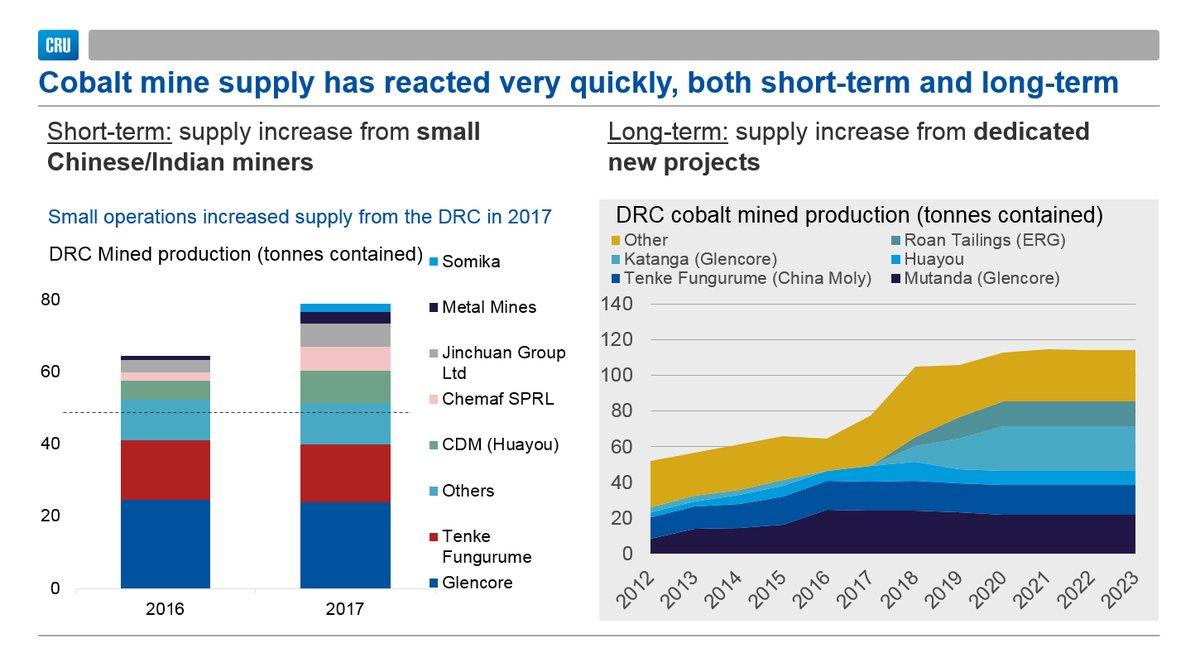

de grafieken hieronder tonen de sterke supply response die is gekomen uit de DRC met name van Katanga Mining, ERG, Chemaf, Jinchuan Group, Metal Mines, en Somika.

DRC-projecten die het aanbod stimuleren, met name van 2018 tot 2020

bron

analisten verwachten lichte overschotten in 2019 en 2020 en vervolgens steeds grotere tekorten na 2022, tenzij er nieuwe aanvoer komt.

Opmerking: Het mijnbouwproject Ruashi DRC werd uitgevoerd door Ruashi Mining (voor 75% in handen van Metorex, voor 25% in handen van GÉCAMINES). Metorex werd overgenomen door Jinchuan Group International Resources Co. Ltd in 2012.

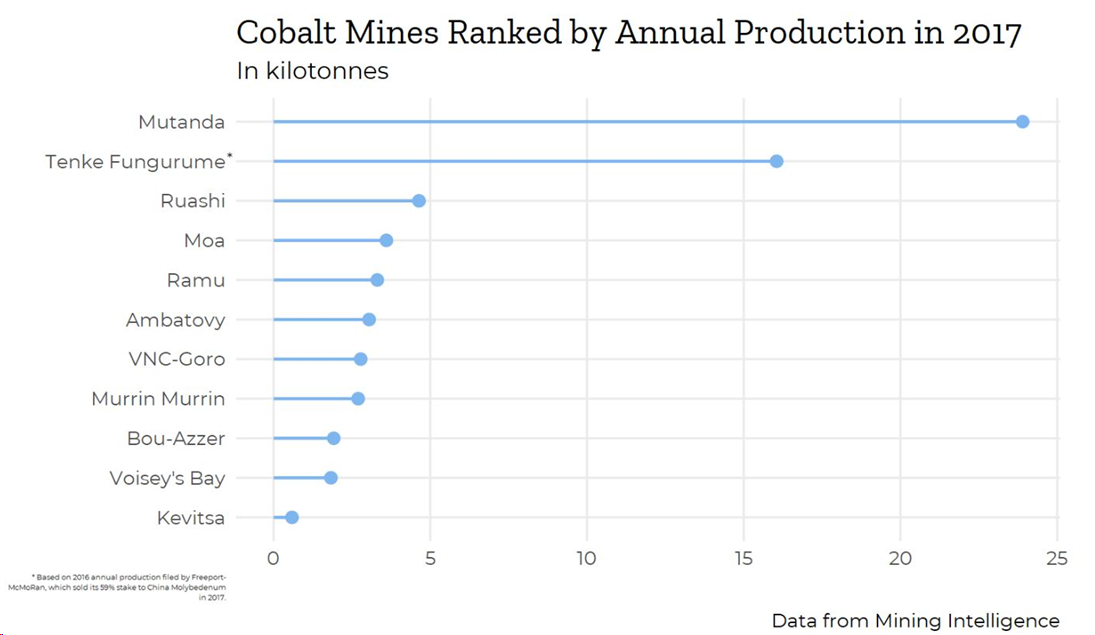

top 5 kobaltproducenten per volume-een kort overzicht en actualisering

1) Glencore (OTCPK: GLCNF) – Price = 293 GBp

Glencore is wereldwijd de nummer 1 kobaltproducent die in 2017 27.400 ton kobalt heeft geproduceerd uit hun mijnen van Mutanda, Minara en Mopani in de DRC. De herstart van de Kamoto-Mijn door Katanga Mining in 2018 heeft geleid tot een grote toename van Glencore ‘ s toerekenbare productie (Glencore bezit 86,33% Katanga Mining), zoals hieronder wordt uitgelegd.Op 26 oktober kondigde Glencore aan: “Third quarter 2018 production report. De eigen koperproductie van 1.063.100 ton was 116.600 ton (12%) hoger dan in de vergelijkbare periode van 2017 en de eigen kobaltproductie van 28.500 ton was 8.700 ton (44%) hoger, voornamelijk als gevolg van het opnieuw opstarten van de verwerkingsactiviteiten van Katanga.”

helaas is Glencore niet in de buurt van een kobalt zuiver spel, ondanks het feit dat ze de grootste wereldwijde producent is. Om te investeren in Glencore moet je ook positief zijn op hun handelsactiviteiten, kolen, koper, pgms, zink en nikkel.

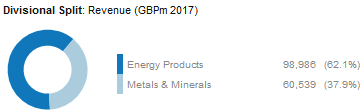

afdelingsontvangsten in Glencore 2017

Glencore meestal niet tonen hun kobalt inkomsten als het wordt gezien als een bijproduct krediet voor hun koper segment. Als een ruwe gids van kobalt us $ 55.000 / ton keer 27.400 ton krijgen we ~ US $ 1,5 b van de inkomsten uit kobalt (exclusief de Katanga bijdrage). Natuurlijk de recente DRC kosten van een 10% kobalt royalty en 50% winstbelasting betekent dat een groot deel van de winst zal potentieel gaan naar de DRC en niet naar Glencore.

het huidige marktplafond bedraagt 40 GBP.6b (~us $ 51b), met een schuldschatting eind 2018 van US$25b. 2019 PE is 7,9 en 2020 PE is 8,0, met een dividendrendement van naar schatting 5,91% in 2019. De netto winstmarge voor 2019 wordt geraamd op 2,77%.

de huidige koersdoelstelling van de consensus-analisten bedraagt USD 5,14, wat neerkomt op een opwaartse trend van 41%.Glencore ziet er op dit moment vrij goedkoop uit, maar er zijn tal van problemen die ermee verband houden (nieuwe royalty ‘ s en belastingen in de DRC, overheidsonderzoeken naar het witwassen van geld, contractgeschillen, toenemende schulden, verzwakkende grondstoffenprijzen).

momenteel zie ik Glencore als een hold, of accumuleren op elke verdere zwakte.

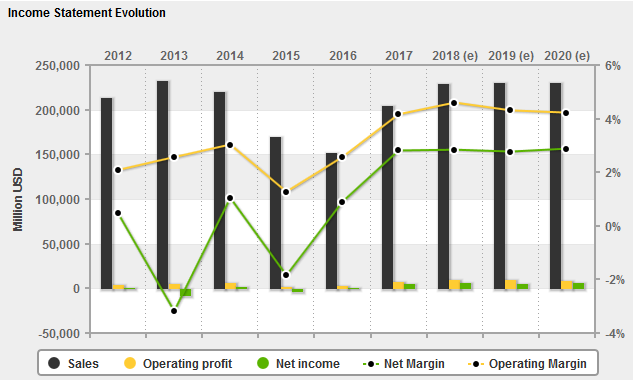

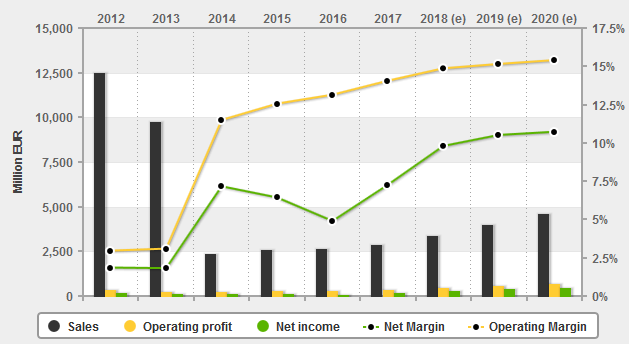

financiën van Glencore

bron: 4-handelaren

2) China molybdeen (OTC: CMCLF) – Price = HKD 3.13, CNY 4,15

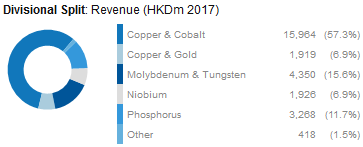

China molybdeen is de wereldwijde No.2 kobaltproducent die in 2017 ~16.000 ton kobalt heeft geproduceerd uit hun tenke-Mijn in de Democratische Republiek Congo (DRC). 2018 ligt op schema om ~18.000 ton kobalt te bereiken na 9.029 ton te hebben geproduceerd in H1, 2018.China molybdeen maakt het grootste deel van hun inkomsten uit koper en kobalt (ook uit molybdeen, wolfraam, fosfor, niobium en goud), dus ook geen kobalt puur spel, maar samen met Glencore zijn zij de twee dominante wereldwijde kobaltproducenten.

China Molydenum uitsplitsing inkomsten 2017

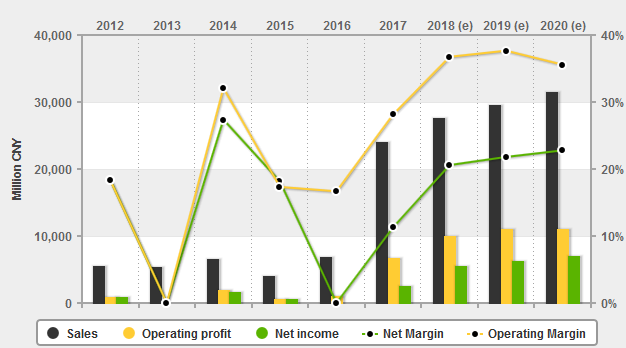

de huidige marktlimiet is CNY 84b (~US $ 12b), met een schuldschatting van eind 2018 van nul. 2019 PE is 14,0 en 2020 PE is 13,0, met een 2019 geschatte 4,22% dividendrendement. De netto winstmarge voor 2019 wordt geraamd op 21,81%.

de huidige koersdoelstelling van consensus-analisten is CNY 5,41, wat neerkomt op een opwaartse trend van 33%. Ik beoordeel de voorraad een accumuleren op verdere zwakte.

China Molybdeen is financials

Bron: 4-handelaren

3) Katanga Mining (OTCPK:KATFF)- (Glencore bezit 86.33% van Katanga aandelen)

Katanga Mining is ‘ s werelds grootste kobalt behoudt zich ten goede cijfers en heeft dus een enorm potentieel als een DRC koper-kobalt spelen. Ik hou van de bron, maar hou niet van de locatie (DRC) gezien de nieuwe zware royalty ‘ s en belastingen.

de productierichtsnoeren voor de kobaltproductie van Katanga bedroegen 11.000 ton in 2018 en 34.000 ton in 2019. Gezien het nieuws hieronder zal het moeilijk zijn om de richtsnoeren voor 2019 te bereiken, en ik verwacht een aantal dat in 2019 dichter bij de 15-20.000 ton ligt,en tegen 2021 stijgt het naar 30.000 ton.

Katanga Mining heeft een aantal hindernissen te overwinnen, zoals hun recente kobalt productie verbod tot ongeveer midden 2019 als gevolg van verhoogde uraniumniveaus. Dit zal gevolgen hebben voor de inkomsten uit kobalt op korte termijn, maar niet voor koper. Andere hindernissen zijn de enorme schuld aan Glencore, overheidsboetes en de DRC-kwesties.

het huidige marktplafond is CAD 1.18 b. Ik kon geen schattingen van analisten vinden. Ik denk dat er op een gegeven moment een speculatieve koopmogelijkheid is, maar gezien het verbod op kobaltproductie tot ~medio 2019, zorgen over het overaanbod van kobalt op de korte termijn, zwakke koperprijzen, problemen met de handelsoorlog, overheidsboetes, royalty ‘ s/belastingen in de DRC, kunnen er nog steeds goedkopere koopmogelijkheden zijn ondanks de huidige depressieve aandelenkoers. Het risico is zeer hoog, dus de beloning moet hoger zijn om te compenseren.

de hoogwaardige koper-en kobaltkamoto-mijn van Katanga in de DRC

bron

4) Umicore SA (OTCPK: UMICY) – Prijs = Euro 34,36

Umicore is een wereldwijde groep voor materiaaltechnologie en recycling. Umicore is een processor van kobalt in plaats van een mijnwerker.

de Kobaltproductie (raffinage) zal in 2018 naar verwachting 6.000-8.000 ton kobalt bereiken.

Umicore uitsplitsing inkomsten 2017

zoals blijkt uit de bovenstaande grafiek is recycling (vooral voor kobalt) een belangrijke bron van inkomsten voor Umicore geworden.

de huidige marktlimiet bedraagt 8,76 miljard euro, met een schuldraming van 624 miljoen euro aan het einde van 2018. PE 2019 is 21,3 en PE 2020 is 18,4, met een dividendrendement van 2,28% in 2019. De netto winstmarge voor 2019 wordt geraamd op 10,52%.

de huidige koersdoelstelling van de consensus-analisten is 46,90 Euro, wat neerkomt op een opwaartse trend van 35%.

zeker een van de betere en veiligere manieren om indirect kobalt te spelen met de opwaartse recycling in de komende jaren. Iets minder blootgesteld aan de DRC.

financiële gegevens van Umicore

bron: 4-handelaren

5) Eurasian Resources Group (eigenaar ENRC) – Private

op okt. 25, 2013, Eurasian Natural Resources Corporation Limited (ENRC) werd overgenomen door Eurasian Resources Group. ERG ‘ s Metalkol Roan Tailings Regeneration (RTR) koper en kobalt project in de DRC is bijna voltooid en is ingesteld op ~7.000 ton kobalt produceren in 2019. Dit kan stapsgewijs worden verhoogd tot 21-24.000 ton kobalt (en 120.000 ton koper) van oude residuen. Dit zal ERG verheffen naar de vierde of vijfde plaats voor 2019.

Chinese en democratische kobaltmijnwerkers

de belangrijkste Chinese kobaltmijnwerkers (Jinchuan Group International Resources Co. Ltd, Huayou Cobalt, en Jiangsu Cobalt) zijn het overwegen waard omdat zij kleinere maar groeiende producenten zijn. Het belangrijkste probleem is opnieuw de DRC. Jinchuan en Huayou kobalt zou mijn picks van de drie te wijten aan hun bestaande grootte en uitbreiding potentieel. Chemaf en Somika zijn niet opgenomen, maar groeien DRC mijnwerkers die verkopen aan China.

andere kleinere kobaltproducenten

Vale SA (VALE)- Price = USD 13,03

Vale is de zeer grote Braziliaanse ijzerertsmijnbouwer, dus elke kobaltproductie is niet echt significant voor hun inkomsten. Als je positief bent op ijzererts met een scheutje kobalt dan is Vale een goede keuze.

verdeling van inkomsten over 2017

de 2019 PE van 7,7 ziet er aantrekkelijk uit op voorwaarde dat de ijzerertsprijzen op of boven het huidige niveau blijven.

de huidige koersdoelstelling van de consensus-analisten bedraagt USD 17,55, wat neerkomt op een opwaartse trend van 35%.

Sumitomo Metal Mining Co. (TYO:5713) (OTCPK:SMMYY)- Price = JPY 3,159

Sumitomo Metal Mining Co bezit 47,7% van de ambatovy nikkel-kobaltmijn in Madagaskar). Sumitomo is voornamelijk een Japans verwerkings – / smelterij bedrijf. U kunt hier meer lezen.

in 2017 produceerden zij ~ 4.600 ton kobalt uit Ambatovy (de capaciteit is 5600 tpa). Ze halen ook wat nikkel en kobalt uit de Filipijnen.

de huidige marktlimiet is JPY 934b, met een schuldschatting aan het einde van 2018 van JPY ~ 256b. 2019 PE is 9,6 en 2020 PE is 10,2, met een dividendrendement van naar schatting 3,03% in 2019. De netto winstmarge voor 2019 wordt geraamd op 10,18%.

de huidige koersdoelstelling van consensus-analisten is JPY 4.139, wat neerkomt op een opwaartse trend van 29%. Niet de ergste, maar let op Ambatovy is een lateriet erts project en heeft een aantal problemen gehad.

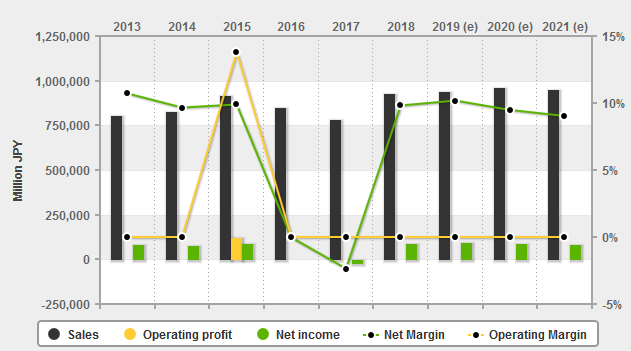

financiën van Sumitomo Metal Mining

bron: 4-traders

Sherritt International Corp. (OTCPK: SHERF) – Price = CAD 0,41

Sherritt heeft onlangs hun aandeel in Ambatovy verkocht om hun schuld te verminderen. Zij bezitten nu 12% van de ambatovy nikkel-kobaltmijn in Madagaskar en 50% van de MOA-Mijn in Cuba.In 2017 produceerde Sherritt ‘ s 50% van MOA slechts 1.801 ton kobalt voor Sherritt, en hun 12% – aandeel uit Madagaskar produceerde slechts 1.173 ton kobalt, wat neerkomt op een totaal van 2.974 ton.De inkomsten van Sherritt zijn afkomstig uit nikkel en kobalt.

de huidige marktlimiet bedraagt CAD 168m, met een schuldraming van CAD 617m aan het einde van 2018. 2019 PE is 10,6 en 2020 PE is 3,9, met nul dividendrendement. De netto winstmarge voor 2019 wordt geraamd op 1,01%.

de huidige koersdoelstelling van consensus-analisten is CAD 1,69, wat neerkomt op een opwaartse trend van 298%.

de nettowinstmarge die zo laag is, verhoogt het risico. Maar als de nikkel prijs kan verbeteren Sherritt is goed leveraged om te slagen.

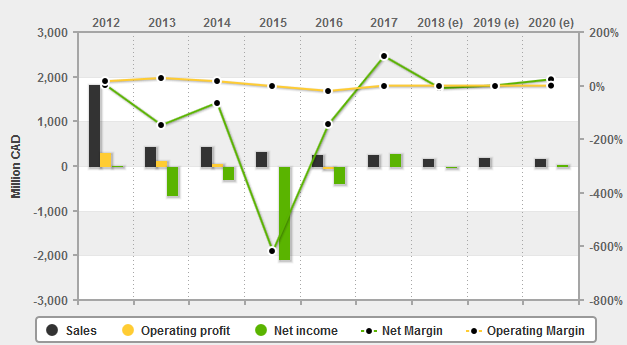

Sherritt ‘ s financials

bron: 4-handelaren

MMC Norilsk Nikkel (OTCPK:NILSY) – Price = 19,76 GBP

Nornickel is de gigantische producent van goedkope onedele metalen met mijnen in Rusland en een raffinaderij in Finland. De belangrijkste drijfveren van de omzet van Nornickel zijn palladium, koper, nikkel (en kobalt). Platinum is ook een ander metaal geproduceerd door Nornickel, die voor nu slechts een kleine bijdrage aan de inkomsten. Over het algemeen toont de onderneming geen inkomsten uit kobalt, aangezien deze zijn opgenomen als bijproduct kostenkredieten voor koper. Nornickel heeft de grootste wereldwijde nikkelreserves ter wereld.

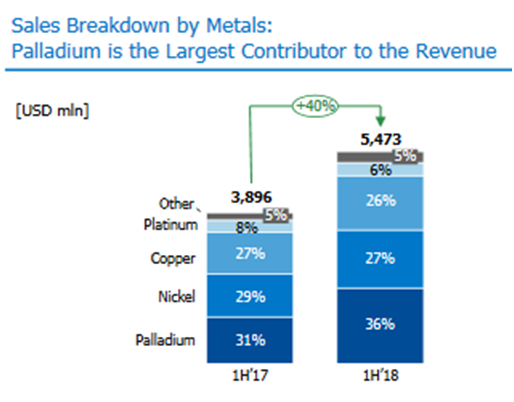

verdeling van nornickel-inkomsten-Palladium, nikkel en koper de drie belangrijkste drijfveren

de huidige marktlimiet is usd 31,5 b, met een schuldschatting van Russische roebels 574b (~USD 8,6 b) medio 2018. 2019 PE is 8,5, met een dividendrendement van 11,9%. De netto winstmarge voor 2019 wordt geraamd op 1,01%.

de huidige koersdoelstelling van de consensus-analisten bedraagt USD 20,68, wat neerkomt op een opwaartse trend van 4%.

I geef Norilisk een hold of een accumulate op dips. U kunt meer lezen in mijn artikel ” een Update over Norilsk Nikkel.”

Highlands Pacific (OTC):Hlpcf) – Price = AUD 0,07

Highlands Pacific is een Australisch mijnbouwbedrijf met projecten in Papoea-Nieuw-Guinea. Ze bezitten 11,3% (tegenover 8,56% voorheen) van de Ramu nikkel/kobaltmijn (in productie) en 20% van de enorme $3,6 b Frieda River goud/koper bron.

de huidige marktlimiet bedraagt AUD 82 miljoen, met een schuldschatting van AUD 101 miljoen aan het einde van 2018. geen beschikbare gegevens voor PE, hoewel market watch de huidige PE laat zien op 0,78.

de huidige koersdoelstelling van de consensus-analisten bedraagt AUD 0,33, wat neerkomt op een opwaartse stijging van 346%.

ondanks het feit dat het een lateriet project is en in de PNG zit, zie ik goede mogelijkheden als gevolg van een lage waardering en een enorm potentieel voor de uitbreiding van de productie.

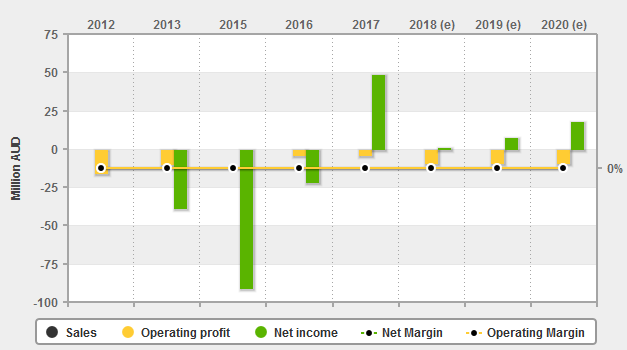

Highlands Pacific ‘ s financials

bron: 4-handelaren

andere kleine kobaltproducenten

- Korea Resources Corporation (40,3% aandeel van Ambatovy betekent ~4,0000 TPA kobalt toe te schrijven aan Kores).

- Pengxin International Mining Co.’s Shituru Mining

Cobalt juniors with a reasonable chance to be producers by 2023

- RNC Minerals (OTCQX:RNKLF)

- eCobalt Solutions (OTCQX:ECSIF)

- Fortune Minerals (OTCQX:FTMDF)

- Clean TeQ (OTCQX:CTEQF)

- Australian Mines (OTCQB:AMSLF)

- Ardea Resources (OTC:ARRRF)

- Cobalt Blue Holdings (OTCPK:CBBHF)

- Aeon Metals (OTC:AEOMF)

- GME Resources (OTC:GMRSF)

- Havilah Resources

- Castillo Copper

- Cassini Resources (OTC:CSSQF)

- Nzuri Copper (OTCPK:NZRIF)

- Celsius Resources

- Barra Resources Ltd. (OTC:BRCSF) / Conico Ltd

- First Cobalt (OTCQB:FTSSF)

- Cruz Cobalt (OTCPK:BKTPF)

- Bankers Cobalt (NDENF)

- Alloy Resources

Note: Those higher on the list are closer to reaching production.

Risks

- Cobalt prices falling.

- Mining risks – Exploration risks, funding risks, permitting risks, production risks, project delays. Lateriet mijnwerkers hebben een hoge capex (en opex afhankelijk van bijproducten) dus het kan moeilijker zijn om financiering te bereiken, maar hebben over het algemeen een grotere hulpbron en een langere levensduur van de mijnen. Sulfide mijnwerkers zijn vaak kleiner en kunnen zich verder ondergronds bevinden.

- Management-en valutarisico ‘ s.

- soeverein risico-de DRC is een land met een zeer hoog risico, gerangschikt als een van de slechtste landen op de mondiale corruptieindex. Rusland, png en Madagaskar zouden ook een middelgroot tot hoog risico vormen. Australië en Canada zijn laag risico. De nieuwe DRC 10% kobalt royalty en 50% super winst belasting zal naar verwachting een negatieve impact hebben op de DRC kobalt mijnwerkers winst in 2019.

- aandelenmarktrisico ‘ s-verwatering, gebrek aan liquiditeit (best te kopen op de lokale beurs), marktsentiment (de handelsoorlog heeft in 2018 de meeste metaalmarkten negatief beïnvloed).

verder lezen

- kobalt vertraagt EV adoptie

conclusie

naarmate 2018 vorderde is de kobaltsector steeds complexer geworden en moeilijker om de beste voorraden te kiezen. De DRC is waar de productiegroei is, maar de DRC-mijnwerkers krijgen een slechte deal van de DRC-regering met zware royalty ‘ s op kobalt (10%) en de nieuwe superwinstenbelasting (50%). In wezen betekent dit dat een DRC kobalt mijnwerker kan zijn toegenomen productie in 2019, maar kan minder nettowinst te verdienen.

ondertussen dreigt de toegenomen productie van de DRC het overaanbod op korte termijn ten minste in 2019 en 2020. Daarbij komt nog het slechte sentiment (handelsoorlog etc.) heeft betekend dat de Cobalt juniors nu uit de gratie zijn. Kobalt thrifting is geen grote zorg, noch recycling voor zover het aanbod, als de EV vraag stijging zal leiden tot een veel grotere vraag in vergelijking.

omdat ik in 2016 een zeer vroege Cobalt bull was, ben ik nu in ieder geval voor de komende 2-3 jaar neutraal op de sector, aangezien het lijkt dat het grootste deel van de winst naar de regering van de DRC zal gaan. Ik zie geen kleine kobaltoverschotten in 2019-2021 worden opgeslagen door bedrijven ter voorbereiding op de vrij waarschijnlijke kobalttekorten na 2021 als EV-vraagstoten.

gezien het bovenstaande ben ik neutraal ten opzichte van de huidige kobaltproducenten, hoewel ik enige waarde zie over de namen als gevolg van de handelsoorlog die de prijzen drukt. Waar ik zie kans is voor niet-DRC mijnwerkers die momenteel redelijk geprijsd (Umicore, Vale, Sumitomo Metal Mining Co, Sherritt International, Norilsk Nickel, Highlands Pacific) met lage productiekosten. Er is ook een goede kans voor de patiënt investeerders met de top tier niet-DRC cobalt juniors die in staat zijn om de voortgang naar de productie door 2022/2023 zijn. Degenen met grote middelen (Ardea-middelen), goed financieringspotentieel (Schone TeQ), sterke afnamepartners (Australische mijnen) of grote sulfideprojecten (RNC-mineralen, Kobaltblauw, Aeon-metalen) kunnen het heel goed doen, maar vereisen een hogere risicotolerantie en veel geduld.

zoals gewoonlijk zijn alle opmerkingen welkom.

Trend Investing

Bedankt voor het lezen van het artikel. Als u zich wilt aanmelden voor Trend Investing voor mijn beste beleggingsideeën, de nieuwste trends, exclusieve CEO-interviews, chatroom toegang tot mij, en andere geavanceerde beleggers. U kunt profiteren van het werk dat ik heb gedaan, vooral in de elektrische voertuigen en elektrische metalen sector. U kunt meer leren door het lezen van “de Trend investeren verschil”,” abonnee Feedback op Trend investeren”, of meld je hier aan.

laatste Trend Beleggingsartikelen:

- marktaandeel van elektrische auto ‘ s steeg in H2 2018

- Top 5 metaalbedrijven voor elektrische voertuigen en energieopslag te overwegen

Disclosure: I am/we are long GLENCORE (LSX:GLEN), KATANGA MINING , NORSILK NICKEL (LME):MNOD), HIGHLANDS PACIFIC , AUSTRALIA MINES , FORTUNE MINERALS , RNC MINERALS , ARDEA RESOURCES , COBALT BLUE , AEON METALS , HAVILLAH RESOURCES , CONICO LTD , CRUZ COBALT CORP , POSEIDON NICKEL, CASTILLO COPPER (ASX:CCZ), COBALT27 . Ik schreef dit artikel zelf,en het geeft mijn eigen mening. Ik krijg er geen compensatie voor (anders dan het zoeken naar Alfa). Ik heb geen zakelijke relatie met een bedrijf waarvan de voorraad wordt genoemd in dit artikel.

aanvullende informatie: De informatie in dit artikel is van algemene aard en mag niet worden gebruikt als persoonlijk financieel advies.