I migliori produttori di cobalto e alcuni Juniores di cobalto da considerare

Questo articolo è apparso per la prima volta su Trend Investing il dic. 18, 2018; pertanto tutti i dati sono a partire da tale data.

I minatori di cobalto hanno avuto un 2018 difficile a causa delle guerre commerciali e di una corsa di nuove forniture di cobalto della RDC. La RDC ha anche inflitto ai minatori di cobalto della RDC un duro colpo con le loro nuove royalties onerose (10%) e le tasse sui super profitti (50%), ricordando agli investitori il rischio sovrano. La Namibia sembra probabile che segua.

- Storia dei prezzi del cobalto

- Grafico dei prezzi del cobalto quinquennale

- Cobalt demand and supply update

- I primi 5 produttori di cobalto per volume – Una breve revisione e aggiornamento

- Altri piccoli produttori di cobalto

- Cobalt juniors with a reasonable chance to be producers by 2023

- Risks

- Ulteriori letture

- Conclusione

Storia dei prezzi del cobalto

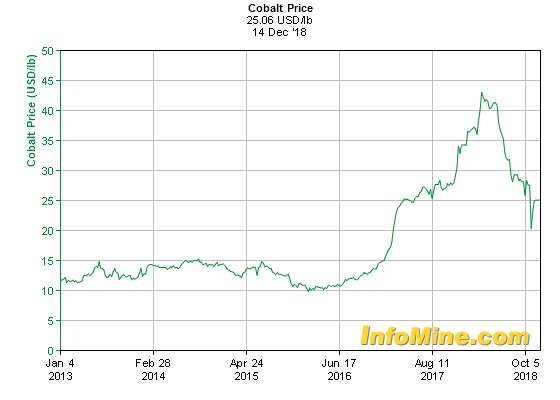

A maggio 2018 abbiamo visto una forte risposta all’offerta di cobalto da parte della RDC che ha causato un rapido calo dei prezzi del cobalto da sopra US US 40/lb (massimi dell’anno), dopo che i prezzi erano quadruplicati negli ultimi due anni. Poi proprio il mese scorso a causa del divieto di produzione di cobalto Katanga il prezzo del cobalto ha iniziato a recuperare.

Grafico dei prezzi del cobalto quinquennale

Fonte

Cobalt demand and supply update

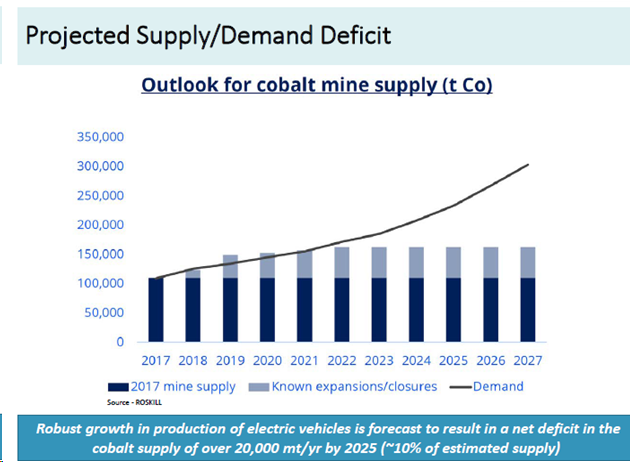

Mi aspetto che la domanda di cobalt continui a sorprendere al rialzo, aumentando di 2,7 volte da fine 2017 a fine 2025. Ciò dovrebbe significare che tutti i produttori possono fare bene, nonostante un possibile H2 2018 a 2020 pausa nel prezzo del cobalto se l’offerta di cobalto della RDC continua a salire. È possibile visualizzare la mia domanda vs. modello di offerta collegato di seguito.

- 8 novembre 2018-My Cobalt Demand Versus Supply Model-Novembre 2018

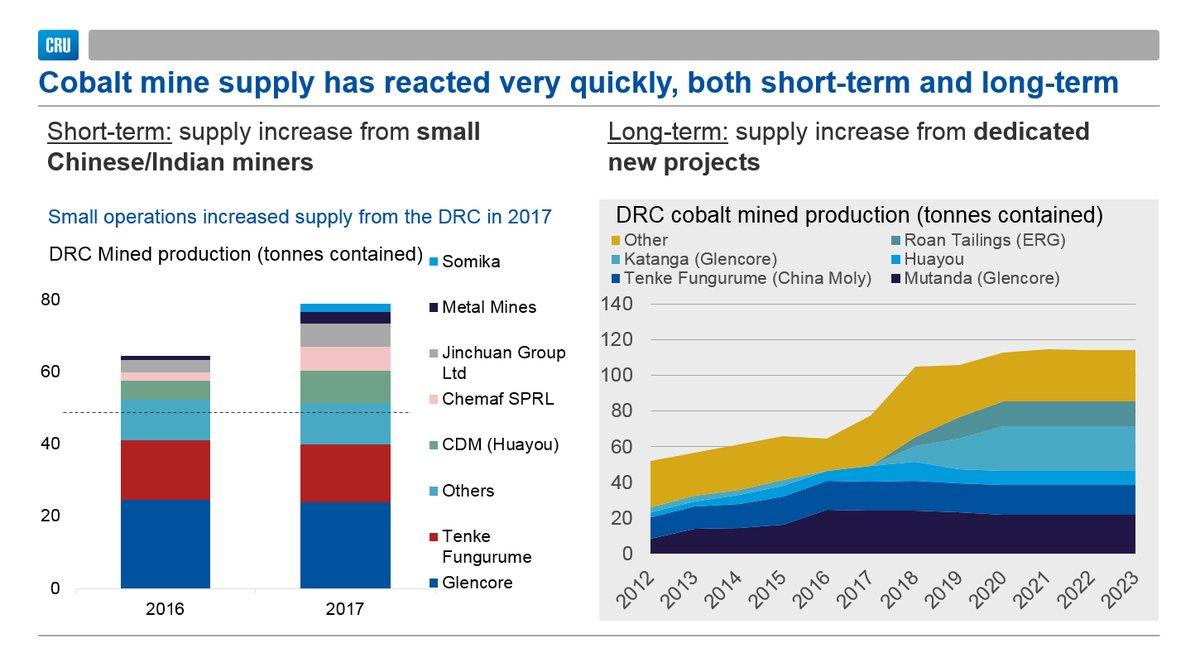

I grafici sottostanti mostrano la forte risposta dell’offerta proveniente dalla RDC, in particolare da Katanga Mining, ERG, Chemaf, Jinchuan Group, Metal Mines e Somika.

Progetti della RDC che potenziano l’offerta in particolare dal 2018 a 2020

Fonte

Gli analisti si aspettano qualche lieve surplus in 2019 e 2020 e poi deficit sempre più grandi dopo 2022 a meno che non arrivi nuova offerta.

Nota: Il progetto minerario Ruashi RDC era gestito da Ruashi Mining (75% di proprietà di Metorex, 25% di proprietà statale della RDC Gécamines). Metorex è stata rilevata da Jinchuan Group International Resources Co. Ltd nel 2012.

I primi 5 produttori di cobalto per volume – Una breve revisione e aggiornamento

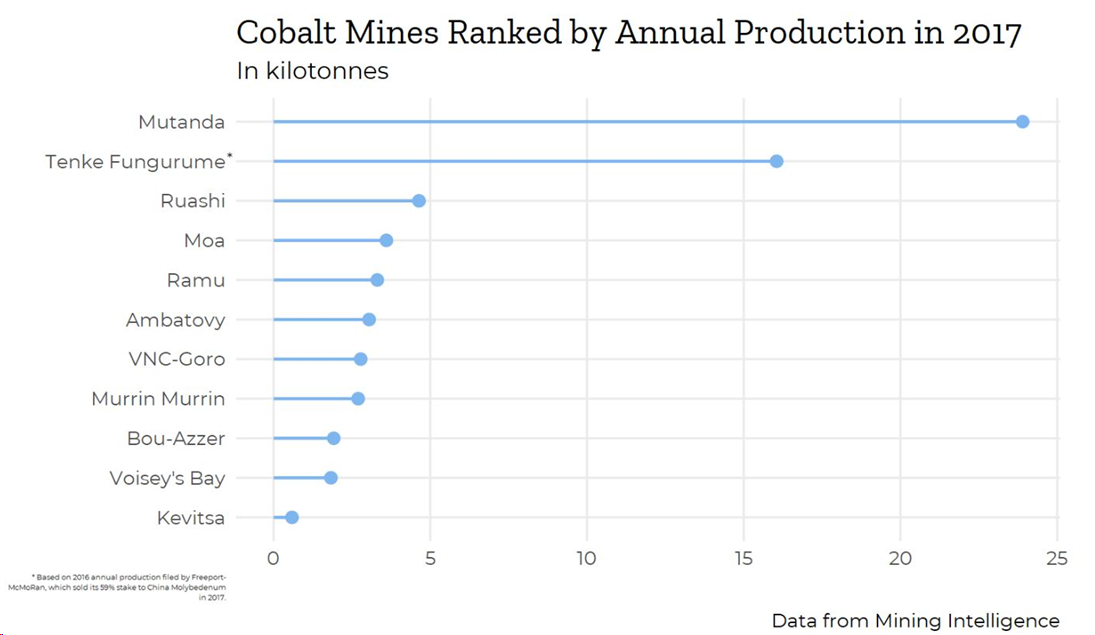

1) Glencore (OTCPK:GLCNF) – Prezzo = GBp 293

Glencore è il produttore globale di cobalto n.1 che ha prodotto 27.400 tonnellate di cobalto nel 2017 dalle miniere di Mutanda, Minara e Mopani nella RDC. Il riavvio della miniera di Kamoto da parte di Katanga Mining in 2018 ha portato ad un grande aumento della produzione attribuibile a Glencore (Glencore possiede 86.33% Katanga Mining) come spiegato di seguito.

Il 26 ottobre, Glencore ha annunciato: “Rapporto sulla produzione del terzo trimestre 2018. La produzione propria di rame di 1.063.100 tonnellate è stata superiore di 116.600 tonnellate (12%) rispetto al periodo comparabile del 2017 e la produzione propria di cobalto di 28.500 tonnellate è stata superiore di 8.700 tonnellate (44%), riflettendo principalmente il riavvio delle operazioni di trasformazione del Katanga.”

Sfortunatamente Glencore non è neanche lontanamente un gioco puro di cobalto nonostante sia il più grande produttore globale. Per investire in Glencore è necessario anche essere positivi sulla loro attività commerciale, carbone, rame, PGMs, zinco e nichel.

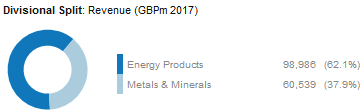

Entrate divisionali Glencore ripartite in 2017

Glencore di solito non mostra le loro entrate in cobalto poiché è visto come un credito di sottoprodotto per il loro segmento di rame. Come guida approssimativa di cobalto US times 55.000 / tonnellata volte 27.400 tonnellate otteniamo ~ US US 1.5 b di ricavi da cobalto (non compreso il contributo Katanga). Naturalmente le recenti accuse della RDC di una royalty di cobalto del 10% e una tassa sugli utili del 50% significano che gran parte del profitto andrà potenzialmente alla RDC e non a Glencore.

La capitalizzazione di mercato attuale è di 40 GBP.6b (~US US 51b), con una stima del debito di fine 2018 di US US 25b. PE 2019 è 7.9 e PE 2020 è 8.0, con un dividend yield 2019 stimato 5.91%. il margine di utile netto 2019 è previsto al 2,77%.

L’obiettivo di prezzo dell’analista del consensus attuale è USD 5.14, che rappresenta un rialzo del 41%.

Glencore sembra abbastanza economico in questo momento, ma ci sono molti problemi che li circondano (nuove royalty e tasse della RDC, indagini governative sul riciclaggio di denaro, controversie contrattuali, aumento del debito, indebolimento dei prezzi delle materie prime).

Attualmente vedo Glencore come una presa, o si accumulano su qualsiasi ulteriore debolezza.

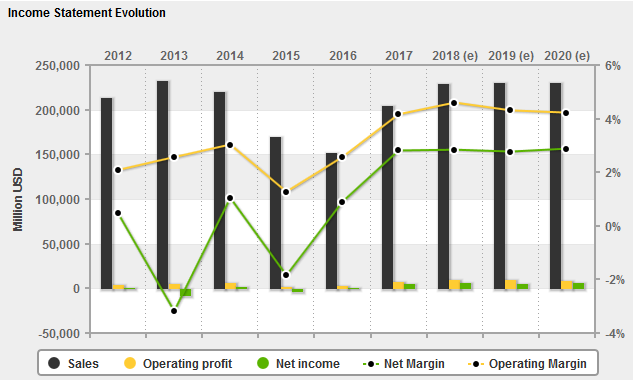

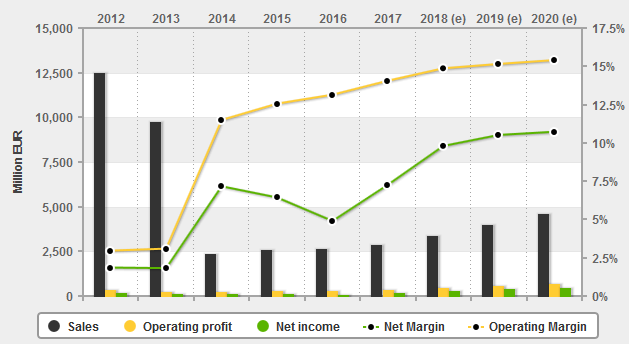

Glencore della contabilità

Fonte: 4-traders

2) la Cina Molibdeno (OTC:CMCLF) – Prezzo = HKD 3.13, CNY 4.15

Cina Molibdeno, a livello globale, N. 2 cobalto produttore aver prodotto ~16.000 tonnellate di cobalto da loro Tenke miniera nella repubblica Democratica del Congo (RDC) nel 2017. 2018 è sulla buona strada per raggiungere ~ 18,000 tonnellate di cobalto avendo prodotto 9,029 tonnellate in H1, 2018.

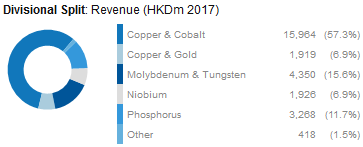

Cina Molibdeno rende la maggior parte delle loro entrate da rame e cobalto (anche da molibdeno, tungsteno, fosforo, niobio, e oro), quindi ancora una volta non un cobalto puro gioco, ma insieme a Glencore sono i due produttori globali di cobalto dominanti.

Cina Molydenum 2017 ripartizione delle entrate

L’attuale capitalizzazione di mercato è CNY 84b (~US US 12b), con una stima del debito di fine 2018 pari a zero. PE 2019 è 14.0 e PE 2020 è 13.0, con un 2019 stimato 4.22% dividend yield. il margine di utile netto 2019 è previsto al 21,81%.

L’attuale obiettivo di prezzo dell’analista del consenso è CNY 5.41, che rappresenta il rialzo del 33%. Valuto lo stock un accumulo su qualsiasi ulteriore debolezza.

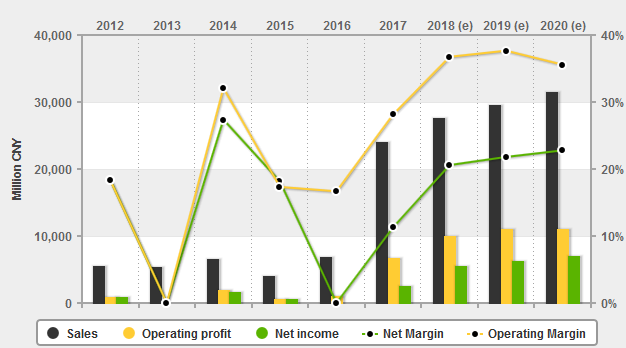

Finanziari della Cina molibdeno

Fonte: 4-traders

3) Katanga Mining (OTCPK:KATFF)- (Glencore possiede l ‘ 86,33% delle azioni Katanga)

Katanga Mining ha le più grandi riserve di cobalto al mondo a buoni voti e quindi ha un enorme potenziale come gioco di rame-cobalto della RDC. Amo la risorsa, ma non mi piace la posizione (RDC) date le nuove royalties onerose e le tasse.

Le linee guida di produzione per la produzione di cobalto dal Katanga erano 11.000 tonnellate nel 2018 e 34.000 tonnellate nel 2019. Date le notizie di seguito sarà difficile raggiungere la guida 2019, e mi aspetterei un numero più vicino alle tonnellate 15-20, 000 in 2019, aumentando verso le tonnellate 30,000 da 2021.

Katanga Mining ha diversi ostacoli da superare come il loro recente divieto di produzione di cobalto fino a circa metà 2019 a causa di elevati livelli di uranio. Ciò avrà un impatto sui ricavi del cobalto a breve termine, ma non sul rame. Altri ostacoli includono l’enorme debito verso Glencore, le multe del governo e le questioni della RDC.

La capitalizzazione di mercato attuale è CAD 1.18 b. Non sono stato in grado di trovare stime degli analisti. Penso che ci sia un’opportunità di acquisto speculativo ad un certo punto, ma dato il divieto di produzione di cobalto fino a metà 2019, preoccupazioni di eccesso di offerta di cobalto a breve termine, prezzi deboli del rame, problemi di guerra commerciale, multe governative, royalties/tasse della RDC, potrebbero esserci ancora opportunità di acquisto più economiche nonostante l’attuale prezzo delle azioni depresso. Il rischio è molto alto, quindi la ricompensa deve essere più alta per compensare.

Miniera di Kamoto di rame e cobalto di alta qualità del Katanga nella RDC

Fonte

4) Umicore SA (OTCPK:UMICY) – Prezzo = Euro 34,36

Umicore è un gruppo globale di tecnologie e riciclaggio dei materiali. Umicore è un processore di cobalto piuttosto che un minatore.

La produzione di cobalto (raffinazione) nel 2018 dovrebbe raggiungere tra 6.000 e 8.000 tonnellate di cobalto.

Disaggregazione dei ricavi Umicore 2017

Come mostrato nel grafico sopra, il riciclaggio (principalmente per il cobalto) è diventato un’importante fonte di reddito per Umicore.

La capitalizzazione di mercato attuale è di Euro 8,76 b, con una stima del debito di fine 2018 di Euro 624m. PE 2019 è pari a 21,3 e PE 2020 a 18,4, con un dividend yield 2019 stimato al 2,28%. il margine di utile netto 2019 è previsto al 10,52%.

L’attuale target di prezzo del consensus degli analisti è di Euro 46,90, con un rialzo del 35%.

Sicuramente uno dei modi migliori e più sicuri per giocare più indirettamente il cobalto con il rialzo del riciclaggio negli anni futuri. Un po ‘ meno esposto alla RDC.

Dati finanziari di Umicore

Fonte: 4-traders

5) Eurasian Resources Group (possiede ENRC) – Private

In ottobre. 25, 2013, Eurasian Natural Resources Corporation Limited (ENRC) è stata acquisita da Eurasian Resources Group. Il progetto Metalkol Roan Tailings Reclamation (RTR) di ERG in rame e cobalto nella RDC è quasi completato e produrrà ~7.000 tonnellate di cobalto nel 2019. Questo può essere gradualmente aumentato per raggiungere 21-24.000 tonnellate pa di cobalto (e 120.000 t di rame) da vecchi sterili. Questo eleverà ERG al quarto o quinto posto per 2019.

Minatori di cobalto cinesi e della RDC

I principali minatori di cobalto cinesi (Jinchuan Group International Resources Co. Ltd, Huayou Cobalt e Jiangsu Cobalt) vale la pena considerare in quanto sono produttori di dimensioni più piccole ma in crescita. Il problema principale è ancora una volta la RDC. Jinchuan e Huayou Cobalt sarebbero le mie scelte dei tre a causa delle loro dimensioni esistenti e del loro potenziale di espansione. Chemaf e Somika non sono stati inclusi, ma stanno crescendo i minatori della RDC che vendono in Cina.

Altri piccoli produttori di cobalto

Vale SA (VALE)- Price = USD 13.03

Vale è il più grande minatore brasiliano di minerale di ferro, quindi qualsiasi produzione di cobalto non è davvero significativa per i loro guadagni. Se sei positivo sul minerale di ferro con una spruzzata di cobalto, Vale è una buona scelta.

Ripartizione dei ricavi di Vale 2017

Il PE 2019 di 7.7 sembra attraente a condizione che i prezzi del minerale di ferro rimangano ai livelli attuali o superiori.

L’attuale obiettivo di prezzo dell’analista del consenso è USD 17.55, che rappresenta un rialzo del 35%.

Sumitomo Metal Mining Co. (TYO:5713) (OTCPK:SMMYY)- Prezzo = JPY 3,159

Sumitomo Metal Mining Co possiede il 47,7% della miniera di nichel-cobalto di Ambatovy in Madagascar). Sumitomo è principalmente una società di trasformazione/fusione giapponese. Si può leggere di più qui.

In 2017 hanno prodotto ~4,600 tonnellate di cobalto da Ambatovy (notando la capacità è 5,600 tpa). Hanno anche fonte di nichel e cobalto dalle Filippine.

La capitalizzazione di mercato attuale è JPY 934b, con una stima del debito di fine 2018 di JPY ~256b. PE 2019 è 9.6 e PE 2020 è 10.2, con un rendimento da dividendo stimato 2019 3.03%. il margine di utile netto 2019 è previsto al 10,18%.

L’attuale obiettivo di prezzo dell’analista del consenso è JPY 4,139, che rappresenta il rialzo del 29%. Non il peggiore, ma essere consapevoli Ambatovy è un progetto minerale laterite e ha avuto alcuni problemi.

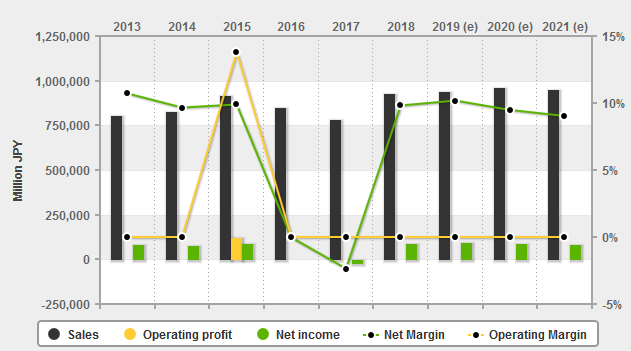

I dati finanziari di Sumitomo Metal Mining

Fonte:4 – traders

Sherritt International Corp. (OTCPK: SHERF) – Price = CAD 0.41

Sherritt ha recentemente venduto la propria quota in Ambatovy per ridurre il proprio debito. Ora possiedono il 12% della miniera di nichel-cobalto di Ambatovy in Madagascar e il 50% della miniera di MOA a Cuba.

Nel 2017 il 50% di MOA di Sherritt ha prodotto solo 1.801 tonnellate di cobalto per Sherritt e la loro quota del 12% dal Madagascar ha prodotto solo 1.173 tonnellate di cobalto, per un totale di 2.974 tonnellate.

Il reddito di Sherritt proviene da nichel e cobalto.

La capitalizzazione di mercato attuale è di 168 milioni di CAD, con una stima del debito di fine 2018 di 617 milioni di CAD. PE 2019 è 10,6 e PE 2020 è 3,9, con rendimento da dividendo zero. il margine di profitto netto 2019 è previsto a 1.01%.

L’attuale obiettivo di prezzo dell’analista del consenso è CAD 1.69, che rappresenta il rialzo del 298%.

Il margine di profitto netto essendo così basso aumenta il rischio. Tuttavia, se il prezzo del nichel può migliorare, Sherritt è ben sfruttato per avere successo.

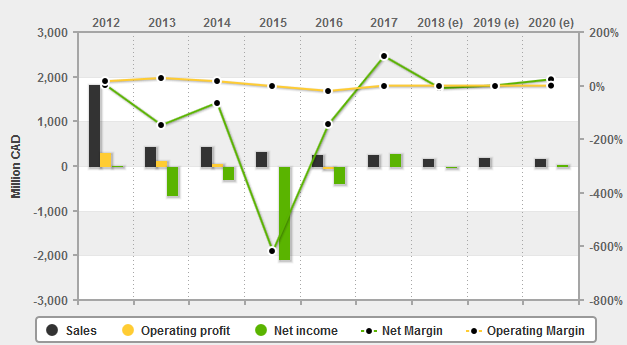

Dati finanziari di Sherritt

Fonte: 4 – traders

MMC Norilsk Nickel (OTCPK:NILSY) – Price = GBP 19.76

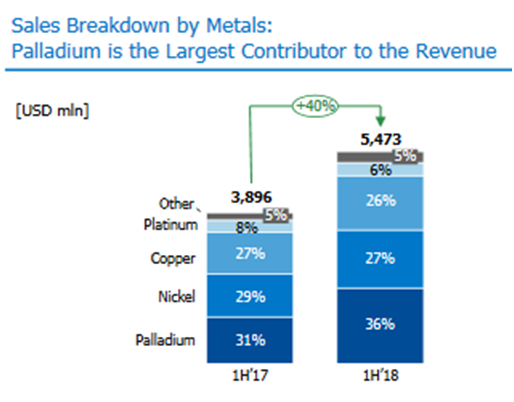

Nornickel è il gigante produttore di metalli di base a basso costo con miniere in Russia e una raffineria in Finlandia. I fattori chiave delle entrate di Nornickel sono palladio, rame, nichel (e cobalto). Platinum è anche un altro metallo prodotto da Nornickel, che per ora è solo un piccolo contributo alle entrate. Generalmente la società non mostra ricavi di cobalto in quanto sono inclusi come crediti di costo del sottoprodotto per il rame. Nornickel ha le più grandi riserve globali di nichel nel mondo.

Nornickel revenue breakdown-Palladio, nichel e rame i tre fattori chiave

La capitalizzazione di mercato attuale è di USD 31.5 b, con una stima del debito di metà 2018 di rubli russi 574b (~USD 8.6 b). Il PE 2019 è pari a 8,5, con un dividend yield dell ‘ 11,9%. il margine di profitto netto 2019 è previsto a 1.01%.

L’attuale obiettivo di prezzo dell’analista del consenso è USD 20.68, che rappresenta un rialzo del 4%.

Valuto Norilisk sia una presa o un accumulo su tuffi. Puoi leggere di più nel mio articolo “Un aggiornamento su Norilsk Nickel.”

Highlands Pacific (OTC:HLPCF) – Prezzo = AUD 0.07

Highlands Pacific è una società mineraria australiana con progetti in Papua Nuova Guinea. Possiedono l ‘11,3% (rispetto all’ 8,56% precedente) della miniera di nichel/cobalto Ramu (in produzione) e il 20% della massiccia risorsa oro/rame del fiume Frieda da $3,6 B.

La capitalizzazione di mercato attuale è di AUD 82m, con una stima del debito di fine 2018 di AUD 101m. Nessun dato disponibile per PE, sebbene market watch mostri l’attuale PE come 0.78.

L’attuale obiettivo di prezzo dell’analista del consenso è AUD 0.33, che rappresenta il rialzo del 346%.

Nonostante sia un progetto laterite e sia nel PNG, vedo un buon potenziale a causa di una bassa valutazione e di un enorme potenziale di espansione della produzione.

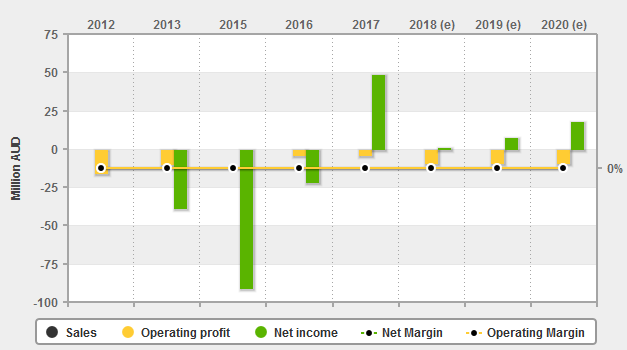

I dati finanziari delle Highlands Pacific

Fonte: 4-traders

Altri piccoli produttori di cobalto

- Korea Resources Corporation (40,3% di Ambatovy che significa ~4.0000 tpa di cobalto attribuibile a Kores).

- Pengxin International Mining Co.’s Shituru Mining

Cobalt juniors with a reasonable chance to be producers by 2023

- RNC Minerals (OTCQX:RNKLF)

- eCobalt Solutions (OTCQX:ECSIF)

- Fortune Minerals (OTCQX:FTMDF)

- Clean TeQ (OTCQX:CTEQF)

- Australian Mines (OTCQB:AMSLF)

- Ardea Resources (OTC:ARRRF)

- Cobalt Blue Holdings (OTCPK:CBBHF)

- Aeon Metals (OTC:AEOMF)

- GME Resources (OTC:GMRSF)

- Havilah Resources

- Castillo Copper

- Cassini Resources (OTC:CSSQF)

- Nzuri Copper (OTCPK:NZRIF)

- Celsius Resources

- Barra Resources Ltd. (OTC:BRCSF) / Conico Ltd

- First Cobalt (OTCQB:FTSSF)

- Cruz Cobalt (OTCPK:BKTPF)

- Bankers Cobalt (NDENF)

- Alloy Resources

Note: Those higher on the list are closer to reaching production.

Risks

- Cobalt prices falling.

- Mining risks – Exploration risks, funding risks, permitting risks, production risks, project delays. I minatori di Laterite hanno un alto capex (e opex a seconda dei sottoprodotti), quindi può essere più difficile ottenere finanziamenti, ma generalmente hanno una risorsa più grande e una vita più lunga. Le risorse dei minatori di solfuro sono spesso più piccole e possono essere ulteriormente sotterranee.

- Gestione e rischi valutari.

- Rischio sovrano – La RDC è un paese ad alto rischio classificato tra i peggiori nell’indice di corruzione globale. Anche Russia, PNG e Madagascar sarebbero a rischio medio-alto. Australia e Canada sono a basso rischio. La nuova RDC 10% cobalt royalty e 50% super profits tax dovrebbe avere un impatto negativo sui profitti dei minatori di cobalto della RDC in 2019.

- Rischi del mercato azionario-Diluizione, mancanza di liquidità (meglio comprare in borsa locale), sentimento del mercato (la guerra commerciale ha avuto un impatto negativo sulla maggior parte dei mercati dei metalli in 2018).

Ulteriori letture

- Il cobalto non rallenterà l’adozione di EV

Conclusione

Con il progredire del 2018 il settore del cobalto è diventato sempre più complesso e più difficile da scegliere tra le migliori scorte. La RDC è dove si trova la crescita della produzione, eppure i minatori della RDC stanno ottenendo un pessimo accordo dal governo della RDC con royalties onerose sul cobalto (10%) e la nuova tassa sui super profitti (50%). Essenzialmente questo significa che un minatore di cobalto della RDC potrebbe aver aumentato la produzione in 2019 ma potrebbe guadagnare meno profitti netti.

Nel frattempo l’aumento della produzione di RDC minaccia un eccesso di offerta a breve termine almeno in 2019 e 2020. A questo si aggiunge il sentimento povero (guerra commerciale ecc.) ha significato che i cobalt juniors sono ora in disgrazia. Il thrifting del cobalto non è una grande preoccupazione né il riciclaggio per quanto riguarda l’offerta, poiché l’aumento della domanda di EV creerà una domanda molto più grande al confronto.

Essendo stato un toro di cobalto molto presto in 2016, ora sono neutrale sul settore almeno per i prossimi 2-3 anni, poiché sembra che la maggior parte dei profitti andrà al governo della RDC. Vedo che eventuali piccole eccedenze di cobalto in 2019-2021 vengono immagazzinate dalle aziende in preparazione delle probabili carenze di cobalto dopo 2021 mentre la domanda di EV aumenta.

Dato quanto sopra, sono neutrale sugli attuali produttori di cobalto, anche se vedo un certo valore tra i nomi a causa della guerra commerciale che deprime i prezzi. Dove vedo opportunità è per i minatori non-RDC che sono attualmente a prezzi ragionevoli (Umicore, Vale, Sumitomo Metal Mining Co, Sherritt International, Norilsk Nickel, Highlands Pacific) con bassi costi di produzione. C’è anche una buona opportunità per gli investitori pazienti con i juniores di cobalto non DRC di alto livello che sono in grado di progredire alla produzione entro il 2022/2023. Quelli con grandi risorse (Risorse Ardea), un buon potenziale di finanziamento (TEQ pulito), forti partner off-take (miniere australiane) o grandi progetti di solfuro (minerali RNC, blu cobalto, metalli Aeon) possono fare molto bene, ma richiederanno una maggiore tolleranza al rischio e una buona dose di pazienza.

Come al solito tutti i commenti sono i benvenuti.

Trend Investing

Grazie per aver letto l’articolo. Se vuoi iscriverti a Trend Investing per le mie migliori idee di investimento, le ultime tendenze, le interviste esclusive del CEO, l’accesso alla chat room a me e ad altri investitori sofisticati. Puoi beneficiare del lavoro che ho fatto, specialmente nel settore dei veicoli elettrici e dei metalli EV. Puoi saperne di più leggendo “The Trend Investing Difference”, “Subscriber Feedback On Trend Investing”, o iscriviti qui.

Ultimi articoli Trend Investing:

- La quota di mercato delle auto elettriche è stata più elevata in H2 2018

- Top 5 Electric Vehicle And Energy Storage Metal Companies Da considerare

Disclosure: I am/we are long GLENCORE (LSX:GLEN), KATANGA MINING , NORSILK NICKEL (LME:MNOD), HIGHLANDS PACIFIC , AUSTRALIA MINES, FORTUNE MINERALS, RNC MINERALS, ARDEA RESOURCES, COBALT BLUE, AEON METALS, HAVILLAH RESOURCES, CONICO LTD, CRUZ COBALT CORP, POSEIDON NICKEL, CASTILLO COPPER (ASX:CCZ), COBALT27 . Ho scritto questo articolo da solo, ed esprime le mie opinioni. Non sto ricevendo un risarcimento per questo (diverso dalla ricerca di Alpha). Non ho alcun rapporto d’affari con qualsiasi azienda il cui stock è menzionato in questo articolo.

Informazioni aggiuntive: Le informazioni contenute in questo articolo sono di natura generale e non devono essere invocate come consulenza finanziaria personale.