Top Cobalt Producers And Some Cobalt Juniors To Consider

Dieser Artikel erschien zuerst auf Trend Investing am Dez. 18, 2018; Daher gelten alle Daten ab diesem Datum.

Kobaltminenarbeiter hatten 2018 aufgrund von Handelskriegen und einem Ansturm auf neue Kobaltlieferungen aus der Demokratischen Republik Kongo ein hartes Jahr. Die Demokratische Republik Kongo hat den Kobaltminen der Demokratischen Republik Kongo mit ihren neuen hohen Lizenzgebühren (10%) und Supergewinnsteuern (50%) einen schweren Schlag versetzt und die Anleger an das Staatsrisiko erinnert. Namibia dürfte folgen.

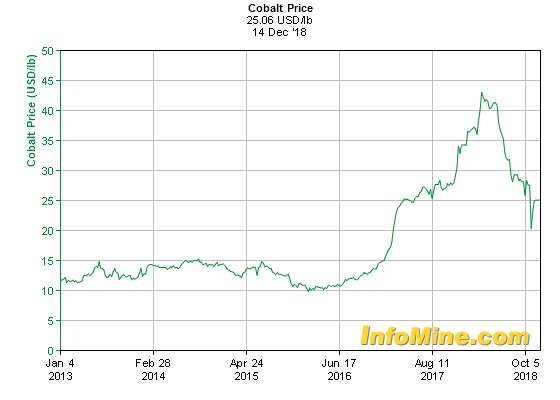

Entwicklung des Kobaltpreises

Im Mai 2018 sahen wir eine starke Reaktion des Kobaltangebots aus der Demokratischen Republik Kongo, die zu einem raschen Rückgang der Kobaltpreise von über 40 US-Dollar / Pfund (Jahreshochs) führte, nachdem sich die Preise in den letzten zwei Jahren vervierfacht hatten. Erst letzten Monat begann sich der Kobaltpreis aufgrund des Katanga-Kobalt-Produktionsverbots zu erholen.

Fünfjährige Kobaltpreisgrafik

Quelle

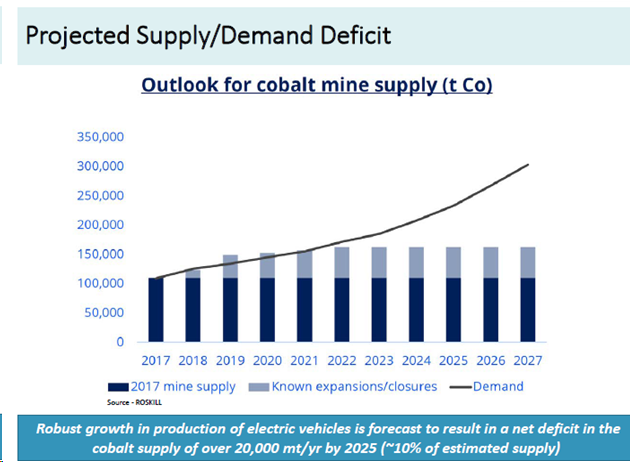

Kobaltnachfrage und -angebot Update

Ich gehe davon aus, dass die Kobaltnachfrage von Ende 2017 bis Ende 2025 um das 2,7-fache steigen wird. Dies sollte bedeuten, dass alle Produzenten trotz einer möglichen Pause der Kobaltpreise im 2. Halbjahr 2018 bis 2020 gut abschneiden können, wenn das Kobaltangebot der Demokratischen Republik Kongo weiter steigt. Sie können mein unten verlinktes Nachfrage-Angebot-Modell anzeigen.

- 8. November 2018 – Mein Modell der Kobaltnachfrage im Vergleich zum Angebot – November 2018

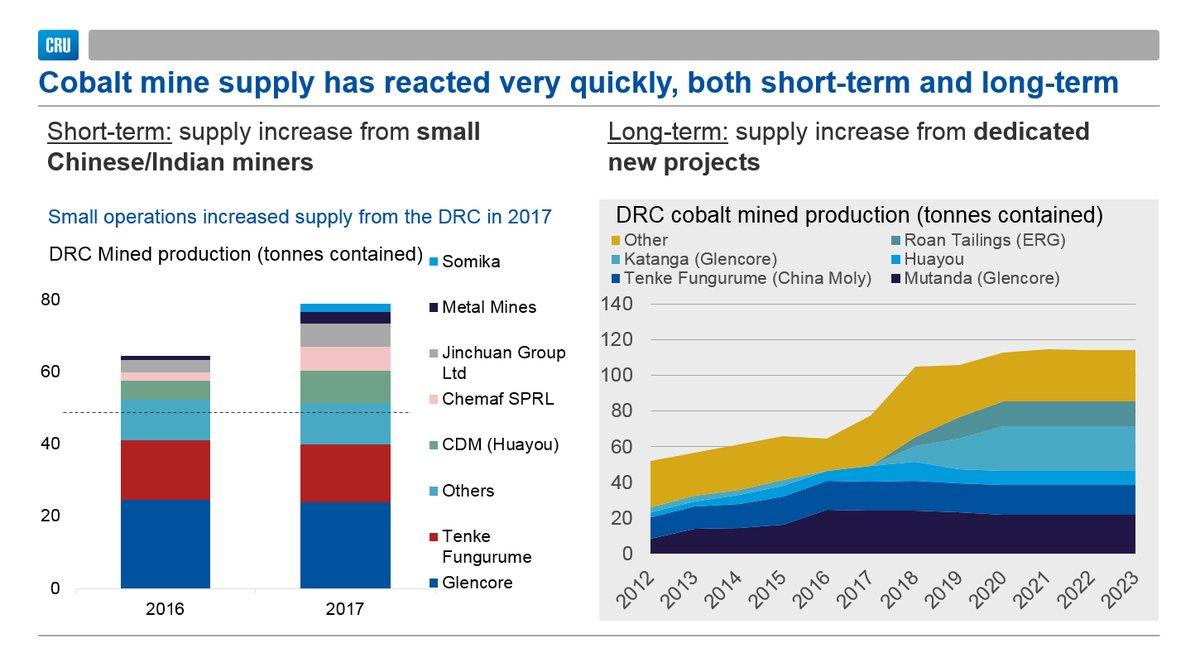

Die folgenden Diagramme zeigen die starke Reaktion des Angebots aus der Demokratischen Republik Kongo, insbesondere von Katanga Mining, ERG, Chemaf, Jinchuan Group, Metal Mines und Somika.

Projekte der Demokratischen Republik Kongo, die das Angebot von 2018 bis 2020

Quelle

Analysten erwarten für 2019 und 2020 leichte Überschüsse und nach 2022 zunehmend größere Defizite, sofern kein neues Angebot eingeht.

Hinweis: Das Bergbauprojekt Ruashi in der Demokratischen Republik Kongo wurde von Ruashi Mining betrieben (75% im Besitz von Metorex, 25% im Besitz der staatlichen Gécamines in der Demokratischen Republik Kongo). Metorex wurde von Jinchuan Group International Resources Co. übernommen. Ltd im Jahr 2012.

Top 5 cobalt producers by volume – A brief review and update

1) Glencore (OTCPK:GLCNF) – Price = GBp 293

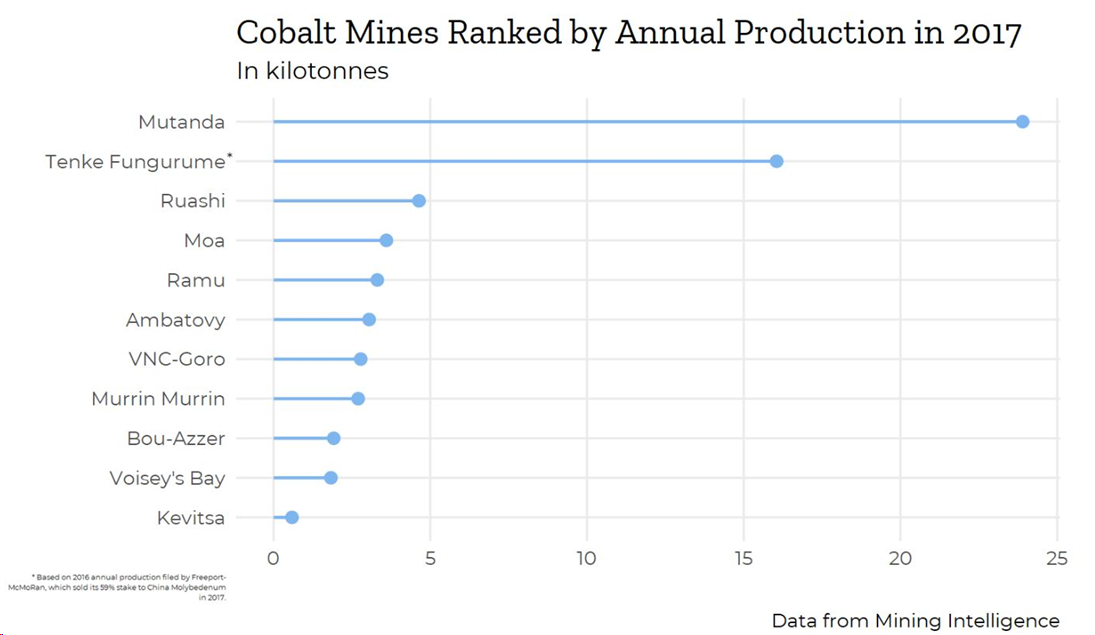

Glencore ist der globale Kobaltproduzent Nr. 1, der 2017 27.400 Tonnen Kobalt aus seinen Minen Mutanda, Minara und Mopani in der Demokratischen Republik Kongo produziert hat. Die Wiederinbetriebnahme der Mine Kamoto durch Katanga Mining im Jahr 2018 hat zu einem starken Anstieg der zurechenbaren Produktion von Glencore geführt (Glencore besitzt 86,33% Katanga Mining), wie unten erläutert.

Am 26. Oktober gab Glencore bekannt: “Produktionsbericht für das dritte Quartal 2018. Die eigene Kupferproduktion lag mit 1.063.100 Tonnen um 116.600 Tonnen (12%) über dem Vergleichszeitraum 2017 und die eigene Kobaltproduktion mit 28.500 Tonnen um 8.700 Tonnen (44%), was hauptsächlich auf die Wiederaufnahme der Verarbeitungsvorgänge in Katanga zurückzuführen ist.”

Leider ist Glencore nicht annähernd ein reines Kobaltspiel, obwohl es der größte globale Produzent ist. Um in Glencore zu investieren, müssen Sie auch positiv auf ihr Handelsgeschäft, Kohle, Kupfer, PGM, Zink und Nickel reagieren.

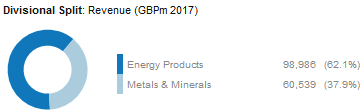

Glencore divisionaler Umsatz aufgeteilt in 2017

Glencore zeigt normalerweise keine Kobalteinnahmen an, da dies als Nebenproduktgutschrift für sein Kupfersegment angesehen wird. Als grober Richtwert für Kobalt in Höhe von 55.000 USD / Tonne mal 27.400 Tonnen erhalten wir Einnahmen in Höhe von ~ 1,5 Mrd. USD aus Kobalt (ohne den Katanga-Beitrag). Natürlich bedeuten die jüngsten Gebühren der Demokratischen Republik Kongo in Höhe von 10% Kobaltgebühr und 50% Gewinnsteuer, dass ein Großteil des Gewinns möglicherweise in die Demokratische Republik Kongo und nicht in Glencore fließt.

Die aktuelle Marktkapitalisierung beträgt GBP 40.6b (~ US $ 51b), mit einer Schuldenschätzung von US $ 25b für Ende 2018. 2019 PE ist 7.9 und 2020 PE ist 8.0, mit einer geschätzten Dividendenrendite von 5.91% für 2019. Für 2019 wird eine Nettogewinnmarge von 2,77% prognostiziert.

Das aktuelle Kursziel der Konsensanalysten liegt bei USD 5.14, was einem Aufwärtstrend von 41% entspricht.

Glencore sieht im Moment ziemlich billig aus, aber es gibt viele Probleme im Zusammenhang mit ihnen (neue Lizenzgebühren und Steuern in der Demokratischen Republik Kongo, staatliche Untersuchungen zur Geldwäsche, Vertragsstreitigkeiten, steigende Schulden, schwächelnde Rohstoffpreise).

Derzeit sehe ich Glencore als Hold oder akkumuliere auf jede weitere Schwäche.

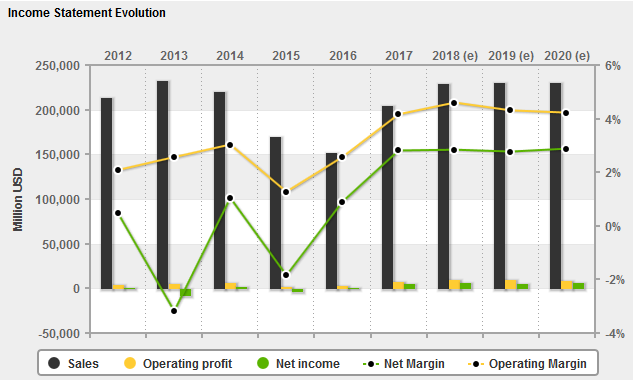

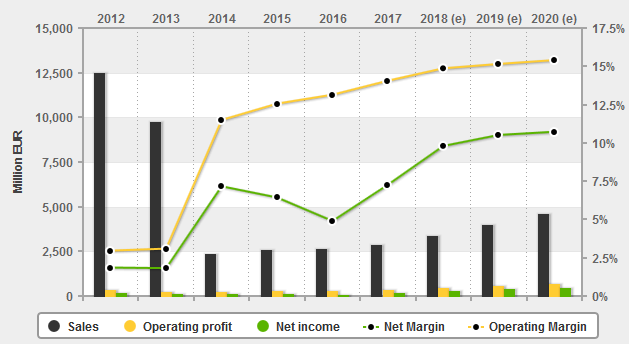

Glencores Finanzen

Quelle: 4-traders

2) China Molybdän (OTC:CMCLF) – Preis = HKD 3,13, CNY 4,15

China Molybdän ist der globale Kobaltproduzent Nr. 2, der 2017 ~ 16.000 Tonnen Kobalt aus seiner Tenke-Mine in der Demokratischen Republik Kongo (DRC) produziert hat. 2018 ist auf dem besten Weg, ~ 18.000 Tonnen Kobalt zu erreichen, nachdem im 1. Halbjahr 2018 9.029 Tonnen produziert wurden.

China Molybdän macht den größten Teil ihrer Einnahmen aus Kupfer und Kobalt (auch aus Molybdän, Wolfram, Phosphor, Niob und Gold), also wieder kein reines Kobaltspiel, aber zusammen mit Glencore sind sie die beiden dominierenden globalen Kobaltproduzenten.

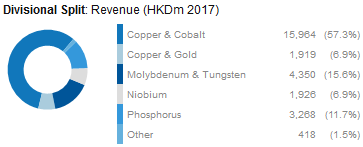

China Molydenum Umsatzaufschlüsselung 2017

Aktuelle Marktkapitalisierung ist CNY 84b (~ US $ 12b), mit einem Ende 2018 Schuldenschätzung von Null. 2019 PE ist 14.0 und 2020 PE ist 13.0, mit einer 2019 geschätzten Dividendenrendite von 4.22%. Für 2019 wird eine Nettogewinnmarge von 21,81% prognostiziert.

Das aktuelle Kursziel der Konsensanalysten liegt bei CNY 5.41, was einem Aufwärtstrend von 33% entspricht. Ich bewerte die Aktie und akkumuliere auf jede weitere Schwäche.

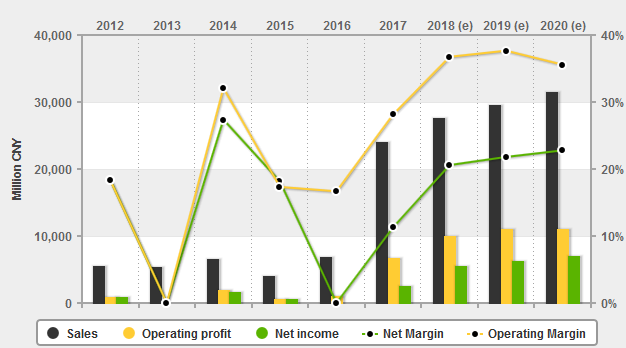

Chinas Finanzen

Quelle: 4-traders

3) Katanga Mining (OTCPK: KATFF) – (Glencore besitzt 86,33% der Katanga-Aktien)

Katanga Mining verfügt über die weltweit größten Kobaltreserven mit guten Gehalten und hat daher ein enormes Potenzial als Kupfer-Kobalt-Lagerstätte in der Demokratischen Republik Kongo. Ich liebe die Ressource, aber ich mag den Standort (DRC) angesichts der neuen belastenden Lizenzgebühren und Steuern nicht.

Die Produktionsprognose für die Kobaltproduktion aus Katanga betrug 11.000 Tonnen im Jahr 2018 und 34.000 Tonnen im Jahr 2019. Angesichts der folgenden Nachrichten wird es schwierig sein, die Prognose für 2019 zu erreichen, und ich würde 2019 eine Zahl von 15 bis 20.000 Tonnen erwarten, die bis 2021 auf 30.000 Tonnen ansteigt.

Katanga Mining hat mehrere Hürden zu überwinden, wie zum Beispiel das jüngste Verbot der Kobaltproduktion bis etwa Mitte 2019 aufgrund erhöhter Uranwerte. Dies wird sich kurzfristig auf die Kobalteinnahmen auswirken, nicht jedoch auf Kupfer. Weitere Hürden sind die enorme Verschuldung von Glencore, staatliche Bußgelder und die Probleme der Demokratischen Republik Kongo.

Die aktuelle Marktkapitalisierung beträgt CAD 1.18b. Ich konnte keine Analystenschätzungen finden. Ich denke, dass es dort irgendwann eine spekulative Kaufgelegenheit gibt, aber angesichts des Kobalt-Produktionsverbots bis ~ Mitte 2019, kurzfristiger Bedenken hinsichtlich des Kobalt-Überangebots, schwacher Kupferpreise, Handelskriegsprobleme, Bußgelder der Regierung, Lizenzgebühren / Steuern der Demokratischen Republik Kongo kann es trotz des derzeit gedrückten Aktienkurses immer noch günstigere Kaufgelegenheiten geben. Das Risiko ist sehr hoch, daher muss die Belohnung höher sein, um dies auszugleichen.

Katangas hochgradige Kupfer- und Kobaltmine Kamoto in der Demokratischen Republik Kongo

Quelle

4) Umicore SA (OTCPK:UMICY) – Preis = 34,36 Euro

Umicore ist ein globaler Werkstofftechnologie- und Recyclingkonzern. Umicore ist eher ein Kobaltverarbeiter als ein Miner.

Die Kobaltproduktion (Raffination) wird 2018 voraussichtlich zwischen 6.000 und 8.000 Tonnen Kobalt erreichen.

Umsatzverteilung Umicore 2017

Wie in der obigen Grafik gezeigt, ist das Recycling (hauptsächlich für Kobalt) zu einer wichtigen Einnahmequelle für Umicore geworden.

Die aktuelle Marktkapitalisierung beträgt 8,76 Mrd. Euro mit einer Schuldenschätzung von 624 Mio. Euro zum Jahresende 2018. PE 2019 ist 21,3 und PE 2020 ist 18,4, mit einer Dividendenrendite von 2,28% für 2019. Für 2019 wird eine Nettogewinnmarge von 10,52% prognostiziert.

Das aktuelle Konsensus-Kursziel der Analysten liegt bei 46,90 Euro, was einem Plus von 35% entspricht.

Definitiv eine der qualitativ besseren und sichereren Möglichkeiten, Kobalt in den kommenden Jahren indirekter mit dem Recycling-Vorteil zu spielen. Etwas weniger der Demokratischen Republik Kongo ausgesetzt.

Finanzkennzahlen von Umicore

Quelle: 4-Händler

5) Eurasian Resources Group (besitzt ENRC) – Privat

Am Okt. 25, 2013, Eurasian Natural Resources Corporation Limited (ENRC) wurde von der Eurasian Resources Group übernommen. Das Kupfer- und Kobaltprojekt Metalkol Roan Tailings Reclamation (RTR) von ERG in der Demokratischen Republik Kongo ist fast abgeschlossen und wird 2019 ~ 7.000 Tonnen Kobalt produzieren. Dies kann schrittweise erhöht werden, um 21-24.000 Tonnen Kobalt (und 120.000 t Kupfer) aus alten Tailings zu erreichen. Dies wird ERG für 2019 auf den vierten oder fünften Platz heben.

Chinesische und DRK-Kobaltbergleute

Die wichtigsten chinesischen Kobaltbergleute (Jinchuan Group International Resources Co. Ltd, Huayou Cobalt und Jiangsu Cobalt) sind eine Überlegung wert, da sie kleinere, aber wachsende Produzenten sind. Das Hauptproblem ist wieder die Demokratische Republik Kongo. Jinchuan und Huayou Cobalt wären aufgrund ihrer bestehenden Größe und ihres Expansionspotenzials meine Auswahl der drei. Chemaf und Somika wurden nicht aufgenommen, sondern wachsen DRC Bergleute, die nach China verkaufen.

Andere kleinere Kobaltproduzenten

Vale SA (VALE) – Preis = USD 13.03

Vale ist der sehr große brasilianische Eisenerzbergmann, daher ist jede Kobaltproduktion für ihre Einnahmen nicht wirklich von Bedeutung. Wenn Sie positiv auf Eisenerz mit einem Spritzer Kobalt sind, dann ist Vale eine gute Wahl.

Vale Umsatzaufschlüsselung 2017

Der PE 2019 von 7.7 sieht ansprechend aus, vorausgesetzt, die Eisenerzpreise halten sich auf oder über dem aktuellen Niveau.

Das aktuelle Konsensus-Kursziel der Analysten liegt bei USD 17.55, was einem Aufwärtstrend von 35% entspricht.

Sumitomo Metall Bergbau Co. (TYO:5713) (OTCPK:SMMYY)- Price = JPY 3.159

Sumitomo Metal Mining Co besitzt 47,7% der Nickel-Kobalt-Mine Ambatovy in Madagaskar). Sumitomo ist hauptsächlich ein japanisches Verarbeitungs- / Schmelzunternehmen. Sie können hier mehr lesen.

Im Jahr 2017 produzierten sie ~ 4.600 Tonnen Kobalt aus Ambatovy (die Produktionskapazität beträgt 5.600 tpa). Sie beziehen auch etwas Nickel und Kobalt von den Philippinen.

Die aktuelle Marktkapitalisierung beträgt JPY 934b, mit einer Schuldenschätzung von JPY ~ 256b für Ende 2018. 2019 PE ist 9.6 und 2020 PE ist 10.2, mit einer geschätzten Dividendenrendite von 3.03% für 2019. Für 2019 wird eine Nettogewinnmarge von 10,18% prognostiziert.

Das aktuelle Konsensus-Kursziel der Analysten liegt bei 4.139 JPY, was einem Aufwärtstrend von 29% entspricht. Nicht das Schlimmste, aber beachten Sie, dass Ambatovy ein Lateriterzprojekt ist und einige Probleme hatte.

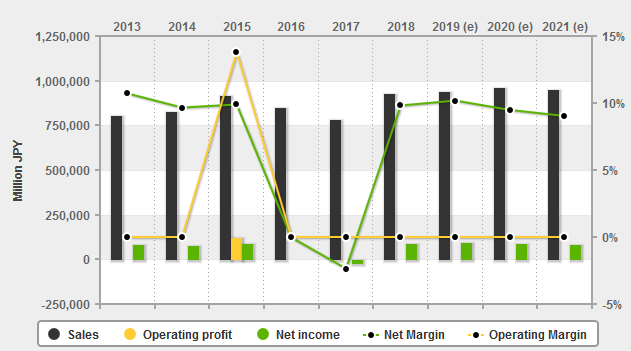

Finanzdaten von Sumitomo Metal Mining

Quelle: 4-Händler

Sherritt International Corp. (OTCPK:SHERF) – Preis = CAD 0.41

Sherritt hat kürzlich ihren Anteil an Ambatovy verkauft, um ihre Schulden zu reduzieren. Sie besitzen jetzt 12% der Nickel-Kobalt-Mine Ambatovy in Madagaskar und 50% der MOA-Mine in Kuba.

Im Jahr 2017 produzierte Sherritts 50% der MOA nur 1.801 Tonnen Kobalt für Sherritt, und ihr 12% iger Anteil aus Madagaskar produzierte nur 1.173 Tonnen Kobalt, was insgesamt 2.974 Tonnen entspricht.

Sherritts Einkommen stammt aus Nickel und Kobalt.

Die aktuelle Marktkapitalisierung beträgt CAD 168 Mio., mit einer Schuldenschätzung von CAD 617 Mio. für Ende 2018. PE 2019 ist 10.6 und PE 2020 ist 3.9, mit Null Dividendenrendite. Die Nettogewinnmarge 2019 wird mit 1,01% prognostiziert.

Das aktuelle Konsensus-Kursziel der Analysten liegt bei CAD 1.69, was einem Aufwärtstrend von 298% entspricht.

Die geringe Nettogewinnmarge erhöht das Risiko. Wenn sich der Nickelpreis jedoch verbessern kann, ist Sherritt gut gehebelt, um erfolgreich zu sein.

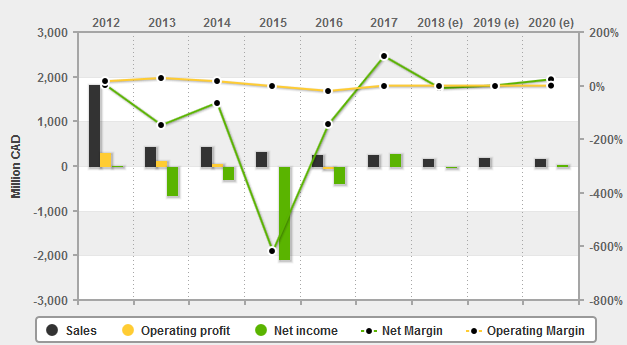

Sherritts Finanzen

Quelle: 4-händler

MMC Norilsk Nickel (OTCPK:NILSY) – Preis = GBP 19.76

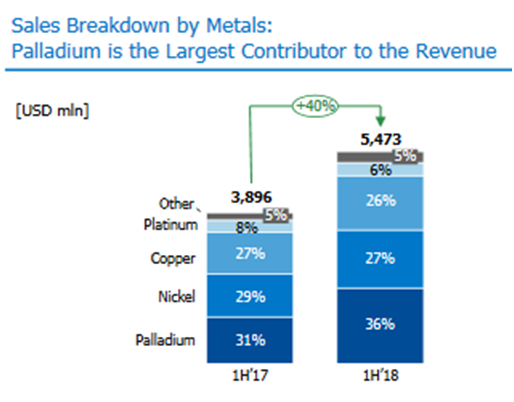

Nornickel ist der riesige Low-Cost-Basismetallproduzent mit Minen in Russland und einer Raffinerie in Finnland. Die wichtigsten Umsatztreiber von Nornickel sind Palladium, Kupfer, Nickel (und Kobalt). Platin ist auch ein weiteres von Nornickel produziertes Metall, das vorerst nur einen geringen Beitrag zum Umsatz leistet. Im Allgemeinen weist das Unternehmen keine Kobalteinnahmen aus, da diese als Nebenproduktkostengutschriften für Kupfer enthalten sind. Nornickel verfügt über die weltweit größten Nickelreserven.

Nornickel Umsatzverteilung – Palladium, Nickel und Kupfer die drei wichtigsten Treiber

Die aktuelle Marktkapitalisierung beträgt USD 31,5 Mrd., mit einer Schuldenschätzung von russischen Rubeln 574 Mrd. (~ USD 8,6 Mrd.) für Mitte 2018. 2019 PE ist 8.5, mit einer Dividendenrendite von 11.9%. Die Nettogewinnmarge 2019 wird mit 1,01% prognostiziert.

Das aktuelle Konsensus-Kursziel der Analysten liegt bei USD 20.68, was einem Aufwärtstrend von 4% entspricht.

Ich bewerte Norilisk entweder einen Halt oder eine Akkumulation auf Dips. Sie können mehr in meinem Artikel lesen “Ein Update zu Norilsk Nickel.”

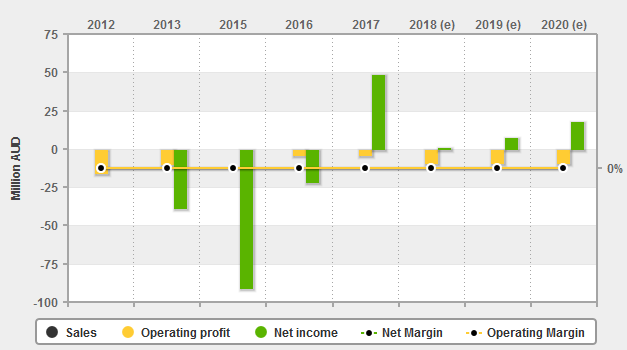

Hochland Pazifik (OTC:HLPCF) – Price = AUD 0.07

Highlands Pacific ist ein australisches Bergbauunternehmen mit Projekten in Papua-Neuguinea. Sie besitzen 11,3% (gegenüber 8,56% zuvor) der Nickel/Kobalt-Mine Ramu (in Produktion) und 20% der gewaltigen Gold/Kupfer-Ressource Frieda River im Wert von 3,6 Mrd. USD.

Die aktuelle Marktkapitalisierung beträgt AUD 82 Mio., mit einer Schuldenschätzung von AUD 101 Mio. Ende 2018. Keine verfügbaren Daten für PE, obwohl Market Watch den aktuellen PE mit 0,78 angibt.

Das aktuelle Kursziel der Konsensanalysten liegt bei AUD 0.33, was einem Aufwärtstrend von 346% entspricht.

Obwohl es sich um ein Laterit-Projekt handelt und sich im PNG befindet, sehe ich aufgrund einer niedrigen Bewertung und eines enormen Produktionserweiterungspotenzials ein gutes Potenzial.

Finanzdaten von Highlands Pacific

Quelle: 4-traders

Andere kleine Kobaltproduzenten

- Korea Resources Corporation (40,3% Anteil an Ambatovy, was ~ 4.0000 tpa Kobalt entspricht, die Kores zuzurechnen sind).

- Pengxin Internationaler Bergbau Co.’s Shituru Mining

Cobalt juniors with a reasonable chance to be producers by 2023

- RNC Minerals (OTCQX:RNKLF)

- eCobalt Solutions (OTCQX:ECSIF)

- Fortune Minerals (OTCQX:FTMDF)

- Clean TeQ (OTCQX:CTEQF)

- Australian Mines (OTCQB:AMSLF)

- Ardea Resources (OTC:ARRRF)

- Cobalt Blue Holdings (OTCPK:CBBHF)

- Aeon Metals (OTC:AEOMF)

- GME Resources (OTC:GMRSF)

- Havilah Resources

- Castillo Copper

- Cassini Resources (OTC:CSSQF)

- Nzuri Copper (OTCPK:NZRIF)

- Celsius Resources

- Barra Resources Ltd. (OTC:BRCSF) / Conico Ltd

- First Cobalt (OTCQB:FTSSF)

- Cruz Cobalt (OTCPK:BKTPF)

- Bankers Cobalt (NDENF)

- Alloy Resources

Note: Those higher on the list are closer to reaching production.

Risks

- Cobalt prices falling.

- Mining risks – Exploration risks, funding risks, permitting risks, production risks, project delays. Laterit-Bergleute haben einen hohen Capex (und Opex abhängig von Nebenprodukten), so dass es schwieriger sein kann, eine Finanzierung zu erreichen, aber im Allgemeinen eine größere Ressource und eine längere Lebensdauer der Mine haben. Die Ressourcen der Sulfidminenarbeiter sind oft kleiner und können weiter unter der Erde liegen.

- Management- und Währungsrisiken.

- Staatsrisiko – Die Demokratische Republik Kongo ist ein Land mit sehr hohem Risiko, das im globalen Korruptionsindex als eines der schlechtesten eingestuft wird. Russland, PNG und Madagaskar wären ebenfalls ein mittleres bis hohes Risiko. Australien und Kanada sind risikoarm. Die neue DRC 10% Cobalt Royalty und 50% Super Profits Tax wird sich voraussichtlich 2019 negativ auf die Gewinne der DRC Cobalt Miners auswirken.

- Börsenrisiken – Verwässerung, mangelnde Liquidität (am besten an der lokalen Börse kaufen), Marktstimmung (der Handelskrieg hat sich 2018 auf die meisten Metallmärkte negativ ausgewirkt).

Weiterführende Literatur

- Kobalt wird die Einführung von Elektrofahrzeugen nicht verlangsamen

Fazit

Im Laufe des Jahres 2018 ist der Kobaltsektor zunehmend komplexer und schwieriger geworden, die besten Aktien auszuwählen. Die DRK ist, wo das Produktionswachstum ist, aber die DRK-Bergleute bekommen ein schlechtes Geschäft von der DRK-Regierung mit belastenden Lizenzgebühren auf Kobalt (10%) und der neuen Supergewinnsteuer (50%). Im Wesentlichen bedeutet dies, dass ein Kobaltminenarbeiter in der Demokratischen Republik Kongo die Produktion im Jahr 2019 möglicherweise gesteigert hat, aber möglicherweise weniger Nettogewinn erzielt.

Durch die gestiegene DRK-Produktion droht unterdessen zumindest in den Jahren 2019 und 2020 ein kurzfristiges Überangebot. Hinzu kommt die schlechte Stimmung (Handelskrieg etc.) hat dazu geführt, dass die Cobalt Juniors jetzt in Ungnade gefallen sind. Kobalt-Sparsamkeit ist weder ein großes Problem noch das Recycling in Bezug auf das Angebot, da der Anstieg der EV-Nachfrage im Vergleich dazu zu einer viel größeren Nachfrage führen wird.

Nachdem ich 2016 ein sehr früher Kobaltbulle war, bin ich jetzt zumindest für die nächsten 2-3 Jahre neutral in diesem Sektor, da es den Anschein hat, dass die meisten Gewinne an die Regierung der Demokratischen Republik Kongo gehen werden. Ich sehe, dass kleine Kobaltüberschüsse in den Jahren 2019-2021 von Unternehmen gelagert werden, um sich auf die sehr wahrscheinlichen Kobaltknappheiten nach 2021 vorzubereiten, da die Nachfrage nach Elektrofahrzeugen steigt.

Angesichts des oben Gesagten bin ich neutral gegenüber den aktuellen Kobaltproduzenten, obwohl ich aufgrund des Handelskriegs, der die Preise drückt, einen gewissen Wert für die Namen sehe. Wo ich Gelegenheit sehe, ist für Nicht-DRC-Bergleute, die derzeit preiswert sind (Umicore, Vale, Sumitomo Metal Mining Co, Sherritt International, Norilsk Nickel, Highlands Pacific) mit niedrigen Produktionskosten. Es gibt auch eine gute Gelegenheit für geduldige Investoren mit den erstklassigen Kobalt-Junioren außerhalb der Demokratischen Republik Kongo, die in der Lage sind, bis 2022/2023 in Produktion zu gehen. Diejenigen mit großen Ressourcen (Ardea Resources), gutem Finanzierungspotenzial (Clean TeQ), starken Abnahmepartnern (Australian Mines) oder großen Sulfidprojekten (RNC Minerals, Cobalt Blue, Aeon Metals) können sehr gut abschneiden, erfordern jedoch eine höhere Risikotoleranz und viel Geduld.

Wie immer sind alle Kommentare willkommen.

Trend Investing

Vielen Dank für das Lesen des Artikels. Wenn Sie sich für Trend Investing anmelden möchten, um meine besten Anlageideen, neuesten Trends, exklusiven CEO-Interviews, Chatroom-Zugang zu mir und anderen anspruchsvollen Investoren zu erhalten. Sie können von meiner Arbeit profitieren, insbesondere im Bereich Elektrofahrzeuge und Elektrofahrzeuge. Sie können mehr erfahren, indem Sie “The Trend Investing Difference”, “Subscriber Feedback On Trend Investing” lesen oder sich hier anmelden.

Neueste Trend Investing Artikel:

- Marktanteil von Elektroautos im 2. Halbjahr 2018 gestiegen

- Top 5 der zu berücksichtigenden Unternehmen für Elektrofahrzeuge und Energiespeicher

Offenlegung: Ich bin / wir sind Long GLENCORE (LSX:GLEN), KATANGA MINING , NORSILK NICKEL (LME:MNOD), HIGHLANDS PACIFIC , AUSTRALIA MINES, FORTUNE MINERALS, RNC MINERALS, ARDEA RESOURCES, COBALT BLUE, AEON METALS, HAVILLAH RESOURCES, CONICO LTD, CRUZ COBALT CORP, POSEIDON NICKEL, CASTILLO COPPER (ASX:CCZ), COBALT27 . Ich habe diesen Artikel selbst geschrieben und er drückt meine eigene Meinung aus. Ich erhalte dafür keine Entschädigung (außer von Seeking Alpha). Ich habe keine Geschäftsbeziehung mit einem Unternehmen, dessen Aktien in diesem Artikel erwähnt werden.

Zusätzliche Offenlegung: Die Informationen in diesem Artikel sind allgemeiner Natur und sollten nicht als persönliche Finanzberatung herangezogen werden.